Избранное трейдера Тимофей Мартынов

Юнипро. Разбор позиции

- 07 июля 2021, 12:48

- |

Юнипро – частная компания, продает мощность, электрическую и тепловую энергию.

В народе прослыла как квазиоблигация, однако мы видим в ней пару интересных моментов:

👉Рост дивидендов благодаря вводу в эксплуатацию 3-го блока БГРЭС

👉Возможная продажа компании ее мажоритарным акционером Uniper SE

Триггер номер раз – дивиденды.

Тезис был следующий: ввод блока – рост годового дивиденда до 0,317 рублей на акцию – при нашей средней цене входа в позицию = 2,83 рубля дивдоходность = 11% – есть хороший потенциал для роста котировок под более скромную требуемую дивдоходность.

Естественно, риск того, что мы можем объеб*ться с такими намерениями, возрос поскольку сейчас требуемая доходность начала расти в условиях роста ключевой ставки. Однако мы все равно видим достаточный потенциал для роста.

Пока компания выплатила 0,1269 рублей на акцию в июне этого года. Исходя из этой выплаты, мы видим 2 сценария развития ситуации по дальнейшим дивидендам:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Рэй Далио: есть ли пузырь на фондовом рынке?

- 07 июля 2021, 12:25

- |

Удивительное дело происходит на наших глазах: миллиардеры, управляющие огромными хедж-фондами, один за другим начинают развивать свои личные медиаресурсы. Вот и Рэй Далио, оказывается, начал в ютубчике отвечать на вопросы подписчиков (скоро за донат приветы передавать начнёт).

И вопрос, волнующий всех:

А есть ли пузырь на фондовом рынке сегодня?

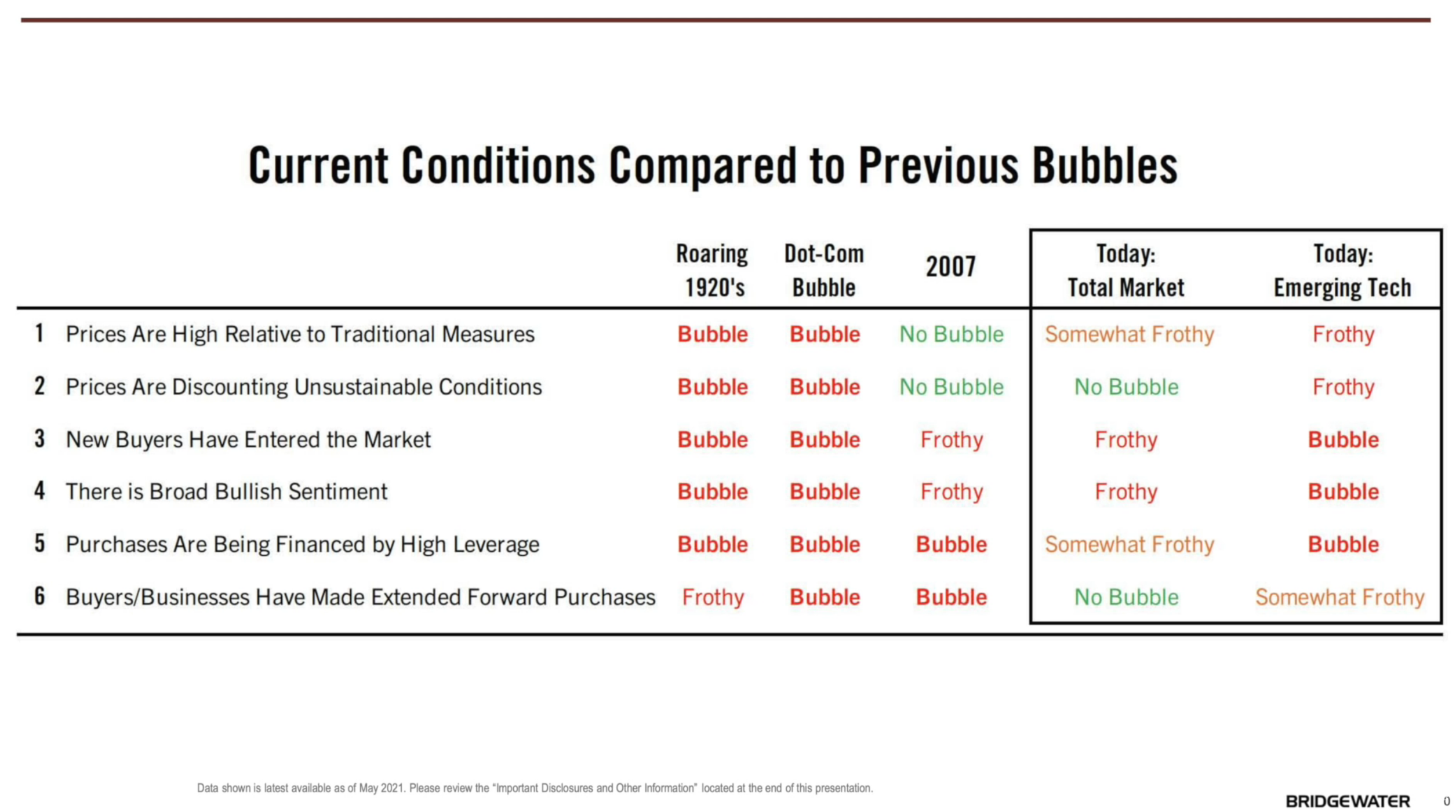

Рэй оценивает «пузыристость» рынка по 6 критериям:

1. Цены на активы высоки по отношению к традиционным мерам оценки.

2. Цены учитывают возможные неустойчивые условия.

3. Много новых покупателей пришло на рынок.

4. Очень сильные бычьи настроения.

5. Используется большое кредитное плечо для покупки активов.

6. Предприниматели и покупатели произвели увеличенные закупки на будущее.

Рэй сравнивает сегодняшнюю ситуацию на фондовом рынке в целом и ситуацию в «развивающихся технологических компаниях» с другими пузырями в истории:

- «Ревущие 1920-е» — тогда рос сильнейший пузырь во всех акциях;

- «Пузырь доткомов» — в период до марта 2000 года был сильнейший пузырь в технологических компаниях;

- 2007 год — момент надувания пузыря в недвижимости, повлекшего мировой финансовый кризис.

( Читать дальше )

Как я вышел на пенсию в 32

- 07 июля 2021, 12:20

- |

Пришло время рассказать продолжение истории моего дивидендного портфеля, после того как я вышел на пенсию в 32.

После последнего события (отчёта) прошло полгода и тут я внезапно осознал, что не делал пост про первый квартал 2021 года, но это ничего страшного. Приведу ссылку на последний отчёт:

Часть 4-0. Как я начал платить себе пенсию в 2032 году.

Буду краток и сразу перейду к делу. Показываю результаты своего дивидендного портфеля:

Прошу заметить зрительный «эффект» роста дивидендных поступлений. При этом не уверен, что ежегодный рекорд будет побит в этом году из-за обмана отказа некоторых компаний в выплате дивидендов по надуманным и не очень причинам.

Остаётся посмотреть сколько бы дополнительно я смог тратить, если разделить дивиденды за 6 месяцев 2021 год на весь год (на 12 месяцев):

( Читать дальше )

Резкий рост операций обратного РЕПО с ФРС

- 06 июля 2021, 21:43

- |

WSJ сегодня со ссылкой на известных аналитиков пишет о резком росте операций обратного РЕПО с ФРС. С помощью данных сделок банки и иные участники рынка размещают избыточные деньги в ФРС под залог государственных облигаций. Как я понимаю, в целях стерилизации излишних денег в июне ФРС повысил процентную ставку по таким операциям с 0% до 0,05%. WSJ ссылается на мнение нового популярного предсказателя кризисов на денежном рынке – Золтана Позера (Zoltan Pozsar), который работал ранее в ФРС и Казначействе, а теперь – американском офисе Credit Suisse. Он стал известен тем, что точно предсказал кризис ликвидности на рынке РЕПО в США в сентябре 2019 г. и хорошо разбирается в межбанковских денежных потоках. Для него эти данные сигнализируют об избытке наличных денег. По его словам, финансовые компании готовы принять ничтожный процент ФРС, потому что они наводнены деньгами от стимулирования пандемии центрального банка, которое привело к тому, что ставки стали настолько низкими, что есть немного других мест, куда можно было бы их поставить.

( Читать дальше )

Минфин России, как и обещал, полностью избавился от долларов в ФНБ

- 06 июля 2021, 21:42

- |

Минфин России информирует о завершении 5 июля 2021 г. конверсионных операций, необходимых для приведения фактической структуры средств ФНБ к новой нормативной структуре. В результате данных операций из структуры средств ФНБ исключен доллар США, доля фунта стерлингов сокращена до 5,0%, доли евро и китайского юаня увеличены до 39,7% и до 30,4% соответственно, доля японской иены составила 4,7%, а доля безналичного золота – 20,2%.

Указанные конверсионные операции осуществлены со средствами ФНБ в иностранной валюте, размещенными на счетах в Банке России по состоянию на 1 июля 2021 г., а также со средствами федерального бюджета в иностранной валюте в эквиваленте 31,6 млрд. рублей, зачисленными в Фонд 2 июля с.г. в целях его формирования в соответствии с законодательством Российской Федерации.

ПОВЕДЕНИЕ РЕАЛЬНОЙ СТАВКИ

- 06 июля 2021, 20:34

- |

Весьма важным фактором для экономики и финансовой системы является поведение реальной ставки

Чуть теории:

▪️Реальная ставка с точки зрения эконометрики — это ставка минус годовая инфляция, с точки зрения матаппарата финтеории формула чуть сложнее, но не суть. Главное, что пока реальная ставка отрицательная, выгодно брать кредит и расширять бизнес, а с точки зрения финрынка — невыгодно давать в долг, т.к. деньги со временем теряют покупательскую способность, что приводит к перекосу между инвестициями и сбережениями, который нивелирует правительство, и дефицит внешнего сектора.

▪️Ставки полностью детерминируются избыточной ликвидностью, которая растет в моменты QE, и сокращается в моменты QT — это важный момент.

На картинке:

▪️Синяя линия — это реальная доходность 2-х летних облигаций;

▪️Красная линия — избыточные резервы коммерческих банков, показатель нанесен от года к году и умножен на -1, т.е. нанесен инверсионно, для наглядности обратной зависимости: когда много денег — реальная ставка низкая.

( Читать дальше )

Читаем годовой отчет НПК ОВК за 2020 год! Интересная информация для размышления.

- 06 июля 2021, 11:58

- |

Вышел Годовой отчет многострадальной НПК ОВК за 2020 год. Рекомендую ознакомиться.

Про поручение Президента по инновационным вагонам и пошлины против «нахлобучивших» металлургов мы знаем. В Минэкономразвития озвучили идею направить часть средств от пошлин для металлургов – потерпевшим от роста цен на металлы предприятиям, которые находятся в частных руках. Такими предприятиями могут оказаться, например, производители локомотивов и вагонов.

Доля на металл в себестоимости немаленькая у ОВК. И сейчас компания попала в «состояние ножниц» — цены на металл выросли больше, чем на продукцию ОВК.

Еще интересные слайды из свежего годового отчета...

( Читать дальше )

Прогноз финансовых показателей компании Норникель за 2021 год с учетом новых экспортных пошлин и конкретики по запасам

- 06 июля 2021, 09:15

- |

Введение экспортных пошлин коснулось не только сталелитейных компаний, но и производителей цветных металлов, в том числе Норникеля. Размер пошлин определяется по тому же принципу, то есть выбирается бОльшая из двух величин:

— 15% от цены продажи металла;

— минимальная специфическая пошлина в размере $1226 за тонну меди и $2321 за тонну никеля.

При цене меди выше $8173 за тонну и цене никеля выше $15473 надо брать пошлину в размере 15% от цены реализации.

Президент компании Владимир Потанин оценил потери Норникеля в 2021 году от введения новых пошлин в размере 500 млн долларов. В дальнейшем будем учитывать данную величину при расчете финансовых показателей.

При этом 2 июля вышла новость о том, что президент Владимир Путин подписал закон о снижении ставки налога на добычу полезных ископаемых (НДПИ) до 140 с 730 рублей за тонну руды при разработке бедных сульфидных медно-никелевых месторождений в Красноярском крае.

( Читать дальше )

сколько денег надо для счастья , исследование Harvard Business School, University of Mannheim и BlackRock

- 05 июля 2021, 22:39

- |

(https://www.hbs.edu/ris/Publication%20Files/donnelly%20zheng%20haisley%20norton_26bec744-c924-4a28-8439-5a74abe9c8da.pdf )

более чем четырех тысяч миллионеров

Для тех кому влом читать по ссылке:

1 - только при высоком уровне благосостояния — свыше 8-10 миллионов долларов более состоятельные миллионеры счастливее миллионеров с более низким уровнем благосостояния

2 миллионеры, заработавшие свое состояние, умеренно счастливее тех, кто унаследовал его.

3 — богатые верят, что деньги увеличивают их счастье, когда они используются для помощи другим и миру, и эти деньги предоставляют большую свободу выбора досуга и друзей. Действительно, богатство позволяет людям лучше контролировать свою жизнь, давая богатым большеавтономии в отношении того, как они проводят свое время.

несчастных миллионеров не много

хоть голодранцы и не так счастливы как те кто живет в достатке, уровень счастья от лишних 8+ млн долларов увеличивается всего на 3%

( Читать дальше )

О недвиге в столице

- 05 июля 2021, 19:59

- |

Локдауны, закрытые границы и, в особенности льготная ипотека привели к существенному росту стоимости недвижимости. Цены за московский квадрат в очередной раз переписывают хаи. Возникает резонный вопрос: а когда ждать коррекцию? И стоит ли ждать её вообще?

Почему именно московские цены критичны для застройщиков, торгуемых на мосбирже, я писал тут . Впрочем, по СПб, полагаю динамика схожая.

Довод за то, что цены будут расти только один (зато какой мощный!) — инфляция. Цены на сталь скакнули, увеличив тем самым себестоимость для застройщиков. И вдогонку — дефицит рабочей силы приведет и к росту себестоимости и к уменьшению темпов ввода жилья, образуя дефицит предложения.

За коррекцию доводов больше:

1) льготная ипотека привела к буму покупок, что неизбежно приведет к охлаждению рынка — те кто хотели купить уже купили, а многие купили и «впрок»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал