Избранное трейдера Тимофей Мартынов

В США зафиксирован рекордный долг у компаний-зомби

- 05 июля 2021, 16:06

- |

В США зафиксирован рекордный долг у компаний-зомби — $2 трлн:

Зомби — компании, которые зарабатывают меньше, чем их расходы по процентным платежам. После 2020 года, когда мировую экономику накрыл сильнейший кризис, таких компаний стало больше.

- комментировать

- ★1

- Комментарии ( 2 )

Даже после падения крипты и мем-акций, розничные инвесторы все ровно льют деньги в фондовый рынок

- 05 июля 2021, 15:40

- |

Розничные инвесторы продолжают вливать деньги в рынки, даже несмотря на то, что многие из их любимых мем-акций и криптовалют упали.

В июне физики приобрели акции и биржевые фонды на сумму около $28 млрд — это максимальный месячный приток с 2014 года.

www.vandaresearch.com/

Ключевые события лета

- 05 июля 2021, 14:32

- |

Итак, мы с вами дожили до лета и все время рынки только росли, причем таким темпом, что в иной год индексы прибавляют меньше, чем в эти полгода. Если же заглянуть вперед, то темп роста экономики будет замедляться, и рынки могут проходить подстройку

Например, Bridgewater говорит о повышенных рисках волатильности этим летом на фоне сокращения ликвидности (по 3-м причинам: вероятное сокращение QE, ускорение кредитования и спроса на ликвидность в реальном секторе и большая программа заимствований от Минфина США = $800 млрд. на 3й кв.). Действительно:

— многие акции растут на buyback и мультипликаторы — высокие;

— циклические акции должны взять передышку вслед за замедлением роста экономик.

Поскольку рынок акций США — рынок акций с высокими мультипликаторами, а РФ — сплошь циклический, то мы будем проходить это лето по-разному:

— акции США будут более уязвимы осенью, когда я ожидаю рост доходностей гособлигаций и сокращение QE;

— акции РФ и сырьевые и банковские активы США, скорее всего, могут быть более уязвимы в районе августа, когда мы ожидаем рост DXY (индекса доллара).

( Читать дальше )

Почему банкротства корпораций в США могут резко вырасти (перевод с elliottwave com)

- 05 июля 2021, 12:19

- |

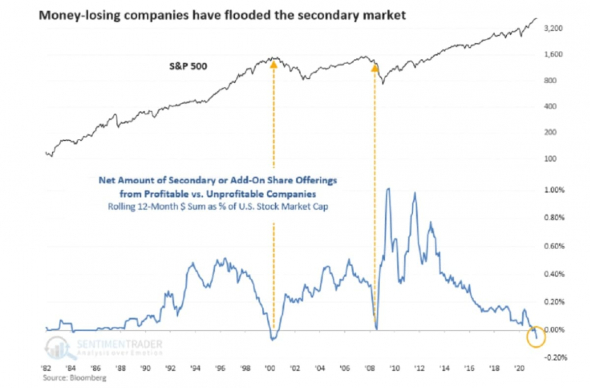

Заголовок статьи от 17 апреля на сайте Национального общественного радио гласит: «Экономика США выглядит хорошо на фоне резкого скачка расходов в марте». А 29 апреля The New York Times сообщила: «Расходы американцев на товары длительного пользования — автомобили, мебель и другие товары, рассчитанные на долгий срок — выросли на ошеломляющие 41,4% годовых за первые три месяца года». Учитывая, что экономика «выглядит хорошо», экономические обозреватели могут сделать вывод, что волна корпоративных банкротств не вызывает особого беспокойства. Однако такой вывод был бы ошибочным.

Заголовок статьи от 17 апреля на сайте Национального общественного радио гласит: «Экономика США выглядит хорошо на фоне резкого скачка расходов в марте». А 29 апреля The New York Times сообщила: «Расходы американцев на товары длительного пользования — автомобили, мебель и другие товары, рассчитанные на долгий срок — выросли на ошеломляющие 41,4% годовых за первые три месяца года». Учитывая, что экономика «выглядит хорошо», экономические обозреватели могут сделать вывод, что волна корпоративных банкротств не вызывает особого беспокойства. Однако такой вывод был бы ошибочным.Наша июньская Global Market Perspective дает представление с этим графиком и комментарием:

( Читать дальше )

Итак Газпром.

- 05 июля 2021, 11:25

- |

* — Почти гарантированный предполагает, что в случае кризиса или каких-то серьезных санкций Газпром все же будет зарабатывать не хуже чем в прошлом году (т.е. ДД будет 12.55), за абсолютно гарантированную сумму если кому интересно я бы взял доход Газпрома с внутреннего рынка (это примерно 50% от продаж Газпрома), но абсолютно гарантированную часть рассчитывать не буду.

Для начала что я взял как базу, за базу я взял изменение цены по сравнению с 2018м годом. (При этом я не учитываю изменение объема, но насколько могу судить по поступающей информации, объем пока не многим хуже, чем был в 2018м).

Опять же точную долю контрактов привязанных к нефти я не знаю, поэтому при расчете дива взял 50х50, т.е. 50 с изменения цены нефти и 50 с изменения цены газа.

( Читать дальше )

Небывалый приток денег в мировые акции, 2021 год бьёт все рекорды - BofA

- 05 июля 2021, 10:19

- |

В 1П 2021 года зафиксирован рекордный приток денег в мировые акции — $580 млрд.

Bank of America прогнозирует, что 2021 год станет годом акций:

Спасибо ФРС за инфляцию и супер низкие ставки

Новый эмитент в портфеле. Муки выбора. Русагро & Глобалтранс

- 04 июля 2021, 22:22

- |

В голове давно витала мысль, что надо что-то делать.

( Читать дальше )

ESG рейтинг и зачем он нужен

- 04 июля 2021, 21:51

- |

Рейтинг ESG — представляет собой мнение агентства о том, в какой степени процесс принятия ключевых бизнес-решений в компании ориентирован на устойчивое развитие в экологической, социальной и экономической сферах.

Факторы оценки:

E (Environmental) — влияние на атмосферу, землю, воду, наличие «зеленых» проектов, обращение с отходами.

S (Social) — взаимодействие с клиентами, оплата труда, социальная ответственность, охрана труда.

G (Governance) — эффективность совета директоров, защита прав акционеров, стратегия развития, деловая репутация.

На основании этих данных, рейтинговые агенства присваивают разным компаниям рейтинг ESG. Есть специальная методология, как это делает АО «Эксперт РА», если кому-то интересно.

По данному рейтингу, по аналогии с кредитным рейтингом, можно оценить, на сколько компания соответствует вашим ожиданиям. Наличие рейтинговой системы подталкивает менеджмент компаний к большей открытости и выполнению вышеописанных функций. От этого должны выигрывать все, от простого работника предприятия до акционеров.

( Читать дальше )

Рыночный цикл в течение года - чего ждать в ближайшие месяцы?

- 03 июля 2021, 15:27

- |

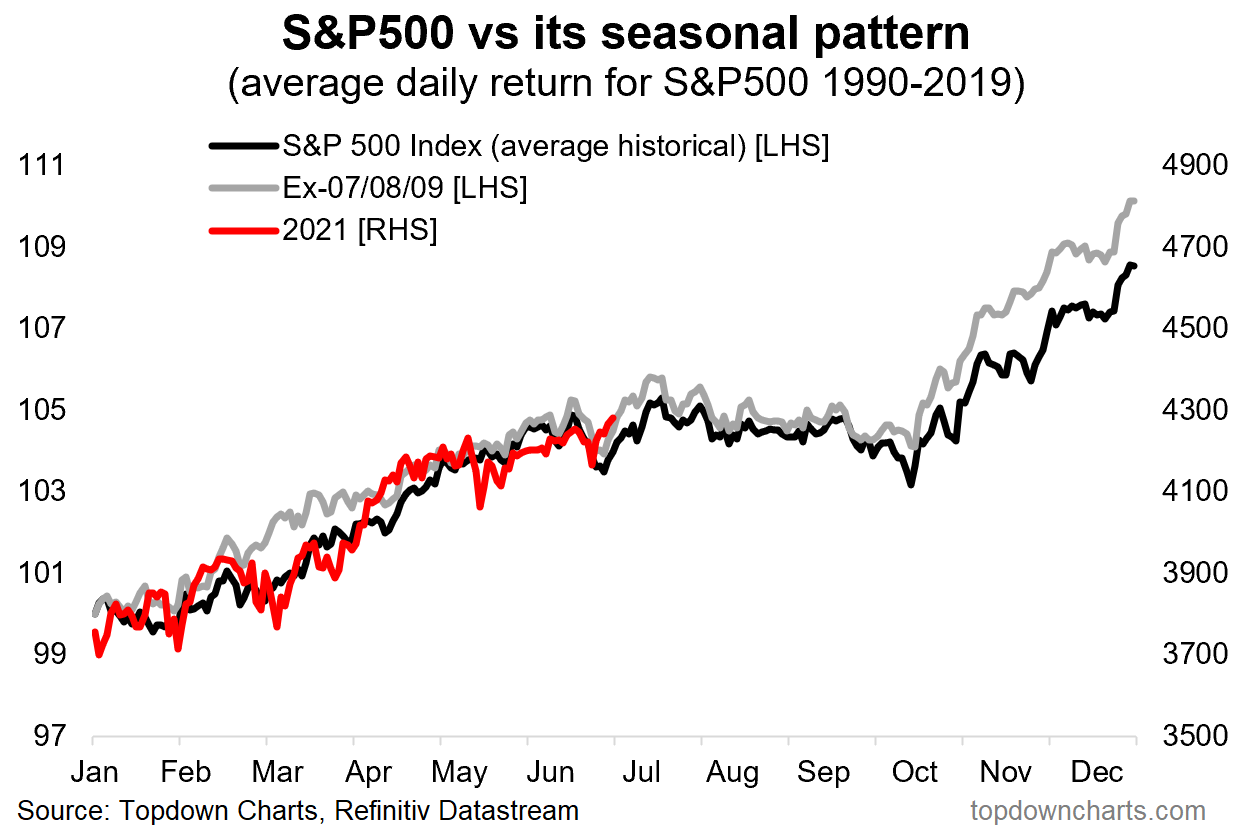

Как и любая пора года, как правило, характеризуется своей погодой, так же и различные периоды в течение года характеризуются своими трендами на рынке. Связано, это, безусловно, с повторяющимися событиями — экономической активностью, отпусками, праздниками, налоговыми отсечками, ожидаемыми бонусами у управляющих и т.д.

Что же нам говорит рыночный цикл? Ниже на графике мы видим начало коррекции со второй половины лета, которая, как правило, длится до октября месяца. В октябре же мы видим начало очередного импульса вверх, который ассоциируется с началом предновогоднего ралли.

Хотя, в отличие от товарных рынков, где циклы спроса и предложения имеют физическое обоснование, и, соответственно, более точны, на фондовом рынке маркет тайминг не так прост. Понять, когда начнется коррекция — очень и очень сложно. Как же тогда использовать эту информацию? Ответ прост — иметь в портфеле кэш, чтобы воспользоваться потенциальной коррекций. А когда она настанет, это уже не так важно.

Понравился текст? Подписывайтесь на мой Telegram канал, чтобы не пропустить свежие публикации.

Вечный рост ?

- 03 июля 2021, 10:58

- |

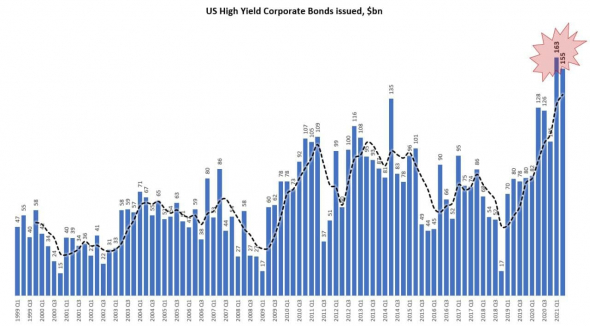

На рынках сейчас происходит эйфория. Многие поверили, что рост активов не остановится и коррекции не будет. ФРС нас спасет и все выкупит. Естественно многие начали этим пользоваться. Вот примеры:

За 1 квартал в США выпущено облигаций с «мусорным» рейтингом на рекордные $163 млрд, во втором квартале – на $155 млрд. Всего за первое полугодие объем выпуска составил рекордные для данного периода $318 млрд — это почти вдвое выше обычных объемов рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал