Избранное трейдера Тимофей Мартынов

Перспективы золота (апрель 2021)

- 28 марта 2021, 20:50

- |

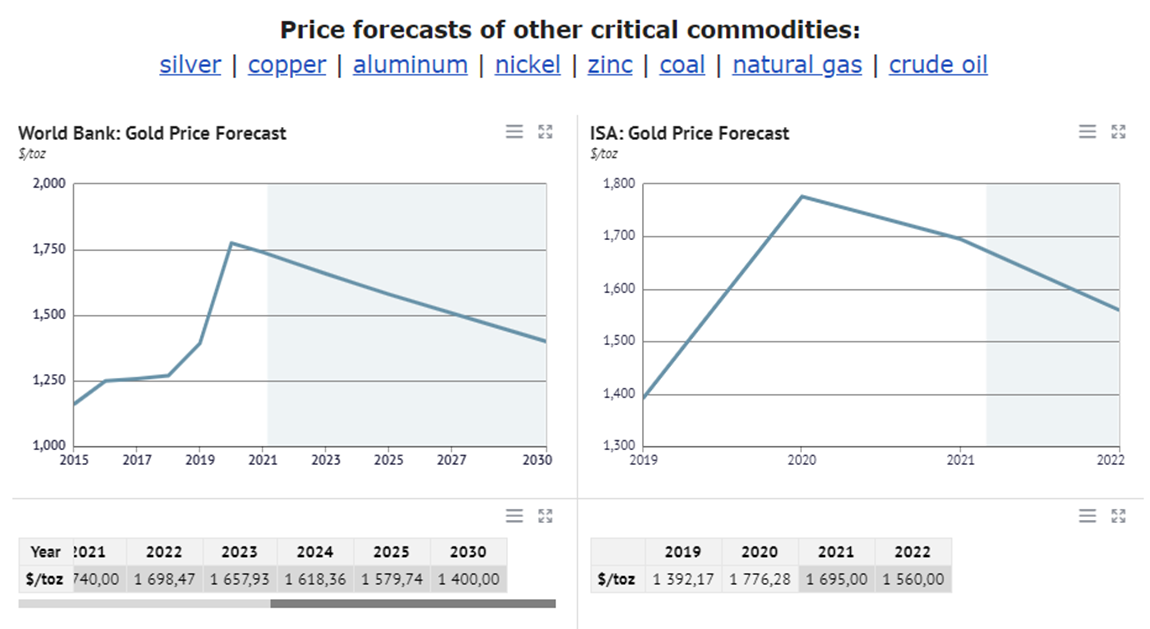

По прогнозам Всемирного Банка цены на золото в этом десятилетии примерно останутся на прежнем уровне. К 2030 году цель по цене 1400 долларов за унцию. Понятно дело, что как там будет через 10 лет никто не знает, но от сюда можно вынести, что какого-то роста не ожидается в ближайшее время, в том числе и по оценке ISA.

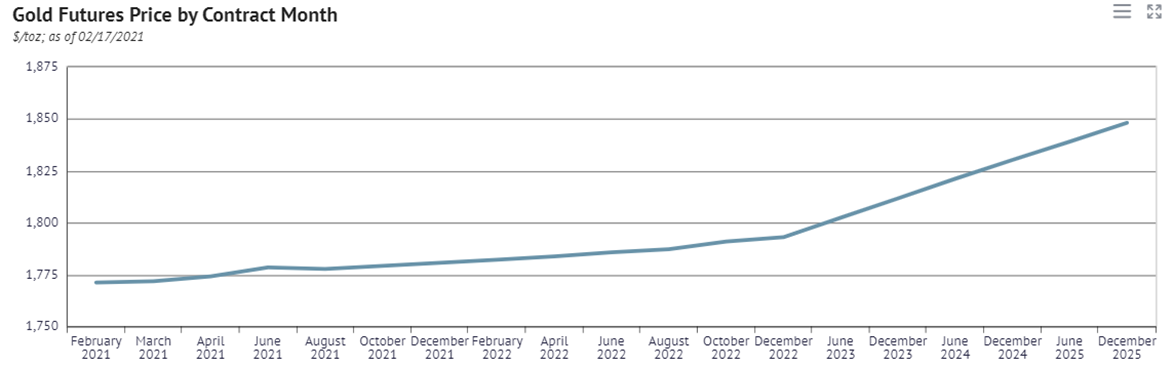

Кривая фьючерсных контрактов на золото также указывает на то, что значительного роста в ближайшее время рынок не ожидает.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 25 )

Беспрецедентные продажи акций совершил Goldman Sachs

- 28 марта 2021, 15:34

- |

Как сообщил Блумберг сегодня,Goldman Sachs в пятницу распродал акции восьми крупных компаний из Китая, США и Европы на сумму $10,5 млрд.

www.bloomberg.com/news/articles/2021-03-27/-unprecedented-wall-street-ponders-goldman-s-block-trade-spree

«Я никогда не видел ничего подобного за 25 лет своей карьеры», — поделился портфельный менеджер швейцарской финансовой компании Bellevue Asset Management Мишель Койш. С ним согласен вице-президент Wealthspire Advisors Оливер Пурше: «Это очень необычно. Теперь вопрос в том, закончили ли они? Будет ли на рынках очередная волна пакетных сделок?»

По данным издания, большей частью предложений управлял Morgan Stanley от имени одного или нескольких нераскрытых акционеров. Сделки спровоцировали колебания цен на акции всех восьми компаний, беспокойство трейдеров и разговоры о том, что Goldman Sachs попал в беду и был вынужден распродать ценные бумаги, пишет Bloomberg.

Началось?

Плечи по-азиатски

- 28 марта 2021, 11:57

- |

У парня был фонд, инвестирующий с 5м плечом (размер собственных средств + долг у брокеров под обеспечение в четырёхкратном размере). И можно сказать — жизнь удалась. Начав в 2012 с 200 млн долларов, до прошлой недели в активах фонда было 15 млрд долларов. А в начале года всего 5 млрд долларов (парень сделал х3 огромного капитала за 3 месяца!).

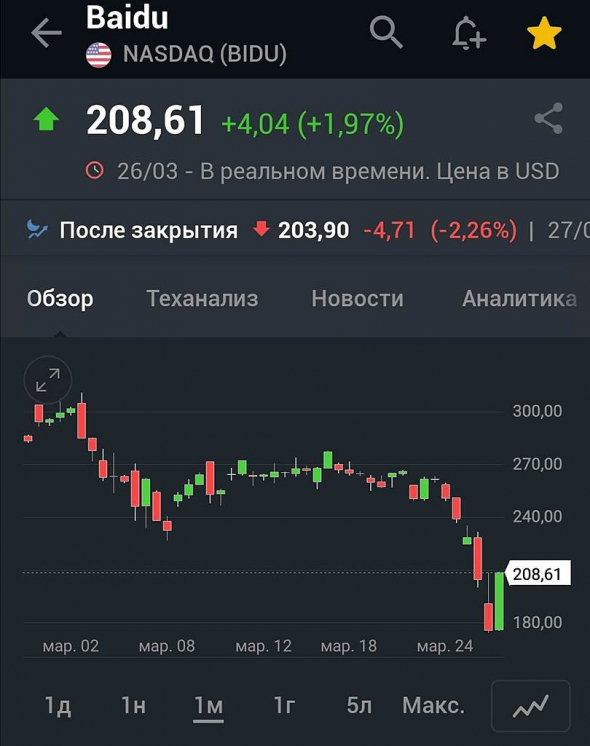

И все бы хорошо, если бы фонд не продолжал лудоманить, а акулы инвест бизнеса типа Goldman Sachs и JPM не сделали ему маржин колл. Основные позиции товарища в общей сумме в 70 млрд $ были на китайских тех гигантов типа Baidu, Vipshop, Tencent music и другие.

( Читать дальше )

Дальние фьючи в США массово закрывают (летом - высокий риск инфляции и страха). Вспомним хайповое настроение 2008г.

- 28 марта 2021, 10:04

- |

Коллеги,

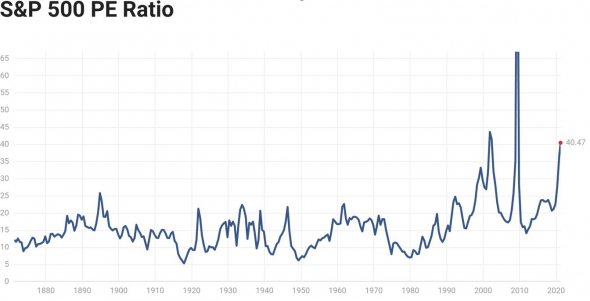

P/E индекса S&P 500 уже выше 40 (средний 15, исторический max 123).

По индикатору Баффета (отношение капитализации к ВВП),

сейчас оценка мировых рынков акций на историческом максимуме.

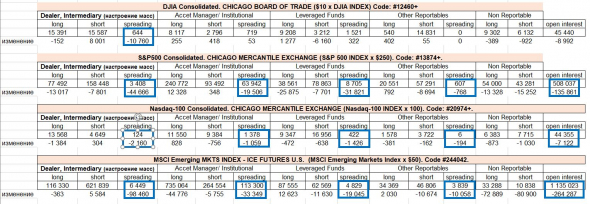

Все группы участников рынка закрывают длинные фьючерсы, но в апреле еще вероятен рост

(spreading — это контракты на покупку и одновременно

такое же количество контрактов на продажу, но с разными датами экспирации, т.е. сезонные стратегии,

информация из последнего отчета CFTC,COT, выделил закрытие spreading к предыдущей неделе).

( Читать дальше )

ЧТО бы это значило

- 28 марта 2021, 09:55

- |

Goldman Sachs распродал в пятницу, 26 марта, акций на сумму $10,5 млрд в результате крупных пакетных сделок, сообщил Bloomberg.

Банк продал ценные бумаги компаний Baidu Inc., Tencent Music Entertainment Group и Vipshop Holdings Ltd. на сумму $6,6 млрд до того, как открылись американские рынки, пишет агентство со ссылкой на клиентскую рассылку Goldman Sachs.

После этого банк продал акций ViacomCBS Inc., Discovery Inc., Farfetch Ltd., iQiyi Inc. и GSX Techedu Inc. на сумму $3,9 млрд.

Подробнее на РБК:

www.rbc.ru/business/28/03/2021/6060168b9a794736b6c72c79?from=from_main_5

Хороший прогноз знака будущего приращения цены - это Грааль?

- 28 марта 2021, 03:49

- |

Сорри за такое жесткое вступление, просто постоянно слышу в комментах от уважаемых людей, что хороший прогноз знака будущего приращения цены — это наше фсе. Типо дальше ММ, хороший софт — и Баффет с Соросом дружно отсасывают (нам?!) в сторонке.

К сожалению это совсем не так.

В действительности на маленьких таймфреймах определить знак будущего приращения цены совсем просто.

Возьмем минутные бары по любому активу (ну, тики тоже подойдут). 5, 15 и более минутки уже не подойдут.

Актив в самом деле может быть любой. Валюты, металлы, крипта, товары, индексы, акции, фьючерсы (купонные инструменты не проверял, если честно, но думаю, что и там все будет Ок).

Строим тривиальную трендовую систему:

— если на предыдущем баре цена выросла — покупаем, если нет — продаем

Если цена актива — это x(i), то приращение эквити выглядит так:

(x(i)-x(i-1))*sgn(x(i-1)-x(i-2))

В Экселе моделируется за 1 мин. Только нужно заменить sgn на ЗНАК() в русскоязычной версии )))

Полученная эквити будет почти монотонно расти или падать.

( Читать дальше )

Новая реальность – реальность низких доходов инвесторов?

- 27 марта 2021, 15:39

- |

Тема «новой реальности» и «новой нормальности» очень часто встречается после сильного движения рынков. Причем неважно, что это было, был ли это сильный рост или же падение. После обвала рынка в прошлом марте звучали апокалиптические сценарии новой реальности, последние месяцы мы видим наоборот, крайне позитивные сценарии с двузначными, а то и трехзначными ожидаемыми годовыми доходностями для инвесторов.

Но если отбросить эмоции, и посмотреть на стоимость рынков и на потенциал, который есть у цен с текущих уровней, то картинка вырисовывается не столь радужная, как нам бы хотелось. Давайте рассмотрим ключевые классы активов.

Акции

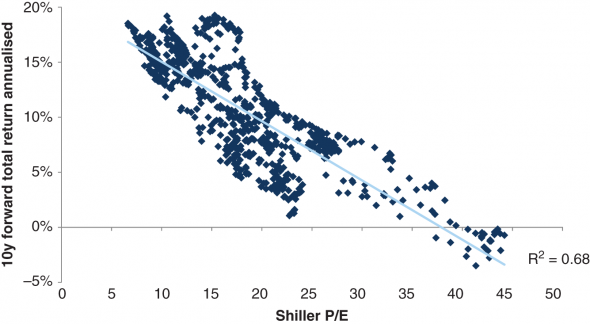

Будущая доходность, которую инвесторы получают, исторически зависит от оценок, по которым торгуется рынок. Одной из метрик, позволяющей оценить будущую доходность является мультипликатор Shiller P/E или же CAPE Ratio. Корреляция будущих доходностей с этим мультипликатором составляет 68%:

( Читать дальше )

Высочайший (GV Gold) выходит на биржу. Подробности

- 26 марта 2021, 11:10

- |

Мой пост в УК ДоходЪ про IPO Высочайший (GV Gold).

В середине марта 2021 года золотодобытчик «Высочайший» (GV Gold – название компании происходит от наименования крупнейшего месторождения компании – «Голец Высочайший») объявил о намерении выйти на IPO.

Ценовой диапазон акций был установлен на уровне от 1 650 руб. до 2 050 руб. за одну акцию , что соответствует рыночной капитализации в диапазоне от 91 млрд руб. до 113 млрд руб.

Ожидается, что размещение пройдет по верхней границе объявленного ценового диапазона. Окончательная цена предложения будет определена по завершению процесса формирования книги заявок и объявлена приблизительно 30 марта 2021 г.

О компании

ПАО «Высочайший» входит в десятку крупнейших российских золотодобывающих компаний, занимает 7 место. Компания основана в 1998 году и уже более 20 лет развивается в двух производственных кластерах, расположенных в регионах России с развитой инфраструктурой, где традиционно добывается золото: Иркутская область и Республика Саха (Якутия).

( Читать дальше )

Грааль. Совет новичкам, не губите свою жизнь.

- 26 марта 2021, 10:01

- |

1. Активной торговлей вы не заработаете, не стройте иллюзий это точка и все не пытайтесь спорить активных трейдеров нет это зависимые игроки.

2. На рынке всегда происходит то что невозможно предвидеть и проанализировать, и сколько бы вы не заработали результат будет ближе к нулю.

Я следил за многими людьми и те кто давно на рынке сами напишут в комментариях становление и падение своих кумиров(ну или не кумиров) от себя напишу Евгений Романов торговал форэкс земля ему пухом для меня этот человек в начале был гуру, а по мере взросления я лишь понял что его перерос жаль что он так рано ушел из жизни царство ему небесное.

( Читать дальше )

где взять новости

- 25 марта 2021, 21:08

- |

только пожалуйста, делитесь теми, которым сами доверяете!

спасибо Вам заранее!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал