Избранное трейдера Тимофей Мартынов

IPO Fix Price: монетизация успеха

- 05 марта 2021, 11:11

- |

Мой пост в УК ДоходЪ про IPO Fix Price. Даже строя достаточно оптимистичный прогноз роста сети и чистой прибыли, всё равно дорого...

10 марта 2021 года на Московской бирже в начнут торговаться Глобальные депозитарные расписки (GDR ) ритейлера Fix Price под тикером FIXP.

Fix Price Group Ltd. управляет одноименной сетью магазинов товаров повседневного спроса по нескольким категориям фиксированных низких цен.

Бумаги будут включены в котировальный список первого уровня, торги и расчеты будут осуществляться в рублях. Первичное размещение своих GDR компания Fix Price проводит на Лондонской фондовой бирже. В этой статье мы оцениваем перспективы бумаги после IPO.

История

Первый магазин Fix Price был открыт в 2007 году в Москве. Компания стала пионером рынка фиксированных цен в России. Основателями сети были Сергей Ломакин и Артем Хачатрян. Бессменный руководитель Fix Price – Дмитрий Кирсанов, он вместе с командой топ-менеджеров перешел из предыдущего проекта основателей – сети дискаунтеров «Копейка».

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 27 )

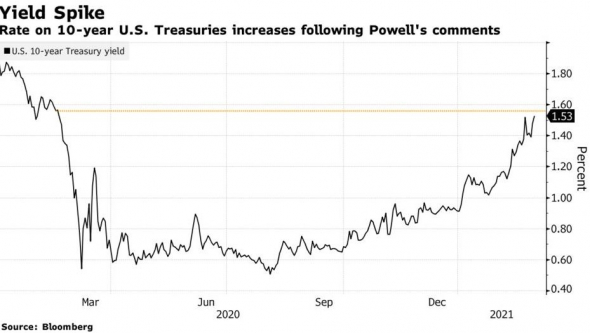

Пауэлл заявил, Что Его Беспокоят " Беспорядочные’ Рыночные Условия.

- 04 марта 2021, 21:28

- |

Председатель Федеральной резервной системы Джером Пауэлл заявил, что он следит за финансовыми условиями и будет “обеспокоен” беспорядочными рынками, но не стал предлагать конкретных шагов, которые привели к повышению доходности казначейских облигаций.

“Мы следим за широким спектром финансовых условий и считаем, что мы далеки от наших целей”, — сказал он на вебинаре Wall Street Journal в четверг. “Я был бы обеспокоен беспорядочной ситуацией на рынках или постоянным ужесточением финансовых условий, которые угрожают достижению наших целей.”

Доходность облигаций выросла в последние недели на фоне растущих ожиданий более сильного экономического роста и более быстрой инфляции. Торговля временами была неспокойной, поскольку дилеры изо всех сил старались не отставать от потока заказов.

Инвесторы также перенесли свои ожидания относительно первого повышения ставки ФРС на начало 2023 года, поскольку они начинают сомневаться в приверженности центрального банка сохранению мягкой политики до тех пор, пока инфляция не превысит 2%.

( Читать дальше )

Бесплатный сайт для учёта инвестиций

- 04 марта 2021, 20:27

- |

Сначала пробовал разные платные сервисы вроде интелинвеста и блэктерминала, но их платность и недостаток функционала заставили меня делать что-то самому.

В январе 2020 начал писать программу для учёта инвестиций. Т.к. опыт программирования у меня в основном на php, писать начал в виде сайта.

Сегодня 2021 год и моему сайту уже больше года. Вот он

https://izi-invest.ru

Давал ссылку на этот сайт на некоторых форумах и сайтах, на сайт пришли пользователи и начали предлагать добавить улучшения и функции. С их помощью я развивал сайт. Многие делились ссылкой в социальных сетях, сейчас на сайте активно ведут свой портфель несколько сотен человек.

Использование супер простое:

1. Создаём портфель

2. Загружаем в него отчёт вашего брокера (или вводим сделки вручную)

( Читать дальше )

Почему мы следим за доходностями Treasuries?

- 03 марта 2021, 10:29

- |

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

( Читать дальше )

Ежемесячные наблюдения (февраль)

- 28 февраля 2021, 17:18

- |

Выделил динамику за месяц наиболее интересных для меня российских активов + зависимых индексов и курсов валют. Краткие комментарии по наиболее интересным движениям.

По индексам:

— Последние дни утихомирили пыл американских индексов, в феврале выделился только MSCI Russia (в том числе за счет укрепления рубля), Японский Nikkei в феврале достиг отметки больше 30000 (японские пенсионеры, которые инвестируют с 90х наконец в плюсе и рады!). VIX весь февраль затихал, но под конец всполыхнул, но все еще ниже чем в начале месяца.

По валютам:

— Ничего интересного, рубль крепнет на фоне выросших цен на нефть.

По товарам:

— Цены на свинину в США, Нефть, Медь, Аллюминий — все растет (инфляция же 2%?), инвесторы спасаются в commodities от инфляции, это на руку производителям сырья (особенно учитывая тот факт, что большинство компаний у нас только этим и занимаются).

( Читать дальше )

Тарить ли фонду в США?

- 27 февраля 2021, 08:18

- |

«До конца времен. Сознание, материя и поиски смысла в меняющейся Вселенной», Брайан Грин

- 27 февраля 2021, 01:20

- |

Для меня загадка, зачем люди читают книги по фантастике, когда литература по физике гораздо фантастичней и основана на реальных событиях?

Например, каждый раз, когда видите в комнате свое отражение в окнах ночного города, вы являетесь свидетелями квантовых эффектов. Свет, отражаясь от вас, устремляется к стеклам, и квантовая физика определяет вероятностным образом, пройдет фотон сквозь стекло или отразится от его атомов и отправится обратно к вам в глаза в виде отражения. И что тут фантастичного?

А то, что если мы поставим за стеклом снаружи еще одно стекло (представьте, двойной стеклопакет), подберем его толщину и расстояние от первого стекла, то ваше отражение в окне сможет исчезнуть!!! Свет каким-то образом будет знать, что за стеклом еще одно стекло, он перестанет отражаться от первого стекла и будет проходить их обоих насквозь! Чудеса в отражении стекол!

И таких фантастических вещей множество вокруг и внутри нас. В 2021 году вышла книга Брайна Грина «До конца времен. Сознание, материя и поиски смысла в меняющейся Вселенной».

( Читать дальше )

Google Finance обновил дизайн, я очень рад :) Рекомендую

- 26 февраля 2021, 21:26

- |

вбиваю «crocs stock» или «crox stock», гугл выдаёт график и краткое описание, а вверху можно «добавить» в список.

⇨ Я и раньше много лет пользовался им для быстрого просмотра интересующих компаний (в терминал захожу редко).

⇨ Теперь иконки приятнее, данные обновляются в реальном времени, быстрый переход к данным о капитализации и графикам.

⇨ Справаданные о выходе отчетностей по тем бизнесам, что я добавил в свой уникальный список!

я очень рад :)

ИНФЛЯЦИЯ

- 26 февраля 2021, 20:52

- |

Я индивидуальный предприниматель уже 5 лет. Небольшой бизнес по продаже сотового поликарбоната, оргстекла и теплиц, производство козырьков и навесов, а также садовой мебели на юге нашей необъятной Родины!

За прошедшие 5 лет рост на продукцию был в среднем на 15-20% процентов в год, а вот качество продукции наоборот постоянно снижалось за счет уменьшения веса листов, толщины стенок и пр. Мы лавировали между поставщиками выбирая оптимальные условия для себя. Плавный рост цен никак не отражался показателях прибыльности. Все было более менее стабильно.

Даже 2020 мы пережили относительно спокойно, благодаря опять же вирусу. Продажи оргстекла и ПЭТ пластика возросли, так всех обязали отгораживать кассовые зоны и пр.

Но с началом 2021 года на рынке начался какой то треш, по другому это назвать сложно. Резко подорожал металл, за ним поликарбонат и остальные пластики. Сначала на 30% сразу потом еще на 10% потом еще… и еще… Сегодня прислали письмо о новом подорожании еще на 12 % и это еще не конец говорят.

( Читать дальше )

Серебро: причины роста цены

- 24 февраля 2021, 16:24

- |

С начала 2020 года по сегодняшний день цена на серебро показала рост приблизительно на 54,04% и превысила отметку 27 долл. США за тройскую унцию, таким образом, достигнув одного из наиболее высоких значений за последние 20 лет. Более того, настолько высокая (или более высокая) цена на серебро наблюдалась лишь еще 2 раза: в конце 1970-ых – начале 1980-ых, а также в начале 2010-ых.

Динамика цены на серебро за последние 70 лет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал