Избранное трейдера Тимофей Мартынов

Дивидентная история"ВСМПО-АВИСМА" и дальнейшие планы.

- 04 мая 2015, 08:04

- |

Любопытно, что столько резкое падение чистой прибыли «ВСМПО-Ависма» показала при том, что корпорация работает на экспорт и стоимость титана на мировом рынке не снижалась — логичным был бы рост показателя в долларах и взлёт его в небеса в рублях при резком ослаблении нацвалюты.

Как бы то ни было, в корпорации добавляют, что продолжают курс на модернизацию производственной базы. В прошлом году на инвестпрограмму потратили 5 млрд рублей, расходы на НИОКР составили порядка 360 млн. В бюджеты разных уровней «ВСМПО-Ависма» перечислила 5,6 млрд рублей.

Добавим, что в начале года областная Госэкспертиза одобрила строительство производственного комплекса по механической обработке штамповок «ВСМПО — Новые технологии» в особой экономической зоне «Титановая долина». По планам, проект обойдётся в 1,1 млрд рублей. Строительство предполагается завершить до конца года.

«Основным фактором, сыгравшим негативную роль, стали отрицательные курсовые разницы, вызванные падением курса рубля в конце 2014 года. Они же отразились на снижении показателя EBITDA за отчётный период на 33,4% — 8,3 млрд рублей»

.Дивиденды планируется выплатить из прибыли по результатам 2014 года, а также части остатка нераспределенной чистой прибыли 2013 и 2012 годов. Также их этих средств акционерам предлагается утвердить вознаграждения каждому члену совета директоров за 2014 год в размере 574,143 тысячи рублей и членам ревизионной комиссии по 192,571 тысячи рублей.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Может сделать на смартлабе платные блоги?

- 03 мая 2015, 15:36

- |

Их там правда немного, но все же.

Если вдруг среди вас есть авторы, которые хотели бы писать на смартлабе, которые считают, что их контент настолько интересен, что кто-то готов читать его по подписке, то мы можем подумать, чтобы реализовать такой инструмент. Я правда сильно сомневаюсь, что такое покататит, но в любом случае, если это интересно, то можно обсуждать.

Тут конечно еще и юридические нюансы есть, но все же, в целом, как вам идея?

Вопрос конечно главным образом для тех, кто считает себя в силах писать-то то настолько полезное (сигналы, аналитику и т.п.), что уверен, что за это кто-то будет готов платить (то есть для потенциальных авторов).

Если такие авторы есть, то пишите мне на [email protected], подумаем как можно реализовать

Торговля в хорошем настроении.. не правильна.

- 03 мая 2015, 15:19

- |

Намедни Тимофей про счастье писал, я всё пытаюсь въехать как и что он там подсчитывает, но что-то видимо не дорос пока. Однако читаю Канемана, так у него там всякие когнитивные искажения проверяются в экспериментах и одно, на схожую со «счастьем» тему, мне особо запомнилось..

Пропущу суть эксперимента(кому интересно читайте оригинал) и перейду непосредственно к выводам:

— В (скобках) мои дополнения для тех, кто не знаком с терминологией Канемана.

… Другое примечательное открытие – сильное влияние настроения на работу интуиции. Для измерения точности экспериментаторы вычисляли «индекс интуиции». Они обнаружили, что, если перед экспериментом привести участников в хорошее настроение приятными размышлениями, точность возрастает более чем вдвое.

Опечаленные участники, напротив, были совершенно неспособны справиться с заданием на интуицию; их догадки были не лучше случайных. Очевидно, настроение влияет на работу Системы 1 (всё что связано с интуицией

( Читать дальше )

Илья Коровин: О вреде рыночных прогнозов

- 03 мая 2015, 13:43

- |

«Прежде всего –давайте определимся в понятиях. Это всегда не лишне сделать в самом начале любой дискуссии, чтобы не вышла ситуация, когда к седьмому часу/дню ожесточенных споров оппоненты вдруг обнаруживают, что под одним и тем же понятием изначально понимали разные вещи и по этой причине их спор не имел смысла с самого начала))

Итак:

ХАОС (в моем понимании и применимо к рынку, как к теме дискуссии) — это описание состояния рынка, когда вероятность движения его из заданной точки вверх или вниз равна 50% или постоянно колеблется вокруг этой величины с небольшим отклонением ( не больше ±5%) по Закону Больших Чисел .

При этом, оговорюсь сразу – я считаю что в подобном состоянии рынок находится не все время, но ПОЧТИ все время ( не менее 95 %). Оставшиеся не более 5 % случаев ( а реально – намного меньше) — это ситуации, когда вероятность движения рынка в ту или иную сторону значительно превышает 50%.Но возникают эти ситуации НЕ РЫНОЧНЫМ путем, а тогда, когда в том или ином активе появляется превалирующий финансовый поток с четкими целями, ценами и задачами, настолько мощный, что сметает все ИНЫЕ свободные рыночные факторы ценообразования, причем информация о такой ситуации заранее известна широкому кругу участников рынка. Если говорить об акциях, то чаще всего эти ситуации являются следствием действий самого эмитента, наиболее распространенные случаи – дивидентные отсечки и разного рода выкупы и байбеки с четкой фиксированной ценой и понятными широкому рынку условиями. Оговорка про широкий рынок не случайна, ибо если мы говорим о подобной информации, которая стала известна узкому кругу аффилированных лиц, то это называется – инсайдерской торговлей, которая мало того, что не рыночна и не доступна 99,9 процентам участников рынка, так она еще и незаконна, поэтому эти ситуации мы также рассматривать не будем.

( Читать дальше )

Не лети на огонь, мотылёк

- 02 мая 2015, 16:40

- |

Я вот тут вспомнил свой первый успех, а потом фиаско, притом такое жесткое, что я где-то год, наверное, после него отходил. Ну, собственно вспомнил и решил написать.

Был у меня депчик, значит. Свой, кровный, все дела. Ну и чет я лил его по началу. И это к слову был уже второй депчик. Ну и опустился я за месяц с трех тыщ до двух, а потом во мне как-будто второе дыхание открылось.

Я просто стал жечь напалмом. И даже не понимал до конца как у меня это получается. За две недели вернул потерянный косарь, потом ещё через три месяца утроил деп. И жизнь так сразу же поменялась.

Друзья и знакомые они ведь как кричали, что не получится у тебя ничего, чем ты вообще занимаешься? Ну и у меня появилось что им ответить. Да и понтов куча появилась, шмотки, гаджеты, айпад за косарь.

Я помню любил тогда сидеть в барчике с вискариком, поставив рядом планшет и наблюдать за позицией. Ну и чтобы все остальные видели, что я крутой финансист. Знаю я, что понты эти глупые и детские, но и мне тогда года 23, наверное, было. Ну тоесть я себя тогда понять могу.

( Читать дальше )

ЧРЕЗВЫЧАЙНАЯ отчетность амер компаний за 1 кв. 2015 года. 4-ая неделя

- 02 мая 2015, 15:12

- |

3-ая неделя отчетов за 1 кв. 2015 г.

Бросается в глаза, повторяющейся паттерн по отчетности, из недели в неделю: падение выручки + отчеты лучше ожиданий аналитиков + рост котировок за полгода до отчета.

Аналитики специально занижают свои прогнозы по выручке, чтобы во время отчета было следующее:

1) эффект от падения выручки (33% положительных отчетов) сглаживается тем, что отчет ЛУЧШЕ ожиданий аналитиков (57% отчетов лучше ожиданий).

2) дальнейший рост котировок, соверешенно не коррелирующий с реальными (фактическими) результатами отчетов.

Вывод только один: рост котировок в основной своей массе не подтвержден реальными результатами выручек. «Искусственный» рост рынка.

Методологии разработки торговых систем

- 02 мая 2015, 13:07

- |

Сначала я совершал одиночные удачные трейды. Затем перешел к торговле по системе. После изучения и пробования нескольких систем перешел от разработки одной торговой системы к разработке методологий разработки торговых систем. Благодаря роботам появляется возможность торговать сразу несколько систем / стратегий.

Итак, эволюция мышления такая:

одиночные удачные трейды -> торговые системы -> методологии разработки торговых систем.

Пока у меня есть три методологии:

1. Статистический подход: анализ активов, вычисление корреляций и хороших активов только по динамике цены.

2. Индуктивный подход: находим частные удачные трейды на истории, анализируем их и выводим общие закономерности.

3. Дедуктивный подход: анализ, тестирование на частных случаях и оптимизация чужих открытых торговых систем из книг и семинаров и закономерностей.

Тех Анализ от А до Я «Тенденция и ее основные характеристики» Урок 2 часть 1

- 01 мая 2015, 18:10

- |

Тех Анализ от А до Я «Тенденция и ее основные характеристики» Урок 2 часть 1

Сегодня к нашему вниманию будет рассмотрена тема «Тенденция и ее основные характеристики».

Что такое тенденция?

Какие бывают ее виды?

Какие бывают ее типы?

В этом уроке будут даны ответы на эти три вопроса. Для начала хочется отметить, что основа всего тех анализа заключается в определении и движении тех или иных тенденций, поскольку на них основывается весь остальной глубинный и точный анализ рынка.

Что такое тенденция? Тенденция – это направление движения цен того или иного финансового инструмента.

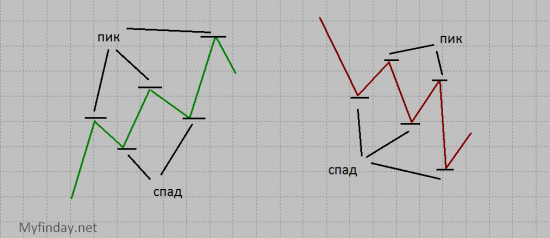

Какие бывают ее виды? И так тенденции делятся на три вида: растущая, падающая и боковая (см. на рисунок). Боковую тенденцию мы разберем позже.

Как определить растущую тенденцию? Все очень просто, растущая тенденцией считается та тенденция, у которой каждый последующий пик выше предыдущего и каждый последующий спад выше предыдущего. Падающей тенденцией считается, когда каждый последующий пик ниже предыдущего и каждый последующий спад ниже предыдущего (см. на рисунок). В результате чего начинающему трейдеру (спекулянту), инвестору уже не составит никакого труда определить, куда направляется рынок (или акция, фьючерсный контракт, индекс) и в каком направлении он развивается.

( Читать дальше )

Клуб и итоги за апрель

- 01 мая 2015, 00:19

- |

С конца октября я начал вести публичную торговлю. Сначала я выкладывал на смартлабе видео по итогам каждого дня. Потом я стал выкладываться только на своем сайте, который сначала создал с этой целью. За каждый торговый день есть или видео (первый период) или скриншот (по текущий день).

Также осенью на смартлабе мы создали группу из 8 человек и где-то месяц общались, я передавал свое видение в свободном формате общения, онлайн скидывал в чат каждый день все сделки по РИ с картинками. Делал я это с целью общения, некоторой социальной реализации. Этот опыт мне дал кое-что в понимании принципов как публичной торговли, так и в некоторых других аспектах общения. Всё это делалось безвозмездно. Лично я по итогам этого общения не получил желаемого эффекта. Закончив этот проект я создал свой мини клуб.

В первый период обратилось достаточно много людей. Отсев происходил большой, т.к. новичков (кто меньше 4-х лет на рынке) я не брал. Также требование жесткого риск-менеджмента отталкивает многих людей. Ну и после личной беседы и объяснения что я даю и могу дать, и что требую в ответ отсеило часть людей. В итоге в первый этап набралось 3 человека, после чего я решил закрыть любой набор, т.к. времени просто не хватало на всё. Из этих трех человек через месяц совместной работы только 1 продолжает сейчас со мной плотно общаться. Хотя, ко всем у меня был одинаковый подход и выделял время я на всех одинаково.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал