Избранное трейдера Анатолий Егоров

Ручной интрадей трейдинг. Личный опыт.

- 01 мая 2020, 07:13

- |

1. Я ничего не продаю и ничему не обучаю (ИМХО трейдингу невозможно никого научить в том контексте как это предлагают 98% инфо-гуру).

2. Я не изобретал велосипед, вся информация которая помогла мне встать на эффективные рельсы в трейдинге имеется в открытом доступе на просторах интернета, ищите, фильтруйте.

3. Вся информация ниже уместна только для ручного интрадей трейдинга.

3. Грааля в торговле нет.

Общались как-то с коллегой в феврале месяце:

Я считаю, что успешность ручной торговли на 90% состоит из личностных психологических качеств человека и на 10% от технического оснащения (ПО, индикаторы).

Первый блок:

Необходимо уничтожить в себе:

1. Страх (что тебя выбьет по стопу, что после твоего входа цена развернется и т.д.);

( Читать дальше )

- комментировать

- ★78

- Комментарии ( 237 )

Я пожоже заболел COVID'ом

- 26 апреля 2020, 14:12

- |

Сразу скажу все збс, ща пойду во двор жарить сосиски из Мяснова.

Дня три назад появились характерные симптопы

1.резь в глазах(я думал хз че глаза слезятся)

2. Чуток начал подкашливать, ваще не придал значения

3. А вчера температура 37.7

Чуток подобосрался, жена уже хотела скорую, пздц, все пропало.....

Но! У кого есть дети, меня поймут. Из школы или детского сада такое говно иногда притаскивают, шо капец.

Так было у нас в январе, все переболели по быстрому. Такие же симптомы, как при короновирусе нынешнем и лёгкие хотелось выплюнуть и температура под 40 неделю. Короч один в один симптомы, что сейчас нам говорят в СМИ. Сбивали температуру анальгином с димедролом, антибиотики для дыхательных путей и все.

Тут главное заранее при первых признаках действовать.

Я уже недели 3 колю циклоферон, это иммуномодулятор, возможно он и помог организму быстро за пару дней все переварить.

Что по итогу вчерашнего дня....

( Читать дальше )

Календарный спред на фьчерсах Сбера. Работаем.

- 13 февраля 2020, 16:41

- |

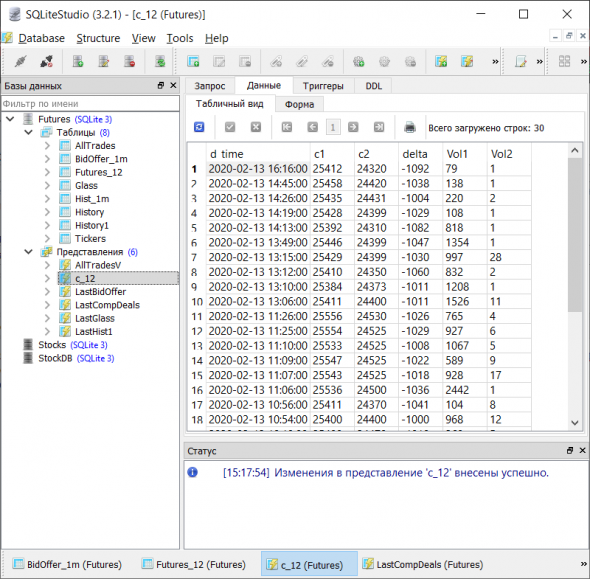

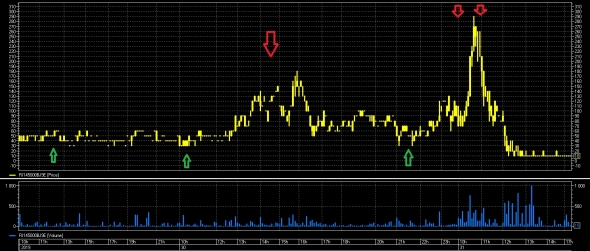

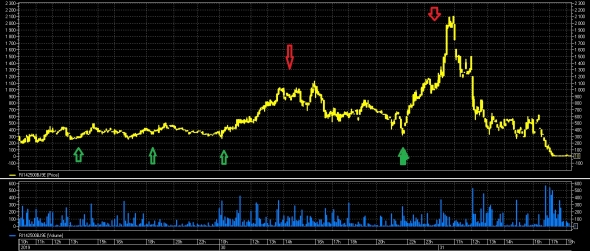

Смотрим ситуацию сейчас:

С1, С2 — стоимости фьючерсов SBRF-03.20 и SBRF-06.20. Delta — календарный спред.

Торопиться абсолютно некуда, сидим, ждем. Если через неделю ничего не произойдет закроемся.

Кстати, о 100п. Пусть потребное ГО на минимальную позицию ~8000 р. Дык, 100 п. — это будет, бешеные деньги — 1.25%. За один день, и без малейшего риска. А вы говорите, фигня это, календарный спред.

Но, я подожду, свой 1% я получить всегда успею.)

Вы все ещё предпочитаете медитировать над графиками, плясать с бубном, гадая что куда пойдет, переживать об убыточных сделках и слитых депозитах?

Если это все вам уже надоело, присоединяйтесь.

PS Вот и целевой уровень спреда определился. Где-то 800-850, чуть раньше-чуть позже, будем закрываться. Пока ожидаемая прибыль в сделке 250-300 п. Разумеется, все течет, все изменяется.

инвестирование в дивидендные акции

- 13 ноября 2019, 10:09

- |

инвестирование в дивидендные акции

в последнее время только и слышу что инвестируйте в дивы и станете охульенщиком… заинтересовался темой… потратил сегодня 20 мин времени... делюсь результатом...

просто взял и проанализировал статистику по американским етф на высокие дивиденды сравнивая их с индексом широкого рынка vanguard 500 index investor

для этого пошел finviz.com/search.ashx?p=high%20dividend

и получил список етф на высокий дивиденд… чего там только нет… и высокие дивы с плечом… и высокие дивы развивашек… и высокие дивы + низкая волатильность...

затем пошел анализировать портфели

www.portfoliovisualizer.com/backtest-portfolio#analysisResults

выставил там индекс для сравнения… реинвестирование дивендов и ребалансировку раз в квартал...

и что в итоге...

из 25ти етф индекс широкого рынка победили 2 етф… причем они оба были со 2ым плечом… причем даже они не победили индекс широкого рынка очень сильно и в разы… где то на 25% и это на втором плече… все остальные етф на высокие дивы либо сильно отставали либо просто отставали от индекса широкого рынка...

( Читать дальше )

Вот такие игровые инструменты--я КУКАРЕКУ...

- 31 октября 2019, 19:07

- |

СУТЬ---делая малые ставки в пределах до 10т.р.(и рискуя только этими суммами)-можно за день-два поиметь в разы и десятки раз больше...

(Речь только о ПОКУПКЕ опц. ПУТ или КОЛЛ)

Недельные РИ с экспирой сегодня--

КОЛЛ стр. 145000

КОЛЛ стр. 142500

( Читать дальше )

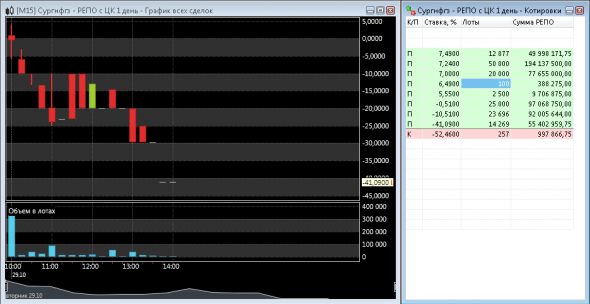

SNGS - одно из двух.

- 29 октября 2019, 14:34

- |

Это не просто лохоклиент брокера с шортом в 1-2млн. бумаг на все плечи (для него бумаг других клиентов хватает в 99% случаев).

Пока открытый дефицит бумаг оцениваю в примерно 100млн. акций.

Из опыта прошлых лет одно из двух:

1) либо осталось продержаться пару-тройку дней и упадет цена до приемлемого для продавца уровня, либо ему откуда-то бумага дойдет, и все устаканится;

2) либо будет больно: придется крыть шорт или занимать бумагу под нечеловеческий процент (например, под 1% в день).

Как разобраться в 18000 акциях США

- 28 октября 2019, 13:22

- |

На американском рынке торгуется более 18000 эмитентов. Когда матёрым русским инвесторам задают вопрос почему они смотрят только на наш рынок, то обычно получают следующий ответ:

Там слишком много компаний. Чтобы их изучить, уйдут столетия.

Не поспоришь. У меня на беглый анализ одного годового отчета уходит не меньше часа. А тут их надо отсматривать тысячами. И делать какие-то выводы. Где взять столько времени?

Я задал себе вопрос, а можно ли сузить этот круг до нескольких десятков компаний? И как это сделать?

Как оказалось, рецепты есть. Вам понадобятся:

- Google поиск

- Google Translate

- Коллективный разум

( Читать дальше )

Четырнадцать лет слива на финансовых рынках

- 28 октября 2019, 08:52

- |

Сегодня праздную своё 14-летие своей трейдерской карьеры.

Год назад я посчитал результат P/L за все годы, начиная с 2005-го, Тринадцать лет слива на финансовых рынках.

Результат был для меня неожиданным, т.к. убыток накопился более -70 т.р. Ранее, я наивно предполагал, что нахожусь в небольшом плюсе. Сейчас общий убыток за 14 лет -56 т.р.

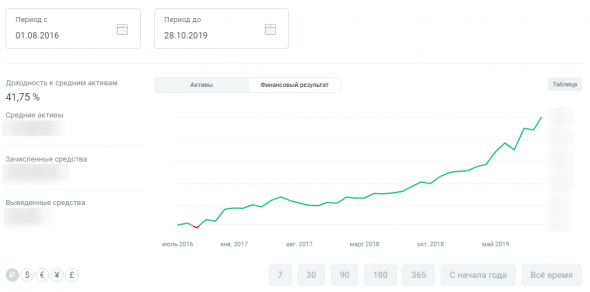

Чуть более трёх лет назад, произошёл перелом в торговле в сторону уверенной прибыли без сильных просадок. Кривая линия финансового результата ниже (номинальные показатели в рублях скрыты, чтобы не позорится маленьким размером капитала):

Почему я стал зарабатывать?

— В последние годы перестал тестировать «граали» на реальном счёте.

— Большая часть портфеля – акции. Заработать может даже обезьяна (Лукерья).

— Использую хеджирование.

( Читать дальше )

ОСТОРОЖНО!!! МОШЕННИК Luminary!!!

- 15 октября 2019, 11:43

- |

//// Пока писал пост, автор удалил топик. Но ничего страшного))) Скрины то остались/////

( Читать дальше )

И снова +++

- 08 октября 2019, 21:39

- |

Вот, что значит заморочиться на роботе)

Год рит рита в тестах.

Но пока ожидания даже превосходят.

Бот делает совсем мало сделок, но красава правда.

Тем кому интересно велком.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал