Избранное трейдера fart1

Выбор планшета для торговли. Обзор.

- 18 ноября 2016, 20:27

- |

Сейчас полно недорогих планшетов с двумя операционками Андройд+Win10, я как то спрашивал на смарте (http://smart-lab.ru/blog/277801.php), чтобы поделились опытом работы с ними и решил приобрести такой гаджет для торговли. Любой трейдер должен всегда иметь возможность в любом месте, в любое время открыть или закрыть позиции или просто в любой военно-полевой обстановке равернуть блиндаж с полноценным приводом.

До недавнего времени очень помогал Quik-mobile, который за секунду запускался на андройд телефоне, где за пару кликов можно было совершить необходимые сделки. К моему большому сожалению, мой брокер ВТБ24 перестал его поддерживать и запустил вместо него новое поколение мобильного квика, который как костыли для бегуна, требует кучу времени на запуск, выдает кучу окон, в результате вместо сделки, выслушивает мат хозяина и улетает в корзину, в общем инвалидная прога(

Год назад трудолюбивые братья китайцы выпустили кучу недорогих планшетов за 200-300$ c двумя операционками. Приобрел себе Chuwi Hibook, обошелся 220$ c родной железной клавиатурой. С пристегнутой клавой – это 10 дюймовый fulHD ноутбук, с отстегнутой клавой — алюминиевый легкий планшет.

Quik работает на китайце превосходно, все летает, никаких лаго. Справляется на 100%. Работают как обычный скин, так и новомодный черный. Есть HDMI выход, можно подключить большой монитор. В общем вещь архинеобходимая.

( Читать дальше )

И призовые за найденную жену уходят к...

- 17 ноября 2016, 22:39

- |

Оказалось что ник на конкурсе — Uliuli, можете кликнуть и изучить, чем, как торгует и сколько заработала.

Я-то думал приз на пьянку кому-то прилетит, а тут девушка выиграла, может и не на пьянку теперь потратит, хотя что может быть лучше, чем на неё. Свяжитесь в личке с Egorax, он отдаст призовые.

Победный коммент:

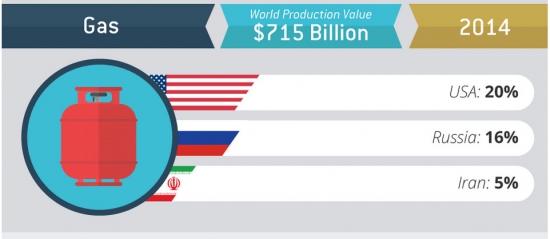

Сырьевые гиганты.

- 17 ноября 2016, 13:40

- |

Нефть имеет гигантский рынок и является стратегическим ресурсом, поэтому некоторые страны даже готовы производить его в убыток.

Наибольшие нефтедобывающие страны — Россия, Соединенные Штаты, Саудовская Аравия. Но на их долю приходится только лишь 38% от общего объема рынка.

( Читать дальше )

Русские богатыри.

- 15 ноября 2016, 17:05

- |

Читал давным давно. А сегодня выпил рюмку водки и что-то вспомнилось.

Рекомендую. Читается очень легко и с интересом. Рассказ свидетеля эпохи и живейшего участника событий. Для тех, кто не в курсе, А.Н.Крылов — математик, кораблестроитель, генерал царской армии. Уникальнейший человек своего времени. Дед П.Л.Капицы.

Выдержка из книги © Академик А.Н.Крылов. «Мои воспоминания».

Правильный образ жизни.

==================================

Невольно вспоминается образ жизни Андрея Михайловича, продолжавшийся неизменно около 50 лет до самой его смерти в 1895 г. Вставал он рано, часов в шесть, и начинал что-нибудь делать в мастерской, занимавшей две комнаты во втором этаже сеченовского дома.

Каждые пять минут он прерывал работу и подходил к висящему на стене шкафчику, в который для него ставился еще с вечера пузатый графин водки, маленькая рюмочка и блюдечко с мелкими черными сухариками;

( Читать дальше )

Ответ: < 10%. Проверка трейдера на адекватность.

- 15 ноября 2016, 16:27

- |

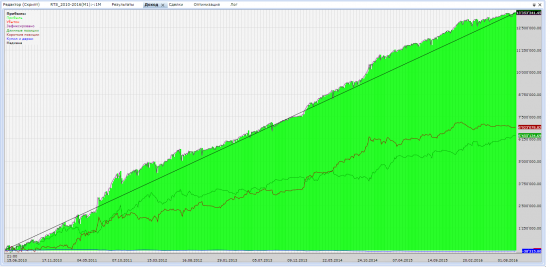

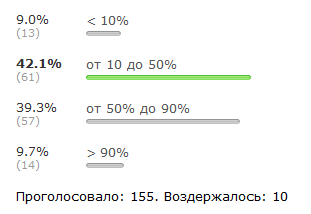

какой процент прибыльных сделок в приведенной торговой стратегии?

Результаты голосования распределились следующим образом:

( Читать дальше )

Король умер. Да здравствует король! Обзор на предстоящую неделю от 13.11.2016

- 13 ноября 2016, 23:37

- |

На уходящей неделе:

Победа Трампа

Республиканцы одержали сокрушительную победу во всех органах власти: Белом доме, нижней и верхней палатах Конгресса и, нет сомнений, что в конечном итоге они получат контроль и в Верховном суде.

СМИ шутят, что в крайний раз подобная ситуация была в 1928 году, а через год наступила Великая депрессия.

В каждой шутке есть доля правды, согласно статистике победа демократов не вызывала сильный рост фондовых рынков, но последующая взвешенная политика с сохранением ставок ФРС на низких уровнях приводила к отсутствию шоков на рынках, последующий рост экономики и фондового рынка США был долгосрочным.

В то время, как республиканцы в ходе предвыборной кампании обещают значительные стимулы и фондовый рынок демонстрирует сильный рост при их победе, но, впоследствии, стимулы оказываются не такими значительными, а ухудшение налогового законодательства приводит к падению экономики.

( Читать дальше )

Путевые заметки.

- 01 ноября 2016, 00:30

- |

(кто не знает, Лидл и Бедронка это сетевые продуктовые магазины.)

( Читать дальше )

Биткоинов мало, а желающих приобрести их всё больше и больше

- 29 октября 2016, 22:40

- |

Это поднятие 600-700$ было на значительно больших объемах чем прошлое. Все щиткоины в пол, а биток в космос последние дни. Гонят его целая куча факторов, Китай, Трамп, удачные обновления протокола и ужесточение регуляции по всему миру. Если Трамп уделает бабку вангую скачёк 100%, должен удвоиться после выборов, биткоин инвесторы ставят на Трампа и вкладывают в его компанию лямы долларов. Как на этом заработать?

Можно просто купить битков и наслаждаться ростом 1:1, но это долго и скучно, делать это лучше всего на битмаксе www.bitmex.com/ один из их инструментов которые они предлагают это фючерс с плечм 1:100, а вкладывать можно с 0.01 битка. Торговля идёт между другими участниками рынка и не с постовщиком услуг как на форекс кухнях, т.е. с 0.01 битка вы можете торговать полноценный настоящий фючерс с плечом 1:100, кому интересно

( Читать дальше )

Однодневные облигации ВТБ. Альтернатива РЕПО с ЦК

- 27 октября 2016, 16:47

- |

Счета открыты у трех брокеров, два из которых предоставляют возможность РЕПО с ЦК от 10кк и берут за это довольно больщой комис, но выходит порядка 9% годовых( приятный бонус), лучше 9% чем ничего. Процедура простая, пишешь заявление и все свободные остатки на счете размешают в РЕПО с ЦК, утром кеш возвращается. Недостатки довольно большой порог входа, но данную проблему решает другой брокер, где предоставили индивидуальные условия и порог от 100 к рублей. С помощью распределения денежных средств по брокерам можно получать некий кеш бонусом. Скажу сразу, что как трейдер руками в стакан ставить я не могу, нужно лицензии получат и тд, мне проше 0.6% годовых за управление отдать и не думать об этом. Но недавно появилась другая возможность, альтернатива РЕПО с ЦК — это однодневные облигации от ВТБ..

- привлекательные ценовые параметры-выше депозитной ставки Банка России

- размещение ежедневно в 16.00-16.45

- поставка средств до 19.00 (код расчетов B0)

- погащение на следующий день в 12.00

- простота оформления сделок на бирже или брокера

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал