Избранное трейдера Скальпёр

Резвяков А. Мастер-класс в Кемерово 2015 - Ч.2 (вопросы опытных трейдеров)

- 09 ноября 2015, 09:19

- |

вот тоже свежее видео от соратников Резвякова может кому пригодится)

- комментировать

- ★34

- Комментарии ( 10 )

Прогноз курса рубля на 1 января 2016 года. НЕ НИЖЕ 74,20

- 30 октября 2015, 21:54

- |

Осталось два месяца. Попытаюсь дать прогноз, для себя ).

1. Цена развернулась из нисходящего тренда и закрепляется сверху. Нечто подобное было в июне 2015.

2. Если наложить трендовую и временные линии на график, то не ниже 74,20руб. НЕ НИЖЕ 74,20 РУБ, КАРЛ!

3. Гугл тренд это подтверждает, интерес «толпы» также лег на линию тренда. Новый виток только начинается.

Для тех кому лень...

- 29 октября 2015, 14:51

- |

каждый день вручную выгружать стоимость активов из квика в эксель.

В этом деле поможет Lua. Ниже качайте скрипт и копите историю по стоимости активов.

Скрипт ежедневно в 18:45 пишет оценку активов по всем счетам, которые доступны в квике в файл my.log .

В каждой строчке файла my.log содержится код фирмы, код клиента, вид лимита, активы на начало и активы на конец.

Когда накопите представительную историю, загружаете файл в эксель, фильтруете по счетам и строите equity вашего счета.

Основную работу за вас делает вот такой скрипт:

function main()

myLogOpenAppend() -- открывает лог

path = getWorkingFolder()

myLog(«WorkingFolder: »..path)

local cur_time

while not stopped do

cur_time = os.date('*t') –получает текущее время

( Читать дальше )

БСП — клад для терпеливого инвестора

- 22 октября 2015, 15:54

- |

На сегодня на российском рынке сложилась уникальная ситуация, когда после мартовских распродаж многие компании оказались серьезно переоценены. Речь идет о соотношении рыночной стоимости компании с акционерным капиталом в расчете на акцию. В связи с этим предлагаю рассмотреть идеи в банковском секторе, которые могут быть интересны долгосрочным инвесторам.

В финансовых СМИ можно встретить диаметрально противоположную информацию. Одни кричат, что капитал уходит, акции дешевеют и призывают покупать. Другие считают, в настоящее время покупки совершенно нецелесообразны: рынок переоценен, и вообще мир переживает то ли новый виток финансового кризиса, то ли новый кризис. И кого слушать? Мой ответ: никого. Нужно самому сесть и оценить компании.

Напомню, что Уоррен Баффетт в свое время сказал, что если бы для успешного инвестирования требовалось знать высшую математику, он вернулся бы в разносчики газет. Так что выработка работающей инвестиционной стратегии, очевидно, доступна большинству людей. Я для этих целей выбрал метод расчета Бенджемина Грэхема — учителя Баффетта. Этот метод предполагает оценку компаний путем деления собственного капитала компании на количество акций в обороте и сопоставления этого результата с рыночной ценой. Если полученная таким образом цена акции ниже рыночной, то мы получаем запас прочности, или «подушку безопасности». Если выше — перед нами перекупленный актив. Возможен и третий вариант, когда между расчетной и рыночной ценой есть небольшая разница, которая не играет существенной роли.

( Читать дальше )

Самый лучший роман из всего что когда-либо читал

- 18 октября 2015, 11:02

- |

Я прочел эту книгу в 2009-м году и она перевернула мой мозг. Она большая — 800 страниц, я все время хочу перечитать ее снова, но не хватает времени. Это самое лучшее, что я читал из художественной литературы. Я всегда и всем советую обязательно прочесть эту книгу, особенно карьеристам, перфекционистам, профессионалам своего дела, людям, настроенным на достижение успеха. Обычно считаетя, что у Рэнд более известен роман «Атлант расправил плечи». Я могу точно сказать, что Источник лучше, и читать его интереснее, тем более он написан позднее, после Атланта.

Я прочел эту книгу в 2009-м году и она перевернула мой мозг. Она большая — 800 страниц, я все время хочу перечитать ее снова, но не хватает времени. Это самое лучшее, что я читал из художественной литературы. Я всегда и всем советую обязательно прочесть эту книгу, особенно карьеристам, перфекционистам, профессионалам своего дела, людям, настроенным на достижение успеха. Обычно считаетя, что у Рэнд более известен роман «Атлант расправил плечи». Я могу точно сказать, что Источник лучше, и читать его интереснее, тем более он написан позднее, после Атланта.Книга про архитектора, который всегда делал только то, что считал нужным. Его выгнали из университета за свободомыслие, его никто не хотел брать на работу, профессиональное сообщество насмехалось над ним, потому что он строил особенные дома, которые выбивались из общепринятых догм. Он сидел в офисе неделями напротив телефона, читал книги и ждал, что позвонит какой-то клиент.

Я ни разу не читал ничего такого, чтобы могло меня так заставить восхищаться величием личностей, описанных в книге.

Кроме того, в книге описана совершенно красивая любовная история.

Читая книгу, просто нельзя не восхититься интеллектом самой писательницы — Айн Рэнд.

Книга вдохновляет, дает пинка, мотивирует, меняет сознание. Перечитывать ее тоже стоит, чтобы напоминать себе, что ты создан для чего-то большего, чем просто сидеть круглыми днями за компом

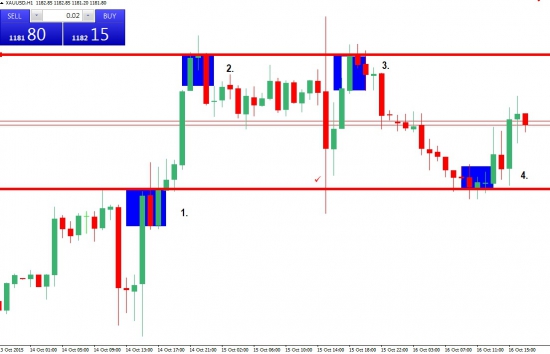

Стратегия торговли золотом "Гоп-стоп на 3-4"

- 16 октября 2015, 17:20

- |

Деньги и богатство

- 16 октября 2015, 08:47

- |

(Читаем до конца)

Один бедняк прослышал о мудреце с востока, поселившемся в соседнем городе, и решил отправиться к нему, чтобы почерпнуть у него мудрости и получить ответ на волновавший его вопрос. Проделав долгий путь, он не застал мудреца дома и вынужден был прождать его два дня.

Наконец-то мудрец вернулся, и человек пришёл к нему в дом. Увидев, что тот живёт в роскоши, бедняк смутился и намеревался уйти, но мудрец попросил его остаться на день, отдохнуть перед дорогой домой и разделить с ним еду. Человек принял приглашение, тем более что он устал, и ему сильно хотелось есть.

Целый день после обеда гость ходил хмурый и почти всё время молчал, а мудрец улыбался, смотря на него. На следующее утро после завтрака бедняк намеревался уйти. Мудрец, подойдя к нему, улыбнулся и спросил, неужели он уйдёт, так и не задав вопроса, мучавшего его. Бедняк удивился:

— Откуда вы знаете о моём вопросе? Кто вам рассказал о нём? — спросил он.

— Ты, наверное, забыл, к кому ты пришёл? Раз я мудрец, то мне положено знать, с чем ко мне идут люди, или ты так не считаешь? — лукаво улыбаясь, спросил он. — Ну, не смущайся, задавай свой вопрос о несправедливости Бога и жадности мудреца.

( Читать дальше )

Джеф Безос и Эра Amazon - бизнесменам must read

- 10 октября 2015, 15:35

- |

Прочтение этой книги дает понять все трудности и нюансы e-commerce — проблемы логистики, проблемы маржинальности, проблемы масштабируемости и т.п. Компания Amazon выросла в милллон раз за 17 лет, а до сих пор остается убыточной!

Интересна и личность Безоса. Гений. Очень много читает. Всенда смотрит очень далеко в будущее. Невероятно энергичный и работоспособный человек. Дисциплинированный и пунктуальный. Безос кстати коротыха — 155 см ростом, и кстати до амазона он работал в хедж-фонде DESCO у Дэвида Шоу. На заработанные там бабки и начал клипать Амазон.

Короче, если кто-то делает бизнес, то обязательно читать! Супер-интересная книга!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал