Избранное трейдера katasma

ГОСА Центральный телеграф

- 08 июня 2019, 01:17

- |

Собственно чем интересно было сегодняшнее собрание? Давно стоял вопрос о продажи зданий телеграфа, и о том как будут выводиться средства полученные за проданные здания. Игроки на трейдерских форумах не верили, что эти деньги могут достаться минорам. Не верили даже после того, как СД рекомендовал дивиденды. На момент рекомендации дивиденды равнялись половине стоимости акции на бирже, и трейдеры писали, что собрание не проголосует за дивиденды. Понятно, что такая повестка привлекла на собрание разумных инвесторов. Сегодня на собрание, довольно многочисленным составом, пришли ребята из ALЁNKA CAPITAL и другие грамотные инвесторы, которые задали интересные детальные вопросы, и можно сказать, сделали это собрание. Конечно им помог и менеджмент телеграфа, который охотно ответил на все их вопросы.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 6 )

Открываем сезон ГОСА 2019

- 07 июня 2019, 21:47

- |

Оно проходило в мега комплексе «Горный» на Наличной улице…

Еды было много, чай — соки — воды. Еду акционеры могли забрать с собой домой в пакетах!

Всё как обычно, но теперь И.И. Сечин отказывается выходить в зал для общения с акционерами, т.к. на собрание под видом акционеров проникают журналисты и задают свои странные журналисткие вопросы!

Из подарков сертификат на 1500 рублей на бензин, фирменная кружка со светящейся батарейкой, а также кирпич и мыльница:

А нет, зарядка на 2500 мА/ч и ежедневник Бруно Висконти за 1000 рублей:

( Читать дальше )

Замена валютному депозиту

- 07 июня 2019, 09:12

- |

Нашел альтернативу валютному депозиту.

Етф на индекс S&P500 c повышенными дивидендами:

SPYD

https://us.spdrs.com/en/etf/spdr-portfolio-sp-500-high-dividend-etf-SPYD

Средний оборот в день низкий, примерно 11 млн.$.

Начало торгов — конец 2015г.

Активов под управлением - 1,5 млрд.$

Комиссия за управление самая низкая — 0,07%.

Дивиденды — 4,33%.

Среднегодовая доходность с начала торгов — 12,28%, с учетом дивидендов — 18,91%

Етф отстает от индекса, но с учетом дивов он его обгоняет.

Доходность S&P500:

( Читать дальше )

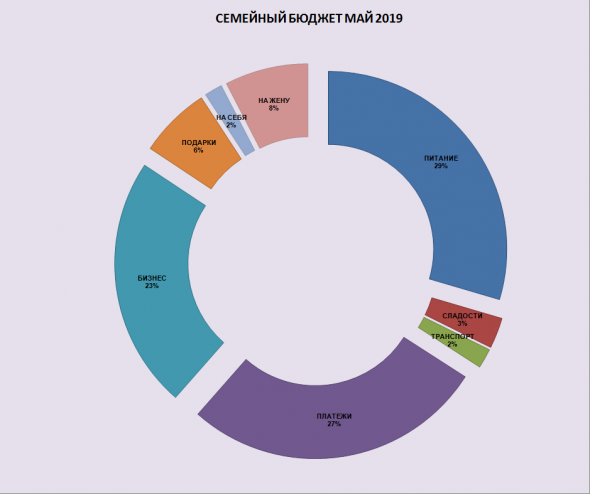

Первый опыт учета семейного бюджета

- 07 июня 2019, 06:33

- |

Характеристика:

1) семья из 4 человек (двое взрослых и два ребенка 4 и 2 годика);

2) проживаем в районе приравненному к территории Крайнего Севера;

3) автомобиль отсутвует;

4) квартиру снимаем у муниципалитета (т.е. аренда чуть больше 1 000 р. в месяц)

5) кредитов нет;

6) мясную продукцию не покупаем (только фрукты, овощи и орехи).

Получились вот такие результаты:

Проживая четвертый год на территории Крайнего Севера, только благодаря такому учету реально осознал

завышенность цен на продукты и платежи (например ЖКХ 6 052 р., Интернет 2 300 р. )

Основной вывод анализируемого месяца: Необходимо уменьшать употребление следостей и конечно же уезжать с Крайнего Севера.

* 23% в бизнес это своего рода инвестиции, которые в дальнейшем вернутся с определенным %

** Всем сочувствующим любителям мясной продукции я желаю добра и долгих лет жизни. Спорить о пользе/вреде мяса, я не собираюсь.

Лучшие инструменты для инвестора и спекулянта.

- 06 июня 2019, 12:07

- |

Глядя на индекс мос.биржи, думаешь что наша биржа хороша, постоянно растет, прям как ваш счет в квике, но это не так.

Сравним долларовый РТС и S&P500 за последние 10 лет:

Отставание РТС от S&P500 на 110%, при просадке в 70% в стабильное время с 2011 по 2016 года!

Стабильно растущий тренд показали только Сбербанк, Татнефть, Новатэк. Остальные компании полуживые. 2/3 из компаний роста сырьевые, а вы знаете что у сырьевых компаний всегда высокая волатильность, за ростом всегда следуют существенные падения.

Добавьте к этому риски с внешней политикой и c постоянным ослаблением рубля и вы поймете, что рос. рынок для разумных инвесторов не интересен.

( Читать дальше )

Как заработать на дивидендах? ДТС №1

- 05 июня 2019, 18:57

- |

Как заработать на дивидендах? ДТС №1

Введение

Сейчас начинается большой дивидендный сезон, и нас ждет много хороших дивидендных историй, на которых можно неплохо заработать. Но как это сделать? Можно, конечно, купить акции компании и просидеть в них весь год, чтобы получить дивиденды и, если повезет, то еще и заработать на росте курсовой стоимости акций за это время. Подобная стратегия пользуется большой популярностью.

Собирать портфель акций из дивидендных бумаг — это одна из наиболее распространенных или даже самая распространенная инвестиционная стратегия. Тем не менее, у этой стратегии есть не только плюсы, но и минусы (как, впрочем, и у любой другой). Одним из слабых мест этой дивидендной стратегии является то, что ваши деньги будут все время вложены в акции и если на рынке наступит сильная коррекция или рынок войдет в медвежий тренд, то вместо ожидаемой прибыли вы можете получить убыток. К тому же бывает и такая ситуация, когда дивидендный гэп в акции так и не закрывается в течение всего года.

( Читать дальше )

О 2008-м

- 04 июня 2019, 13:03

- |

Тут в дискуссии всплыла тема, когда наш рынок в 2008-м перестал быть «тихой гаванью». Почему то бытует мнение, что это произошло с началом «пятидневной войны». Ничего подобного, это произошло 25 июля, когда мы пробили нижнюю границу «Великого боковика».

Но у меня с последней датой связана и другая история. Был у нас в Риск-инвесте клиент. Пришел он в конце 2005-го, в начале июля 2006-го имел +36%+ после списания комиссии, понравилось, удвоил счет. А тут у нас пошла полоса неудач: «борьба с нулем» с просадками по 3-4 месяца. Ну клиент потерпел до апреля 2007-го, потом поделил прибыль в рублях на внесенные средства, получил в процентах меньше, чем депозит в Сбере и ушел. Почему я его запомнил? Да потому что ему понравилось раз в неделю со мной обсуждать рынок и управление. Собственно только разговорами я его и удерживал в 2007-м, гася недовольство результатом.

Напоследок он мне сказал: «Мне в Тройке 20% годовых ежемесячно на РЕПО в облигациях предлагают, не то, что у вас».

( Читать дальше )

"Дивидендный ИИС. Покупаем акции и облигации." По итогам вебинара

- 02 июня 2019, 08:49

- |

Первым делом в вебинаре рассматривается стратегия занесения денежных средств на счёт ИИС (индивидуальный инвестиционный счёт) типа А (который предполагает получение налогового вычета до 52 тысяч рублей в год). Во-первых эта стратегия приносит низкую доходность. Во-вторых, если ценные бумаги не будут покупаться вовсе, то в какой-то момент времени можно получить «сюрприз» от налоговой службы, когда предложит вернуть налоговый вычет. Так что этот вариант рекомендую рассматривать только теоретически.

Покупка облигаций федерального займа (ОФЗ) на ИИС— это уже гораздо более интересная стратегия. Но перед просмотром данного вебинара лучше предварительно ознакомиться с облигациями и связанными с ними понятиями, такими как купон, номинал, амортизация, накопленный купонный доход (НКД). Можно, например, посмотреть

( Читать дальше )

Что было на дне Петербургского инвестора 1 июня

- 02 июня 2019, 04:21

- |

Резвяков ничего нового не рассказал. Это было его стандартное выступление, которое ему самому наверное уже надоело каждый раз проговаривать. В общем, как торговал так и торгует. Использует только ценовой график, открывается по направлению тренда, на откате. Слайдов никаких не показывал, точек входа палить не стал. Его выступление было отчасти и мотивационным, он с упоением рассказывал что на бирже можно запросто из 20 тыс рублей сделать миллион долларов всего лишь навсего 12 раз подряд удвоив депозит! После таких сенсационных заявлений, я так и не понял, он ли это был на самом деле или его двойник. После выступления, в кулуарах, его облепила толпа адептов, и вместе с ними он удалился в неизвестном направлении.

Лариса Морозова, рассказывала как можно сделать себе пенсию за счет диви-тикеров и ОФЗ. Было много информативных слайдов, но лично мне это выступление показалось немного скучным. Мол покупайте акции платящие дивиденды, вот вам и прибавка к пенсии. Ну или вот можно еще ОФЗ прикупить. Но что примечательно, в зале было очень много её поклонников, они старательно фотографировали её слайды, а по окончании, поспешили к выходу, несмотря на то что День Инвестора был еще в полном разгаре! Возможно, им не терпелось прикупить себе еще дивидендных акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал