Избранное трейдера katasma

Итоги дивидендного сезона 2018 в РФ

- 24 октября 2018, 14:35

- |

Дивидендный сезон в России летом 2018 года принес инвесторам одни из самых высоких дивидендов за последние годы. Дивидендная доходность индекса МосБиржи в период май-июль 2018 года составила 3,9%, а годовая дивидендная доходность превысила 5%. Наибольшую дивидендную доходность продемонстрировал сектор транспорта в основном за счет акций «Аэрофлота», которые занимают более 60% индекса транспорта. Аналогичной доходностью в размере 6,8% отметился телекоммуникационный сектор в основном за счет акций «МТС», занимающих порядка 80% индекса. Компании данного сектора традиционно платят высокие дивиденды для повышения акционерной стоимости.

Несмотря на то, что в энергетическом секторе сразу 4 компании продемонстрировали дивидендную доходность выше 10%, в среднем она составила только 5,4% в связи с меньшими дивидендами у тяжеловесов индекса электроэнергетики: «ФСК ЕЭС», «РусГидро», «Интер РАО» и «Юнипро». Банковская отрасль и компании металлов и добычи в среднем показали 4,5% дивидендной доходности. В аутсайдерах по дивидендной доходности значились сектора нефти и газа, несмотря на то, что секторальный индекс вырос более чем на 30% с начала года, отрасль потребительских товаров и торговли, а также химическое производство, где дивиденды платятся на ежеквартальной основе.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 2 )

Что будет с криптовалютой в 2020 году?

- 23 октября 2018, 20:25

- |

Мои личные прогнозы на 2020 год. Кратко и тезисно:

— капитализация будет выше 1 трлн долларов;

— биткоин будет стоить 50 000;

— будет сам более 50% токенов с ТОП-200;

— появятся дериватов на многие криптоактивы;

— почти все страны будут пользоваться блокчейном.

А как считаете вы? Кто согласен, а кто нет?)

Ниже видео от моего друга :)

Помогите новичку. Какие самые первые книги по торговле?

- 23 октября 2018, 19:53

- |

Или подскажите сайт, где можно отсортировать книги по годам.

UPD: интересная ссылка

UPD: о Confusion de Confusiones

UPD: перевод

Налоговая амнистия к 2015, 2016 и 2017 годам к доходам, полученным на фондовом рынке

- 23 октября 2018, 12:04

- |

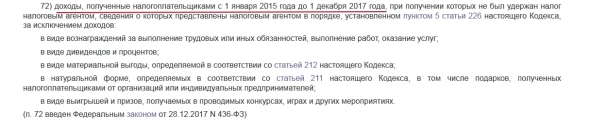

Налоговый кодекс разрешает нам вернуть НДФЛ, который в свое время не был удержан налоговым агентом, но который нам пришлось заплатить в бюджет самостоятельно с доходов, полученных в период с 1 января 2015 года по 31 декабря 2017 года. Основание: пункт 72 статьи 217 НК РФ. Давайте рассмотрим, о каких дохода в данной статье идет речь.

Для начала обратимся к положениям Налогового кодекса. Как указано в пункте 72 статьи 217 НК РФ, не облагаются налогом доходы, полученные налогоплательщиками с 1 января 2015 года до 1 декабря 2017 года, при получении которых не был удержан налог налоговым агентом, сведения о которых представлены налоговым агентом в порядке, установленном пунктом 5 статьи 226 НК РФ.

Но из этого правила есть исключение – за исключением доходов:

– в виде вознаграждений за выполнение трудовых или иных обязанностей, выполнение работ, оказание услуг;

– в виде дивидендов и процентов;

( Читать дальше )

В погоне за счастьем(зачеркнуто) дивидендами или жадность инвестора

- 22 октября 2018, 19:30

- |

Доброе утро всем.

После моей первой статьи я получил много коментов. Благодарю, что уделили время и прочли пробу пера.

Конечно были и коменты типа — сливатор депозита, почему так мало заработал и.т.д .

Все любят говорить такую фразу — режь убытки, давай прибыли расти, но при этом резать убытки — честно это как резать по-живому.

Я знаком с директорами нефтесервисных компаний, которые хоть и не торгуются на биржах, но бывают открывают филиалы в гругих городах и странах. И конечно же в какой-то момент эти филиалы могут не только не генерить прибыль, но и приносить откровенный убыток. Ведь весь бизнес изначально строится на займе, риске. Несмотря на это — они, эти успешные люди не спешат при первой же возможности избавиться от активов. Конечно они продают… Через год иди два, когда ну уже все становится понятно, картина маслом если можно так сказать. Продают, списывают на невозвратные вложения и ищут новые идеи для роста фирмы. Полагаю, что и мне присущ некий ментальный российский ген — терпение. И как показывает время — не всегда есть смысл терпеть!

В прошлой статье я рассказывал о том как за год заработал на инвестировании денежек в акции нефтегазовых компаний. В частности ЛУКОЙЛ, Новатэк, Татнефть.

Это была выгодная инвестиция с лета 2017 до лета 2018 года (именно это время я считаю инвестиционным годом), то есть время от одного годового отчета и годового собрания акционеров до другого.

НО. В 2018 году я решил усилить вложения и диверсифицировать, так как нефтегазовые компании дали скорее рост курсовой стоимости, дивиденды же хоть и росли в рублях, не росли в % на вложенный капитал. К тому же нефть могла пойти вниз, а рубль подорожать.

В мае или июне 2018 года вышла такая статья на БКС Экспресс — Какие компании закроют дивидендный гэп? Там был список компаний, среди них -Аэрофлот, Сбербанк, ВТБ, Мосэнерго, ЭнелРаша, Мосбиржа. В статье был скрытый намек, что уж эти компании железобетонно гэп закроют и вообще у них все ОКэ.

Дивиденды в % выглядели привлекательно, и я начал рассматривать покупку этих компаний .

Далее были еще статьи о недооцененности этих акций, что в среднесрок их стоит покупать, держать, ждать, верить что бумаги вырастут. Короче терпеть )).

Идея моя была такая — покупка за месяц-полтора до отсечки и докупка после отсечки с перспективой закрытия этого самого ГЭПа… Так как я не спекулирую каждый божий день на купле продаже — цель была естественно рост котировок за полгода — год. То есть до лета 2019 года.

К тому же, портфель был под завязку забит металлургами, нефтяниками и газовиками, так что покупал я эти бумаги на заемные у брокера деньги. Или плечо. Не буду говорить, что использовал плечо на полную, плечо было примерно в 20% от капитала. И то было ссыкотно, так как в целом эти бумаги не показывали роста последнее время (санкции, падения продаж, рост расходов итд), да еще и перед дивидендами скорее начали падать чем расти.

Сбербанк был куплен по 210 до отсечки, докуплен на 208 после. Дивиденд в 5,5% солидный, не то что в Новатэке хех — Честно говоря СБЕР гэп закрыл, так что то что я не продал в июле — мой фейл :(

ВТБ был куплен по 0,052 до отсечки и докуплен по 0,045… Самая большая потеря зафиксирована именно по этой акции с привлекательным дивидендом в 6,5% (facepalm) . ГЭП не закрыт.

ЭнелРаша куплена по 1,43 до отсечки, докуплен после по 1,27 Дивиденд дали аж 9,5%. -ГЭП не закрыт.

Мосэнерго куплена по 2,55, докуплена по 2,3 после. Дивиденд в 6,5% — хорошая прибавка к зарплате — ГЭП не закрыт.

Аэрофлот куплен по 140 до отсечки, дивиденд - 9%, докуплен по 120. — ГЭП не закрыт.

Мосбиржа — куплена по 114, дивиденд -4,5%, докуплена по 113. ГЭП не закрыт.

( Читать дальше )

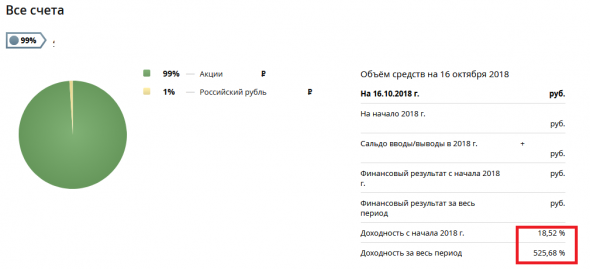

Доходность портфеля текущая, ежегодная и сравнение с ММВБ

- 19 октября 2018, 15:13

- |

Напомню вводные данные моего подхода и портфеля:

- Весь мой портфель состоит из инвестиционных покупок дивидендных акций, buy-n-hold в чистом виде, акции покупаются на года.

- Начало осознанных целевых покупок пакетов акций 2016год, всего портфель существует с 2010года.

- Цель — собрать растущий портфель не столько переоценкой отдельных акций, сколько, в основном, за счет получения дивидендов.

С 2010 года до 2016 года инвестиций почти не было, покупки были, на поступающие дивиденды, т.е. исходя их малых сумм, этим можно пренебречь в дальнейших расчетах.

Все цифры приведены из личного кабинета брокера как их считают, мне не всегда понятно, поэтому привожу как есть. Текущие графики показываю в процентах, в следующей статье уже будут свои расчёты и цифры в деньгах, деньги же куда интересней считать, чем процентики какие-то

Рассмотрим жизнь портфеля более подробно, начнем с текущие доходности, что нам показывает личный кабинет:

( Читать дальше )

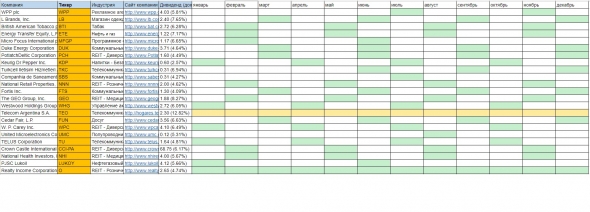

Акции с высокими дивидендами в долларах США

- 17 октября 2018, 14:58

- |

Ссылка на таблицу https://docs.google.com/spreadsheets/d/1bksfxH_ul41r9x9SQf5p6lnYVv1Fy22-hCc0jCiY-_s/edit?usp=sharing

Еще раз о самом главном

- 17 октября 2018, 10:17

- |

Т.е. о здоровье.

На днях мне попалась в руки книга:

То, что в ней написано, заставило вспомнить свои собственные впечатления, приведенные немного ниже. Тем более, что в этом году я столкнулся с медициной вплотную, хотя последние 7 лет мы практически не пересекались.

Однако автор книги знает предмет намного лучше и глубже, потому что опыта, когда на ампутацию конечностей увозили не того пациента, и т.п. у меня конечно нет. Красной нитью через весь текст книги проходит рекомендация — держаться от медиков подальше. Проверять и перепроверять, искать врача, которому доверяешь и т.п.

Мои впечатления скромнее. Но это мой опыт. А книгу советую почитать. Хотя бы для того, чтобы лишний раз не идти в руки медиков. Потому что вы для медицины — элемент статистики, а на современно этапе и источник денег и благосостояния.

1. О здоровье и медицине.

Тот, кто сильно надеется на медицину и на то, что врачи могут помочь в любом случае, глубоко заблуждается. Причина не в отсталости медицины и не в отсутствии возможностей. Проблема в людях.Врач обычно хороший человек, хотя бывают и исключения. Он совсем не хочет вам навредить, наоборот, хочет помочь в меру своих возможностей. Но возможности врача ограничены.

Рядовой врач, отягощенный своими житейскими заботами, в большинстве своем не сильно интересуется новинками в своей области, да и проблемы пациента его интересуют постольку поскольку. Не больше, чем проблемы коровы интересуют ветеринара.

Это для себя вы уникальны и неповторимы. Перед врачом таких как вы каждый день проходят десятки.

Стандартный врач начинает действовать по принципу наименьшего сопротивления, не искать причины, а лечить симптомы болезней. И действует при этом сложившимися у него схемами и стереотипами, одинаковыми для всех. В некоторых случаях это срабатывает, в некоторых нет.

Источник вашей проблемы стандартный врач ищет из причин, лежащих на поверхности, попутно пытаясь сформировать у пациента комплекс вины, чтобы ему этим пациентом было легче управлять и манипулировать. (Типа, «вы курите, так чего же вы хотели?» и т.п. вплоть до финального «а чего же вы хотели в вашем возрасте?»)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал