Избранное трейдера kirifan83

Лучшие бумаги недели. Выпуск 354 – обновления для пятницы

- 22 мая 2020, 07:20

- |

Лучшие бумаги недели. Выпуск 354 – обновления для пятницы

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 14.05.2020 по 21.05.2020. Первые 8 акций – это лучшие бумаги недели по состоянию на утро22.05.2020.

Внимание! Список 32 наиболее ликвидных акций для системы BWS изменился в 2020 году: из-за снижения объема торгов ушли Мосэнерго и М.Видео, вместо них пришли Yandex и АФК Система.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Копипаст. Нефтяные магнаты.

- 22 мая 2020, 07:12

- |

Atlantico обвинил страны Персидского залива в спекуляциях на западных финансовых рынках

Финансисты нефтяных монархий активно наращивают инвестиции на финансовых рынках Лондона, Нью-Йорка и отчасти Парижа, пишет Atlantico. При этом интересуют их как производители углеводородов, которым приходится тяжело, компании туристического сектора, которые сильно подешевели в кризис, так и стабильные не подвластные кризису Disney, Facebook, IBM.

Atlantico обвинил страны Персидского залива в спекуляциях на западных финансовых рынкахReuters

Финансисты из стран Персидского залива стали скупать «всё, что движется», на финансовых рынках Лондона, Нью-Йорка и отчасти Парижа, пишет Atlantico. Как объясняют их пиарщики, они якобы приходят на помощь западному капитализму, который сейчас себя плохо чувствует, и не дают западным компаниям попасть в руки китайцев. Тем более европейцы всегда предпочитали иметь дело с нефтяными эмиратами, нежели с китайцами.

Однако, как отмечает автор статьи, на самом деле страны Персидского залива на акциях спекулируют. С одной стороны, они скупают те ценности, что подешевели больше, чем наполовину. С другой — интересуются цифровыми компаниями, которые, бесспорно, выйдут из кризиса победителями. В итоге за один триместр портфель суверенных инвестиций Саудовской Аравии вырос с $2 млрд до $10 млрд. Если сюда добавить инвестиции других государств региона, то получится больше $20 млрд.

( Читать дальше )

Завышенные ожидания от трейдинга - основная психологическая проблема.

- 21 мая 2020, 23:36

- |

Считаю, что основная проблема, можно сказать корень всех проблем в трейдинге, это изначально завышенные ожидания от трейдинга.

Человек надеется

1) малым депозитом

2) быстро сделать

3) много денег.

От сюда все метания — поиски несуществующих Граалей, бешенные плечи, попытки «встать на планку», продажи краев, вера в чудодейственных гуру и секретные практики.

И как результат — потеря денег.

Что же произошло 16 марта?

- 21 мая 2020, 23:19

- |

WSJ опубликовал интересный обзор о том, как руководители тех или иных финансовых организаций встретили финансовый кризис, начавшийся с обвала рынка акций и роста спредов облигаций 16 марта 2020 г.

Интересно даже не то, кто как себя вел (типа все они герои, выстояли…). Не совсем прямо, но статья ставит один важный вопрос: А, СОБСТВЕННО, ЧТО ЖЕ ПРОИЗОШЛО 16 МАРТА, ПОЧЕМУ КРИЗИС НАЧАЛСЯ ИМЕННО В ЭТОТ ДЕНЬ. Думаю, это главный вопрос, который возникает по мере чтения.

Я выделил для себя три удивительных события.

1. В воскресенье 15 марта ФРС произвела внеплановой снижение ставки и заявила о том, что банк готов поддержать ликвидность на рынке на сумму 700-800 млрд долл. (по плану этот вопрос должен был рассматриваться в среду, поэтому воскресное решение сильно насторожило рынок). Не берусь судить однозначно что было именно так, но так я понял прочитанное.

2. Утром банки обнаружили, что началась паника у пенсионных фондов и пайщиков взаимных фондов, все хотят продать рискованные активы (акции и облигации) и уйти в фонды денежного рынка. И тут обнаруживается, что банки не готовы поддерживать ликвидность на рынке, потому что хваленое банковское регулирование не позволяет им это делать!!!

( Читать дальше )

Акции американских компаний, которые имеют потенциал роста x2 и больше

- 21 мая 2020, 20:40

- |

Итак:

1. WFC — крупный банк, торгуется сейчас ниже мартовского дна. Баффет держит его много в своем портфеле (понятно что это не показатель, но все же). Минимальная цена 2019 года была примерно 43, максимальная 54. Такому банку все равно помогут. JPM — тоже считаю хорошей инвестицией, ситуация похожая.

2. OXY — сильно просевшая компания из нефтяного сектора. Тот же Баффет очень хитро увеличил свои активы в этой компании в апреле. Цена конечно не ниже мартовского минимума, но потенциал неплохой. Падали с 44 в феврале. Если с нефтью будет все хорошо, то и тут будет рост.

3. ET — занимается транспортировкой нефти и газа. Сейчас уже неплохо отрасли от своих минимумов, но думаю, что их потенциал это 14 и выше.

( Читать дальше )

Сила Привычки. Чарлз Дахигг. Как я убрал 5 плохих привычек за 7 лет

- 21 мая 2020, 17:05

- |

❤️Донатнуть: www.donationalerts.com/r/timmartynov

📘Книга: smart-lab.ru/books/book_view/19/

✏️рецензия 2013: smart-lab.ru/blog/reviews/123854.php

Действия Ротшильдов на рынке

- 21 мая 2020, 15:28

- |

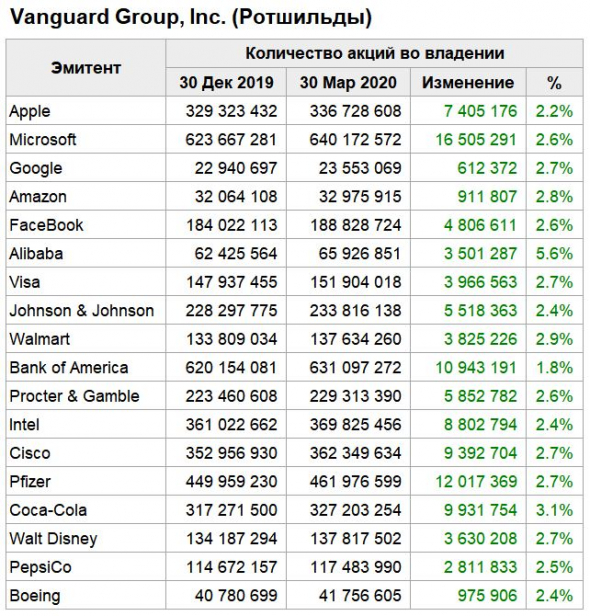

Вот что ребята сделали за 1-й квартал:

По всем бумагам — покупки. Красавцы, ёпт! Напоминаю, для тех, кто не в курсе — Ротшильдов не волнует цена актива. Их интересует только контроль над активом. Т.е. — власть. И они ее успешно наращивают.

Поздравляю граждан России, считающих Ротшильдов своими дальними родственниками. Они явно процветают… пока мы ходим в намордниках и опускаемся в долговое дерьмо. Спасибо им за это.

P.S.

Посмотреть на позы фондов Vanguard, Blackrock и State Street в упомянутых бумагах можно по ссылкам:

( Читать дальше )

17 уроков от 17 проверенных трейдеров (по версии Aaron Fifield)

- 21 мая 2020, 15:15

- |

Очередная порция годноты из зарубежья, сразу извиняюсь за мой Google-Translate...

Don’t focus on the money.” / Не зацикливайтесь на деньгах

В моей жизни было два момента, когда я слишком много внимания уделял деньгам, и это чрезвычайно повлияло на мою прибыль и способность последовательно получать прибыль с рынков.

Однажды, когда я был только начинающим трейдером, я слишком много внимания уделял оплате счетов и определенной сумме денежного потока каждый месяц. Постоянно сосредотачиваясь на моих финансовых проблемах приводило меня к принятию плохих решений на рынке, а впоследствии к ухудшению моей ситуации и даже расширению моей кривой обучения.

Второй момент был после того, как я заработал значительные деньги в течение короткого период времени около 2 миллионов долларов в год. Желание для материальных ценностей, второго и третьего бизнеса, расширения деятельности и откусывать больше, чем вы можете пережевать, становится движущей силой, и вы становитесь жадным к прибыли, часто решая держаться за позиции для большего выигрыша, потому что прибыли недостаточно.

( Читать дальше )

Принципы Рэя Далио. Принцип 4.4. Определи на что похож ты и другие люди.

- 21 мая 2020, 12:41

- |

В этом принципе Далио поделил людей на психологические типы.

👉 4.4.а: Интроверты против экстравертов.

👉 4.4.б: Интуиция (Intuiting) против чувства (sensing)

Кто-то видит лес, кто-то деревья. Чувственная личность фокусируется на деталях во время чтения, замечает мелкие ошибки.

Вообще, термины Интуиция и Чувства вроде как не должы противопоставляться др др. Далио ссылается на тест Майерса Бриггса, в котором есть шкала Intuiting ---> Sensing.

👉 4.4.в. Думание против Чувствование.

Одни принимают решения на основании фактов и логики. Другие — на чувствах. Вторые лучше выполняют роли, которые требуют эмпатии: работа с людьми, HR, клиентский сервис, построение отношений.

👉 4.4.г. Планирование против Восприятия.

Некоторые люди имеют четкий план, где все упорядочено. Другие гибкие и спонтанные. Вторые смотрят что происходят вокруг и действуют по ситуации. Планеры и Восприяты имеют проблемы в отношениях друг с другом.

👉 4.4.д. Другие типы:

📍 Креативщики. Создание инноваций, идей, оригинальный концепций.

📍 Продвигатели. Берут идею, и проталкивают её. Генерят энтузиазм для работы.

📍 Переработчики. Проверяют идеи. Анализируют слабые места проектов. Любят факты, теории, системный поход.

📍 Исполнители. Доводят начатое до конца.

📍 Универсалы. Сочетают все 4 типа в себе.

👉 4.4.е. Фокус на задаче против фокуса на цели.

Различия схожи с Intuiting-Sensing. Первые сосредоточены на повседневных задачах. Вторые визуализируют большую картину, им подходит управлять организациями, которым нужны большие перемены.

( Читать дальше )

Не надо бояться, на всех хватит богатсва.

- 21 мая 2020, 09:52

- |

Представьте себе большую замкнутую систему, назову ее Человечество (далее Ч). Человеки развиваются в горизонтальном (знания) и вертикальном (экономика) направлении. Внутри системы Ч развите идет неравномерно. Одни страны растут быстрее, другие медленее. (Прям как бройлеры). Вот наступил момент, когда одна страна, став гегемоном, уперлась своим размеров в размер системы Человечесва. С одной стороны ее подпирают маленкие конкуренты и не дают ей туда расти, с другой стороны её ограничивает пустое пространство, расположенное за пределами системы Ч. Это ограничение обусловленно неравномерностью роста США и системой Ч.

Что можно предпринять? Есть 2 очевидных пути.

1 Сделать то, чего не сделали в 1989 году в Японии. Позволить обанкротиться некоторым гипертрофированным системам внутри страны, которые росли на комбикорме и стероидах (доступ к дешевым кредитам и протекционизм). Это уменьшит обший размер экономики и позволит расти ей с новой нижней точки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал