Избранное трейдера klimvv

QUIK темная тема3

- 18 августа 2016, 12:42

- |

Обновленный QUIK у многих работает с трудом, есть 100% решение этой проблемы.

если вам не помог предыдущий пост, то вам поможет этот на 100%

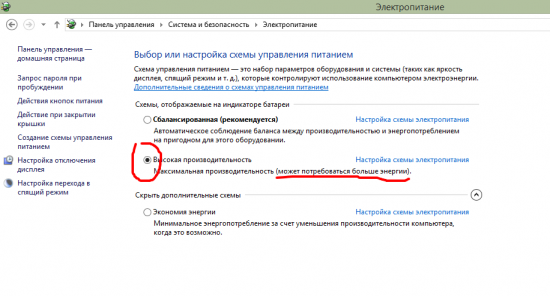

1 Электропитание.

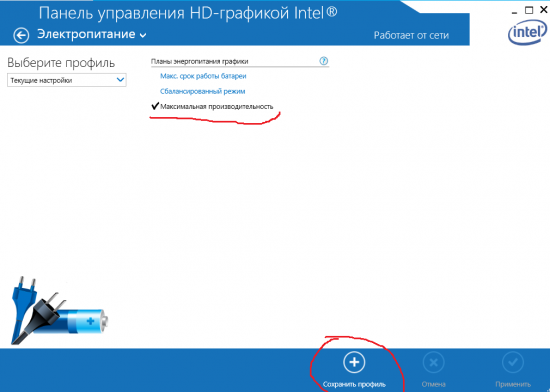

2 Видео карта.

3 Крайняя мера, если 1 и 2 пункт не помогли cтавим легкий антивирус Аваст фри или Касперский фри.

Электропитание.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 27 )

Случайность трендов

- 16 августа 2016, 07:28

- |

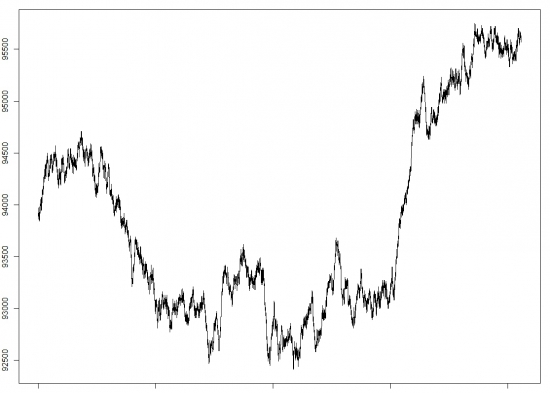

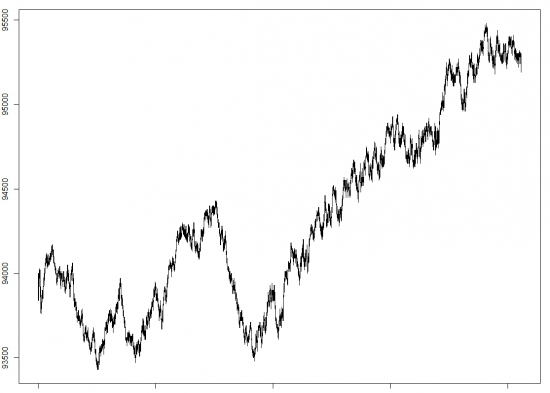

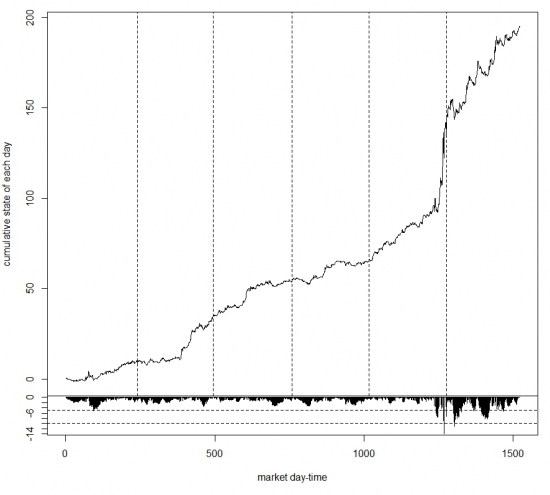

Если построить потиковые графики и сравнить их с симметричным биномиальным случайным блужданием, то на глаз отличий не видно и по общим описательным статистикам отличий также заметить не получится. Это стало уже достаточно общим местом. Основной вывод из этого состоит в том, что тренд с точки зрения изменений цены это такой миф, поскольку тренды могут генироваться в случайном блуждании еще легче, чем глаз увидит эти тренды в реальной цене.

Однако, для визуализации этого феномена позволю себе привести пару картинок:

( Читать дальше )

Uralpro выступит на конфе смартлаба!

- 15 августа 2016, 11:59

- |

Записываемся на конференцию смартлаба, пока еще есть скидка 50% на билет!

https://market.smart-lab.ru/confa/

Для начинающих алготрейдеров

- 15 августа 2016, 06:36

- |

В 2016 году она (пока) сливает также как в суперриске форума. Лень график перестраивать.

Но, если на рынок вернется волатильность, то эти системы быстро отыграют потерянное.

Средняя сделка около 0.3%.

Строятся такие эквити довольно легко: для этого берете почти любой линейный канал,

строите его на почти любом тайм-фрейме от 15- до 60-минуток.

Пробитие верхней границы — зона покупок. Пробитие нижней — продаж.

Например, ориентируетесь на какой-нибудь характерный максимум и минимум,

пробитие которых вызывает сделку.

ЗКТ. Аксиомы биржевого рынка.

- 13 августа 2016, 19:11

- |

Цепочка аксиомы — законы — правила — неподтвержденные гипотезы — ошибочные суждения.

Аксиомы — законы, действующие на всех рынках и не требующие доказательства. Принимаются априори без доказательства. Аксиом немного.

Евклидова геометрия основана всего на 5 (пяти) аксиомах. Риманова (или Лобачевского) геометрия отличается от евклидовой одной (!) аксиомой.

1. ТА работает.

2. ФА работает.

3. Куклы существуют.

4. Кукл меня не видит.

5. Тренды существуют.

6. Черные лебеди существуют.

7. Человеческий фактор. Эмоции движут рынком.

8. Результат торговли — деньги.

9. Периоды низкой и высокой волатильности.

10. Целые числа. Для базового актива (правда, иногда хвост вертит собакой). Возможно, вытекает из 7 аксиомы.

Каждая моя аксиома может быть развернута и обоснована.

P.s. Еще одну, возможно, главную, забыл. К биржевому рынку можно применять теорию вероятностей.

Понравилось описание эксперимента одного профессора из Гарварда

- 12 августа 2016, 13:20

- |

Понравилось описание эксперимента одного профессора из Гарварда. Целью его был анализ причин принятия иррациональных решений.

Короче говоря, он наблюдал за поведением голубей в клетках. В кормушки голодным птицам подавалась еда через определенные случайным образом промежутки времени. Эти промежутки абсолютно никак не зависели от поведения голубя. Между тем, большинство птиц достаточно быстро выработали определенные модели поведения. Судя по всему, они полагали, что тем самым вызывают подачу корма. Разные голуби вырабатывали самые разные модели: некоторые считали, что для получения корма нужно вертеться против часовой стрелки, другие приседали. Модели поведения зачастую формировались в зависимости от того, что делал голубь в момент первой подачи корма. После того как модель принималась, каждое появление еды уже воспринималось как подтверждение ее правильности. Этот эксперимент был назван «Суеверные голуби».

Забавно, что неопределенность заставляет и нас искать простые модели, объясняющие сложный окружающий мир. В мире инвестиций склонность к простым моделям нашла плодородную почву. Взять хотя бы т.н. технический анализ. Аналитики, использующие этот подход, наблюдают за графиками в попытке выявить фигуры и закономерности в движении котировок. Фигурам даются запоминающиеся имена: «голова и плечи», «медвежье поглощение», «двойное дно» или что там еще есть. Несмотря на разницу в интеллекте, в этом отношении люди недалеко ушли от суеверных голубей. Не бывает простых решений, инвестируйте в акции на длительный период времени и используйте анализ на основании полноценных финансовых моделей.

Биржевая сводка: Все о счете ЕДП!

- 12 августа 2016, 12:07

- |

( Читать дальше )

Торговая система для новичка. 1-й рабочий день.

- 10 августа 2016, 20:43

- |

Уже больше 2-х лет я занимаюсь трейдингом, как основным видом деятельности. Где-то прочел, что для того, чтобы получить что-то, надо что-то дать. Даю. Подготовил торговую систему «ТС для новичка». С потенциальной маленькой просадкой, быстрым реагированием на изменение ситуации на рынке. Почему с такими параметрами см. первое видео на эту тему https://www.youtube.com/watch?v=6-EVeykxAEM

В течение месяца буду гонять «ТС для новичка» на реальных цифрах с рынка и выкладывать каждый день, вечером соответствующее видео.

Сегодня, 10 августа, как раз первый день такой «прогонки». Я подготовил и выложил видео о том, как вела себя «ТС для новичка» в свой первый «рабочий» день. Приятного просмотра.

PS. Докучать не буду. Планирую выкладывать видео только тогда, когда на рынке что-то происходило.

ЦБ душит мелкие банки денежным голодом

- 09 августа 2016, 21:58

- |

Банк России во вторник впервые за полтора года приступил к изъятию излишков рублей из финансовой системы.

Отменив еженедельный аукцион репо по кредитованию банков, ЦБ провел обратный, депозитный аукцион.

На срок 7 дней регулятор взял у игроков 100 млрд рублей под среднюю ставку в 10,22% годовых. Спрос превысил лимит в 1,87 раза.

Так ЦБ изымает из системы избыток рублей, который возникает в результате эмиссии средств для бюджета. С начала августа в систему поступило почти 700 млрд рублей, подсчитал аналитик Райффазенбанка Денис Порывай.

В первую очередь в выигрыше от предложения ЦБ окажутся госбанки, отмечает аналитик ГК Exness Сергей Кочергин. Для них новые операции регулятора — это возможность «безрискового заработка»: банки могут взять деньги на аукционе Минфина под 10,1% годовых, разместить их в ЦБ, который оплатит проценты за счет эмиссии, иными словами — просто «напечатает».

Для многих банков политика ЦБ — «спасение», считает главный экономист консалтинговой компании «ПФ Капитал» Евгений Надоршин: вместо того, чтобы рисковать, кредитуя реальный сектор экономики или хотя бы своих коллег банкиров на межбанковском рынке, они получили возможность положить деньги в центробанк под ставку, превышающую, например, ту, что предлагают облигации федерального займа.www.finanz.ru/novosti/aktsii/cb-dushit-melkie-banki-denezhnym-golodom-1001345756

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал