Избранное трейдера Стас стас

Стратегия на 2018 год

- 19 января 2018, 16:36

- |

Дорогие читатели подведу итоги 2017 года и намечу ориентиры на 2018 год. Годовая доходность без учёта дивидендов составила 13,76%, с дивидендами не считал, но где-то будет около 20%. Год вышел не лёгким, основную прибыль съела коррекция с февраля по июнь 2017 года, но всё же удалось выйти в плюс по сравнению с минусом индекса московской биржи. P.S.: совсем не было времени выложить её на смартлаб раньше)

А теперь перейдём к открытым позициям в моём портфеле:

Распадская – компания продолжает зарабатывать и гасить долг. Возможное получение дивидендов в ближайшие два года мы обо этом узнаем, а пока продолжаю держать акции. В 2018 году, думаю у Распадской есть все шансы вырасти до 120 рублей, а если утвердят дивиденды, то и во все можно ждать 200 рублей.

ММК – остётся одной из дешёвых среди конкурентов, накапливает кубышку и собирается платить поквартальные дивиденды. Для меня поквартальная дивидендная доходность составит около 4%, если будут платить, как за 3 квартал 2017 года. С учётом понижающихся процентных ставках, я считаю это отличной доходностью. По моему мнению у ММК нет каких-то драйверов роста, так что продолжаю держать и реинвестировать выплачиваемые дивиденды в другие идеи.

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 17 )

Дилетанты против индексного ETF (первые промежуточные результаты)

- 17 января 2018, 19:25

- |

Прошло полтора месяца с того момента когда был сформирован «Портфель дилетанта» и было начато сравнение возможной доходности, которую мог бы получить инвестор, вложив условный миллион рублей в паи ETF FXRL или в «Портфель дилетанта».

Подведем первые промежуточные (очень ранние) итоги.

Как мы помним, цена пая ETF FXRL на начало наблюдения составила 1905 руб., а на момент закрытия торгов 15.01.2018 года уже 2061 руб.

Рост актива за полтора месяца составил 8,19%. Впечатляющая цифра на таком коротком промежутке времени.

Как повел себя «Портфель дилетанта» на данном промежутке времени можно увидеть ниже в таблице.

|

Наименование акции |

Сто-ть акции на 01.12.2017 |

Кол-во акций |

( Читать дальше )

Совпадение инвестиционных идей на 2018 год

- 12 января 2018, 20:02

- |

(число в ячейке — это число совпадающих рекомендаций у двух изб)

Первый вывод такой: ну тут либо аналитики Открытия Элвиса читают, либо Элвис читает Открытие=D.

Второй вывод: аналитики мало любят вторые третьи эшелоны рекомендовать. А Элвис больше всех любит, не стесняется.

Третий вывод: самые всеми изрекомендованные акции на 2018 год, это Новатэк, МТС (в 5 из 7 портфелей) а потом Лукойл и Алроса (в 4 из 7 портфелей)

А здесь я добавил еще свой портфель:

Оказалось, что мой портфель имеет меньше всего пересечений с другими рекомендованными портфелями (в сумме 7).

Самый массовый портфель 2018 у «Дохода». Но это не удивительно, потому что там аж 19 бумаг.

По этой же причине много пересечений у Элвиса (14 бумаг, 23 пересечения). Зато в портфеле Элвиса много того, чего нет у других.

Ну и еще. Список акций, которых в идеальных портфелях 2018 нет ни у кого (я не в счет):

Все 7 перечисленных прогнозных портфелей на 2018 год есть в моем списке портфелей:

https://smart-lab.ru/q/watchlist/dr-mart/

p.s. не забываем что на смартлабе есть классный рейтинг брокеров, где можно выбрать себе брокера для инвестиций в российские акции

Главная инвестидея первой половины 2018

- 11 января 2018, 15:33

- |

Что можно играть в таких условиях? Не мудрствуя лукаво, скажу, что надо играть дивиденды. Как правило, игра в них начинается зимой, чтобы весной слить акции по хаям в добрые руки.

Очевидно, что не стоит играть дивденды в перегретых Сбербанке, МТС, НЛМК, ГМК, Северстали и тому подобных бумагах.

Надо смотреть, что сейчас валяестя на лоях и может заплатить хорошие дивы.

Очевидные идеи — Алроса, ФСК, Россети.

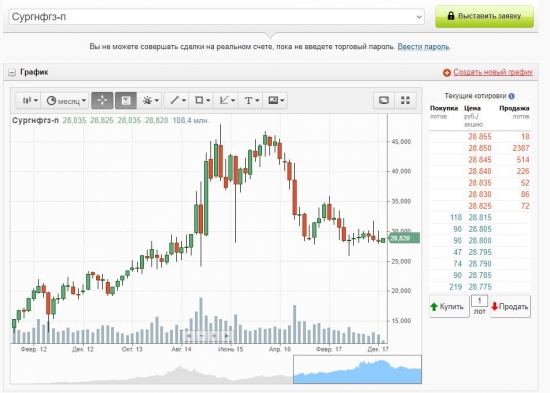

Но мой фокус сегодня не в них. На мой взгляд, самая железобетонная идея — это Сурпреф. Взгляните на нефть — почти 70 долларов. Сколько должен стоить доллар при такой нефти? Рублей 35-37. Но что мы видим? Доллар стоит 57!

Единственным на Мамбе бенефициаром такой рыночной несправделивости является только Сургут. В 16 году Сурпрефе надули пузырь, покрылись об самых жадных, и он прилег на дно.

( Читать дальше )

что же делать в следующем году...

- 27 декабря 2017, 15:30

- |

1)покупать то, о чем не говорят, что еще не росло и никому не нужно.

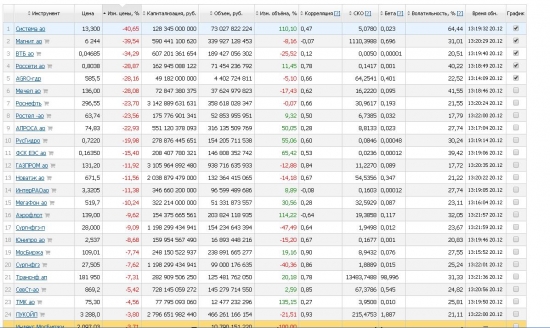

Из российских акций используем табличку «Лидеры роста за год», которую можно а)сделать самому, б)зайти на финам, в)порыться в смартлабе

Находим акции и создаем топ лист «акции г… вна». Далее выбираем то, что кому не стремно брать. Учитываем, что если за последние 2 года бумага ходила сверху донизу на 10 или 15%, то вряд ли она стрельнет на 100%. А нам нужно 100 за год. Иначе смысла в Топ Листе нет.

Результаты:

Операцию повторяем ежегодно. Перед покупкой ОБЯЗАТЕЛЬНО проклинаем топ блогеров смартлаба. Чтобы не сглазить

Теоретически портфель может очень быстро дать 20%, может и 70%, если повезет в течение года.

Выборке подверглись только Ликвидные бумаги (неликвиды-в другой выборке-там всегда все плохо и на любителя)

Я получил достойные имена!

Магнит-ВТБ-Россети-AGRO gdr-Мечел-Алроса-ФСК-Газпром-Новатек.

( Читать дальше )

Дивидендные истории до конца 2017 года

- 16 декабря 2017, 13:53

- |

Несколько хороших дивидендных историй, которыми еще не поздно воспользоваться. Дивидендные акции привлекательны для инвесторов в долгосрочном периоде, но предстоящие выплаты интересны также в краткосрочном периоде, как возможность покупки в ожидании закрытия гэпа после отсечки по дивидендам. Ниже представлены предстоящие дивидендные выплаты по крупнейшим эмитентам согласно официальным уже опубликованным рекомендациям советов директоров компаний.

Совет директоров "ЛУКОЙЛа" рекомендовал внеочередному общему собранию акционеров принять решение о выплате дивидендов за 9 месяцев 2017 г. в размере 85 рублей на одну обыкновенную акцию. Реестр акционеров для получения дивидендов будет закрыт по состоянию на 22 декабря. Текущая дивидендная доходность составляет 2,5%.

Совет директоров «Газпром нефти» рекомендовал выплатить дивиденды за 9 месяцев 2017 года в размере 10 рублей на акцию и назначил дату внеочередного собрания акционеров по данному вопросу на 15 декабря, дату составления списка лиц, имеющих право на получение дивидендов – 29 декабря 2017 г. Текущая дивидендная доходность составляет 4%.

( Читать дальше )

Российские энергетические сетевые компании — обзор

- 10 декабря 2017, 20:05

- |

1 — компании, которые занимаются производством электроэнергии;

2 — сетевые компании, которые передают электроэнергию по линиям электропередач от производителей электроэнергии до энергосбытовых компаний;

3 — энергосбытовые компании, которые реализуют электроэнергию потребителям.

В настоящем обзоре будет рассматриваться вторая часть энергетической отрасли – сетевые компании, занимающиеся передачей электроэнергии. Данный сектор относится к естественной монополии и строго контролируется Министерством энергетики РФ, которое утверждает инвестиционные программы, тарифы и другие составляющие. Российские сетевые компании представлены 13 эмитентами, акции которых свободно обращаются на фондовом рынке. Многие из компаний имеют название по типу «МРСК «регион функционирования», например, «МРСК Сибири». Как правило, данные компании обладают сравнительно небольшой капитализацией и низкой ликвидностью. Среди «тяжеловесов» сектора выделяются «Россети», которая владеет долями в сетевых компаниях, и «ФСК ЕЭС», которая осуществляет деятельность почти во всех регионах России.

( Читать дальше )

Ещё один кирпич в моей стене. Мой портфель на 10 000 000 рублей.

- 09 декабря 2017, 15:20

- |

Цель создать портфель 10 000 000 руб.

Это 10-ой отчёт. Предыдущий можете посмотреть здесь.- Цель создать портфель на 10 000 000 руб.;

- старт дан 25.07.2017;

- ориентировочный план 50/50 акции и облигации;

- портфель пополняю постоянно, по мере возможности.

- Текущая стоимость портфеля: 1 689 556 руб.;

- предыдущая стоимость портфеля: 1 642 961 руб.;

- с момента последнего отчёта внесено средств: +65 000 руб.

- текущая прибыль с начала инвестирования: +17 854 руб.;

- текущая доходность годовых: +7.6%

- времени с начала инвестирования: 137 дней.

Четыре года назад мой образ жизни и предпринимательства довел меня до того состояния, что у меня не было своего жилья, квартиру мы арендовали, давили кредиты, которые ежемесячно нужно было оплачивать. Дома жена с маленьким ребёнком. Все мои мысли были заняты только тем, что мне нужно что-то очень срочно придумать чтобы заработать денег и купить еды, заплатить кредиты, рассчитаться за аренду квартиры, т.е. вещи первой необходимости. Последняя на тот момент «гениальная» бизнес идея не сработала, оставив лишь кредит после себя, я был вынужден идти работать.

Из образования у меня только водительское удостоверение категории B, очевидно что нужно было идти таксовать, да и деньги можно было получить сразу. Что я и сделал, по ночам развозил людей.

Тот период моей жизни был самым тяжёлым, я впервые за 25 лет своей жизни засомневался в себе. Мне было очень стыдно за себя, я 25 лет думал что я чего-то могу, а тут жизнь тебя отправляет таксовать… и это реально необходимость, иначе просто нечем платить кредиты, аренду, еды в конце концов купить не на что… и больше никаких идей как заработать просто нет.

По ночам в перерывах между заказами читал книги Б.Шефера и Кийосаки, хоть читал уже и не в первый раз, но именно тогда переосмысление произошло и в какой-то момент меня переключило. Я приехал домой, обсудил это с женой и мы приняли решение перестать тратить все деньги которые зарабатываем, начать создавать пассивные источники дохода, подушку безопасности, растить свою курицу, которая будет нести нам золотые яйца.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал