Избранное трейдера mcmerfy

Всем привет! Индикатор для QUIK - нештатный, нашару

- 28 апреля 2016, 21:36

- |

Чуть о себе: зарабатываю на российском рынке (только для себя), делаю торговые программы (для себя и для других).

Давно читаю Smart-lab, нахожу что-то полезное и интересное. Вот добавлю одну свою легенькую утилитку для Квика, надеюсь пригодится.

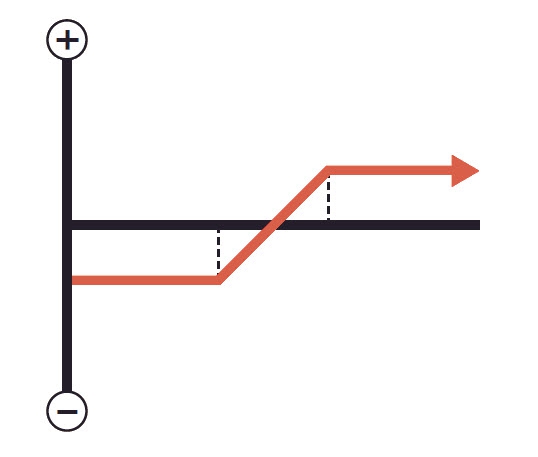

Индикатор Fractal_Chennal, рисует уровни по «фракталам» с задаваемым периодом. В отличии от штатного «Fractals» дожидается окончательного формирования формации. Я его использовал в качестве трейлинг-стопа в некоторых программах. Отдает два значения скриптам.

Код:

Settings={

Name = "Fractal_Chennal",

period=5,

line={

{

Name = "Level_High",

Type =TYPE_LINE,-- = LINE --линии = DASH -- тире = POINT -- точки

Width = 1,

Color = RGB(0,255, 0)--green

},

{

Name = "Level_Low",

Type =TYPE_LINE,

Width = 1,

Color = RGB(255,0,0)--root

}}}

idx_prosl=0

function Init()

return 2

end

function OnCalculate(idx)

if idx==1 then

P = math.floor(Settings.period/2)*2+1

message("Код бумаги: "..getDataSourceInfo().sec_code.." ; период индикатора: "..P,1)

t_H,t_L={},{}

end

if idx~=nil and idx>P then

if idx_prosl~=idx then

local l=idx-P

for l=l,idx-1 do

t_H[l]=H(l)

t_L[l]=L(l)

end

if t_H[#t_H-(P-1)/2]==math.max(unpack(t_H,#t_H-P+1,#t_H)) then

H_ind_value=t_H[#t_H-(P-1)/2]

end

if t_L[#t_L-(P-1)/2]==math.min(unpack(t_L,#t_L-P+1,#t_L)) then

L_ind_value=t_L[#t_L-(P-1)/2]

end

end

else

H_ind_value=nil

L_ind_value=nil

end

idx_prosl=idx

return H_ind_value, L_ind_value

end

Как пользоваться:( Читать дальше )

- комментировать

- ★75

- Комментарии ( 44 )

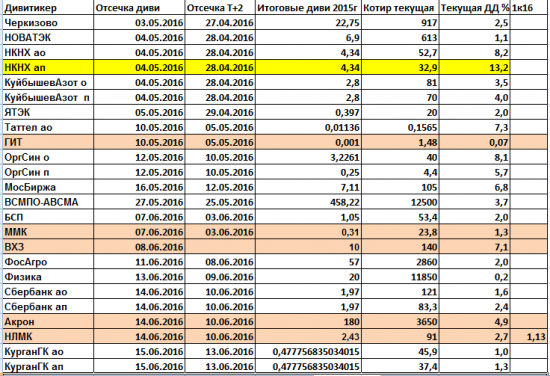

Дивиденды 2016. Таблица отсечек Т+2

- 27 апреля 2016, 18:13

- |

Табличка через пайнт уже не получается одна. Их уже две.

( Читать дальше )

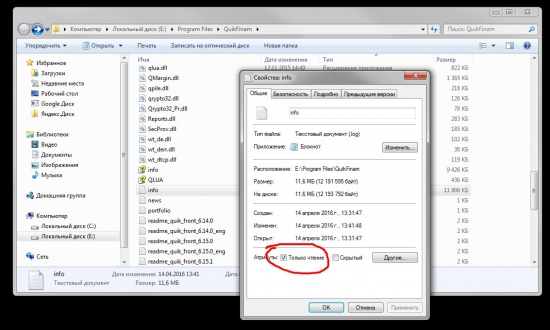

Ускорение загрузки Квика

- 14 апреля 2016, 13:33

- |

2. Запускаем квик один раз и закрываем его.

3. Ставим на появившийся info.log «только для чтения».

При запуске Квик будет ругаться на невозможность записи в этот файл, но работать будет.

Можно вручную удалить из info.log всю текстовку и защитить от записи пустой файл, но тогда Квик будет ругаться чаще.

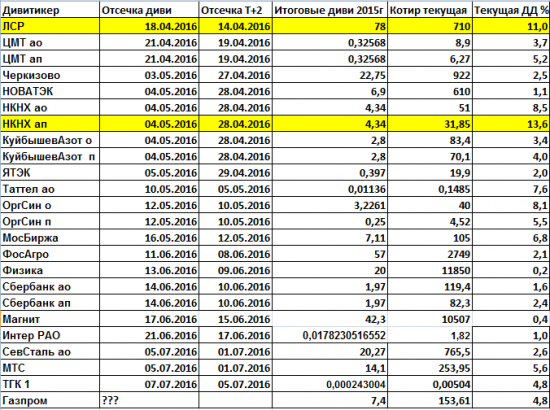

Дивидендные отсечки в режиме Т+2

- 13 апреля 2016, 17:59

- |

В журнале дивидендных новостей vk.com/club115267972 периодически возникает тема Т+2 дивидендных отсечек. Например:

«Михаил Чернов

Уважаемые участники!

Большая просьба помочь новичку разобраться в азах дивидендных отсечек. По правилам Мосбиржы, чтобы рассчитывать на выплату дивидендов, купить акции необходимо за 2 дня до отсечки. Но нигде не могу найти определения какие это должны быть дни, торговые или календарные?»

В комментариях к этой просьбе я пообещала в дивидендные таблички обзоров добавить колонку «Отсечки в режиме Т+2». Добавляю :)

Ну и заодно несколько дивидендных новостей этой недели. Цитирую;

В ближайшие три года МТС намерена выплачивать акционерам 25–26 руб. на акцию в год, сообщил вчера оператор. При текущем количестве акций МТС общая годовая сумма дивидендных выплат будет составлять 50–52 млрд руб., пояснил в понедельник журналистам вице-президент МТС по финансам и инвестициям Алексей Корня. Это примерно соответствует дивидендам, выплаченным в прошлом году. Минимальный размер выплаты на акцию в течение ближайших трех лет будет составлять 20 руб. в год, говорится в сообщении оператора.

( Читать дальше )

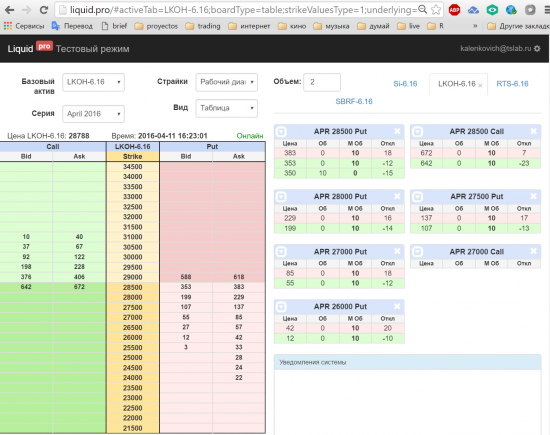

Купить опционы на Лукойл!

- 11 апреля 2016, 16:25

- |

Как и обещал в субботу на конференции — сервис liquid.pro доступен для торгов.

Т.е. прямо сейчас вы можете купить (или продать) опционы на Лукойл апрельскую серию.

Для этого вам надо зарегистрироваться в сервисе и освоить функционал. Хорошего хелпа еще нет, зато есть видео

Внимание — сервис Liquid.pro просто позволяет вам увидеть скрытую ликвидность. Торгуете вы через своего брокера и через свой терминал.

Жду вопросов.

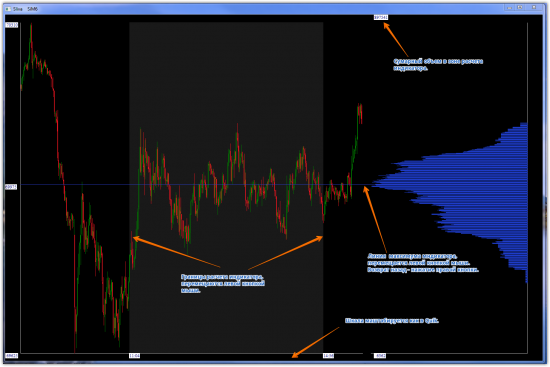

Quik. Горизонтальные объемы. Простенький индикатор.

- 06 апреля 2016, 16:35

- |

Упрощенный вариант индикатора горизонтальных объемов для Quik.

Объем внутри свечки считается равномерно распределенным.

Показывает только SiM6 и только минутки.

Для установки dll -ку скопировать в каталог к квику (где info.exe),

lua — скрипт скопировать в другой каталог и запустить из квика.

В квике должен быть открыт минутный график SiM6.

Делал для поиска закономерностей на горизонтальных объемах,

но, пока, ни чего не нашел.

Ссылка на архив: yadi.sk/d/RXP2mFR3qnQUH

Про собеседования и работу

- 06 апреля 2016, 15:47

- |

Скажу сразу, это как отношения с женщинами. Очень много общего. И данную аллегорию я буду использовать часто. :)

1. Уверенность, причем внутренняя уверенность, что в вас нуждаются не меньше чем вы в компании. Отчаяние, страх — все это чувствуется подсознательно. Как обрести эту уверенность — есть несколько вариантов. Самый простой — это наличие существующей работы, откуда вас не увольняют. Вы ничего не теряете на собеседовании! Вы пришли проверить рынок, посмотреть. Похожее ощущение дают альтернативные офферы. Основной драйвер уверенности — ваше чувство собственной компетенции. Когда я приходил 10 лет назад на аналитика, имея два сданных уровня CFA, и меня спрашивали, могу ли я пройти тест сделанный по 1му уровню — я улыбался, и понимал, что заведомо превышаю то, что нужно компании.

2. Подготовка. Вам нужно постараться выяснить, что хочет компания. Какие ключевые компетенции от вас ждут. Вообще, подготовка — это очень важно. Проявляя знания о менеджменте, собственнике, чем занимается компания, какие-то ключевые проекты — вы производите хорошее впечатление. Худшее, что можно сделать — это быть человеком, который пришел просто потому что ходит по разным квази-подходящим вакансиям. Работодатель — это как женщина. Вам нужно показать, что вы именно ее хотите, и полунамеками объяснить почему.

( Читать дальше )

Как я открыл ИИС и купил облигации компаний РФ!

- 01 апреля 2016, 20:58

- |

Добрый вечер Smart-Lab'у и его жителям!

Сегодня я хотел бы поделиться опытом того, как я открывал ИИС, что я от этого хотел и что получил. Было все это в ноябре 2015 года.

Всем наверное известно, что недавно в РФ, появился ИИС(индивидуальный инвестиционный счет) и он имеет как плюсы, так и минусы.

Плюсы:

Имея ИИС вы можете получать налоговый вычет на сумму до 400 рублей в течение 3х лет либо не платить налоги по окончании этого срока.

То есть если у вас есть 1 200 000 рублей вы можете получить 156 000 рублей от государства в течение 3х лет, вкладывая на ИИС 400 т.р. каждый год.

Минусы:

На ИИС можно совершать любые операции на бирже ММВБ и даже СПБ, но забрать деньги с счета вы не можете в течение трех лет, либо вы потеряете все льготы! Если вы получали налоговый вычет вы обязаны его вернуть государству.

Теперь моя история:

Несколько месяцев назад, передо мной встал вопрос, что у меня есть деньги, но они лежат дома, а инфляция жрет их как сумасшедшая. Деньги нужно куда-то вложить, отправившись на сайты банков, я понял, что проценты у надежных банков не радуют, а только расстраивают. Тут-то я и узнал об ИИС и понял, что хочу! Что мною двигало при открытии ИИС?

( Читать дальше )

Как я покупаю акции!

- 01 апреля 2016, 18:08

- |

Меня многие спрашивают, как я выбираю акции, на что опереться и как начать инвестировать?

Во-первых хочу сразу обозначить, что я не инвестор, т.е. не придерживаюсь стратегии buy-and-hold.

Я спекулянт, но спекулянт среднесрочный, держу позиции от 1-2 дней до месяца (в среднем).

Чем я руководствуюсь при выборе акций?: да ничем =)) фундаментал не использую, классической техникой (уровни, объемы) не владею, использую обычную скользящую среднюю. Она не дает мне граальных сигналов, но как минимум я понимаю, что купив актив на скользяшке — я купил уже остывший, а не перекупленный инструмент.

Момент номер два: я не покупаю эмитента больше чем на 10% от депозита, на этом и строится мой Money-Managment. Да, еще момент, я отдаю предпочтения дивидендным акциям.

Намбер фри: не использую стопы. Т.к. были соблюдены вышеперечисленные условия — работа в акциях, и ограниченным сайзом, СТОПЫ исключаются из стратегии торговли, потому что сидим в реальном активе на свои же деньги. Ключевы слова — «актив» и «свои деньги».

( Читать дальше )

3 опционные стратегии для "спокойного" рынка

- 31 марта 2016, 11:09

- |

Периоды низкой волатильности на рынке, являются худшим временем для продавцов опционов. Когда рынки спокойны, опционные премии маленькие — это означает, что продать опционы далеко от текущей цены практически невозможно.

Так что же делать опционному трейдеру!? Конечно же, оставаться активным, соблюдать размер позиции, это важные моменты, но все же, как торговать в такие периоды?

Давайте рассмотрим три опционные стратегии, которые вы можете использовать в периоды «затишья» на рынке:

1) PUT/CALL дебетовые спреды

Покупайте спреды, рассчитывая на направленное движение цены актива, например, на перекупленность или перепроданность. Используя дебетовые спреды, ориентируйтесь на стоимость около 50% от разницы цен между страйками.

Не берите много риска в одной позиции, пробуйте несколько вариантов, с обеих сторон от текущей цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал