SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера megatrade

Для Лехи-майтрейда и остальных любителей Мавроди.

- 16 января 2012, 15:22

- |

А давайте уже разберемся, что же такое МММ-2011 и что с ним будет дальше?

Мне лично дальнейшие события видятся так:

1. МММ — это пирамида. Следовательно, она развалится (завтра, через год или десятилетие — относительно без разницы)

2. Переводы участников через банк, следовательно документированы.

3. Формально, основания переводов — пустые. Следовательно, любой отправивший деньги имеет право через суд истребовать их обратно. (кроме случаев переводов «добровольное пожертвование»)

4. В итоге, при крахе пирамиды (который произойдет 100%:

— Все кто получил обратно больше чем ввел, получат иски/требования вернуть всю прибыль.

— Организаторы — «чистые», их ответственность только на уровне «расходов на рекламу» (подозреваю, что таковые платежи они офомили правильно, через «добровольные пожертвования» и останутся полностью чисты без обязанности что-либо возвращать и без какой-либо ответственности по действующему законодательству).

- Попадут десятники и сотники — к ним будет большинство исков с требованием вернуть «ошибочно перечисленные». Им придется направлять аналогичные иски тем, кто получал от них прибыль.

5. Банковский счет физика — его личный счет, как бы он ни был «обособлен». Собственник полностью сам отвечает за все платежи по нему, ВСЕМ СВОИМ ИМУЩЕСТВОМ.

6. Все, что приходит с формулировкой «добровольное пожертвование» — можно считать прибылью.

7. Все, что приходит с другими («пустыми») формулировками — будет считаться ошибочным поступлением и подлежит возврату по тем же реквизитам, с каких пришло.

8. Все расходы со счета с формулировками «добровольное пожертвование» — это ваша жертва и ее никак не вернуть, не доказать.

9. Все расходы на «рекламу», «аренду», «канцтовары» с вашего счета — это ваши личные расходы. Никакие аргументы, что «это за счет системы» — не действуют. Это не счет ООО «Система», а Ваш личный счет и Ваши личные расходы.

10. Все расходы с вашего счета по «пустым» формулировкам могут быть обжалованы вами и истребованы обратно (как ошибочные). Инициировать возврат должны именно Вы — чем раньше, тем больше шансов получить.

Никакие аргументы, что пришли 50тыс от Васи и я их отправил Пете — не действуют. Васе будьте добры вернуть, а уж с Петей разбирайтесь сами.

( Читать дальше )

Мне лично дальнейшие события видятся так:

1. МММ — это пирамида. Следовательно, она развалится (завтра, через год или десятилетие — относительно без разницы)

2. Переводы участников через банк, следовательно документированы.

3. Формально, основания переводов — пустые. Следовательно, любой отправивший деньги имеет право через суд истребовать их обратно. (кроме случаев переводов «добровольное пожертвование»)

4. В итоге, при крахе пирамиды (который произойдет 100%:

— Все кто получил обратно больше чем ввел, получат иски/требования вернуть всю прибыль.

— Организаторы — «чистые», их ответственность только на уровне «расходов на рекламу» (подозреваю, что таковые платежи они офомили правильно, через «добровольные пожертвования» и останутся полностью чисты без обязанности что-либо возвращать и без какой-либо ответственности по действующему законодательству).

- Попадут десятники и сотники — к ним будет большинство исков с требованием вернуть «ошибочно перечисленные». Им придется направлять аналогичные иски тем, кто получал от них прибыль.

5. Банковский счет физика — его личный счет, как бы он ни был «обособлен». Собственник полностью сам отвечает за все платежи по нему, ВСЕМ СВОИМ ИМУЩЕСТВОМ.

6. Все, что приходит с формулировкой «добровольное пожертвование» — можно считать прибылью.

7. Все, что приходит с другими («пустыми») формулировками — будет считаться ошибочным поступлением и подлежит возврату по тем же реквизитам, с каких пришло.

8. Все расходы со счета с формулировками «добровольное пожертвование» — это ваша жертва и ее никак не вернуть, не доказать.

9. Все расходы на «рекламу», «аренду», «канцтовары» с вашего счета — это ваши личные расходы. Никакие аргументы, что «это за счет системы» — не действуют. Это не счет ООО «Система», а Ваш личный счет и Ваши личные расходы.

10. Все расходы с вашего счета по «пустым» формулировкам могут быть обжалованы вами и истребованы обратно (как ошибочные). Инициировать возврат должны именно Вы — чем раньше, тем больше шансов получить.

Никакие аргументы, что пришли 50тыс от Васи и я их отправил Пете — не действуют. Васе будьте добры вернуть, а уж с Петей разбирайтесь сами.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 59 )

ЧИТАТЬ ВСЕМ: Обман на рынке «Форекс» (статья 16.01 в МК)

- 16 января 2012, 15:17

- |

Обман на рынке «Форекс» перешел в новую ценовую категорию

Число миллионеров в России увеличивается. Почувствовав это, мошенники валютного рынка «Форекс» начали действовать с размахом. Шикарные офисы, отличные рекомендации, а под конец предложение поискать правды в Белизе. Если власти говорят о создании Международного финансового центра (МФЦ) в Москве всерьез, то для начала нужно хотя бы выгнать с рынка нечистых на руку игроков. Иначе российский инвестор по-прежнему будет хранить капиталы в офшорах.

Миллион за улыбку

Знакомый по имени Игорь (имя подлинное, документы имеются в распоряжении редакции) под Новый год был грустен. С чего печалиться богатому и преуспевающему? Не олигарх, но, что называется, высший средний класс. Ужели проблемы в бизнесе? Проблем не оказалось. Но, по словам Игоря, «развели, как последнего лоха. Не денег жалко, еще заработаю. Обидно!» Впрочем, денег жалко тоже: $40 тысяч на дороге не валяются.

А начиналось все с рекомендации банкира, с которым новоиспеченный игрок ранее работал много лет. Сосватал тот ему фирму, играющую на «Форексе» (мировой рынок обмена валюты) и якобы надежную. Прибыв в офис, будущий клиент и впрямь мог убедиться в надежности компании. Ведь офис не где-нибудь, а в Москва-Сити, чуть ли не целый этаж. Народу человек сто, все в строгих костюмах, деятельно заняты. Девушек на ресепшне можно хоть сейчас на обложку модного журнала, не потеряются. Договор на красивой бумаге на сорока страницах.

( Читать дальше )

Число миллионеров в России увеличивается. Почувствовав это, мошенники валютного рынка «Форекс» начали действовать с размахом. Шикарные офисы, отличные рекомендации, а под конец предложение поискать правды в Белизе. Если власти говорят о создании Международного финансового центра (МФЦ) в Москве всерьез, то для начала нужно хотя бы выгнать с рынка нечистых на руку игроков. Иначе российский инвестор по-прежнему будет хранить капиталы в офшорах.

Миллион за улыбку

Знакомый по имени Игорь (имя подлинное, документы имеются в распоряжении редакции) под Новый год был грустен. С чего печалиться богатому и преуспевающему? Не олигарх, но, что называется, высший средний класс. Ужели проблемы в бизнесе? Проблем не оказалось. Но, по словам Игоря, «развели, как последнего лоха. Не денег жалко, еще заработаю. Обидно!» Впрочем, денег жалко тоже: $40 тысяч на дороге не валяются.

А начиналось все с рекомендации банкира, с которым новоиспеченный игрок ранее работал много лет. Сосватал тот ему фирму, играющую на «Форексе» (мировой рынок обмена валюты) и якобы надежную. Прибыв в офис, будущий клиент и впрямь мог убедиться в надежности компании. Ведь офис не где-нибудь, а в Москва-Сити, чуть ли не целый этаж. Народу человек сто, все в строгих костюмах, деятельно заняты. Девушек на ресепшне можно хоть сейчас на обложку модного журнала, не потеряются. Договор на красивой бумаге на сорока страницах.

( Читать дальше )

Мои наблюдения. Рынок и психология. Работа над ошибками.

- 16 января 2012, 08:17

- |

Базовая идея:

- случайный шум — потери

- идеальный тренд — макс заработок с минимальными рисками

- наблюдение 0. В ключевых разворотных точках трендов вероятно возникновение шума (пилы).

- наблюдение 1. В самый разгар пилы больше всего кажется что вот-вот что-то хорошее произойдет и рынок куда-нибудь двинется.

- наблюдение 2. В самый классный трендовый день (ударный день) входить в рынок намного страшнее, чем в самой страшной пиле.

- наблюдение 3. Характерым признаком тильта является моментальное переворачивание из лонга в шорт и наборот.

- наблюдение 4. В жестокой пиле рынок может стрелять вверх или рушиться вниз в течение 5 минут на 1000 пунктов, но кончается это ничем.

- наблюдение 5. Выход из пилы начинается тогда, когда ваш депо уже значительно похудел, или когда вы просто уже не имеете моральных сил продолжать...

- наблюдение 6. В момент тильта ты уже думаешь не о том, сколько уже потерял, а о том, сколько ты не заработаешь, если пропустишь движение.

- наблюдение 7. Завершив тильтовый день с большим убытком, ты совершенно не хочешь вспоминать его, не хочешь думать об убытках, не хочешь анализировать свои сделки, не хочешь записывать их в свой красивый журнал прибыльных сделок.

- наблюдение 8. Когда рынок выходит из пилы, даже если ты в правильном направлении, твоя вера в будущий тренд будет уже настолько слаба, что ты закроешь сделку с минимальной прибылью.

- наблюдение 9. Собрав волю в кулак, и детально проанализировав свои ошибки, допущенные в пиле, ты приобретаешь уверенность и возвращаешься в состояние психологиеского комфорта.

- универсальный рецепт против тильта = 1 стоп в день макс. Удивительно, но это правило просто и гениально, позволяет избавить человека от большинства проблем в трейдинге.

- определение границ торгового диапазона, игра на выходе из диапазона или обратном ре-тесте границ диапазона после выхода из него.

- не переворачиваться. Переворачиваясь из лонга в шорт в пиле, я тем самым подтверждаю, что не понимаю, в каком из направлений будет двигаться рынок.

- ничего не делать, когда все что-то делают.

Вопрос по RTS Money

- 13 января 2012, 00:41

- |

Уже почти год как РТС запустила RTS Money.

Кто пользуется этим сервисом и у каких брокеров он есть?

Можно ли конвертить деньги с депо в $ и снимать их на USD счет?

Спасибо.

Кто пользуется этим сервисом и у каких брокеров он есть?

Можно ли конвертить деньги с депо в $ и снимать их на USD счет?

Спасибо.

Динамика кривой доходности американских казначейских облигаций - Yield Curve (График, ссылка)

- 13 января 2012, 00:11

- |

В последнее время все чаще встречаются упомининия кривой доходности treasuries, но мне пока не попадалось ее графическое представление. По ссылке монжо увидеть эту кривую и проследить, как она изменялась (с 2004 года). Щелчок по правому графику (SnP 500, Weekly) отразит соответствующую данной неделе линию Yield Curve.

http://stockcharts.com/freecharts/yieldcurve.html

Интерпретация — чем круче наклон кривой, тем больше стимулирование экономики, плоская или инвертированная кривая (как в 2007-2008) — торможение.

http://stockcharts.com/freecharts/yieldcurve.html

Интерпретация — чем круче наклон кривой, тем больше стимулирование экономики, плоская или инвертированная кривая (как в 2007-2008) — торможение.

Доходность трейдеров на рынке акций (анализ comon.ru)

- 12 января 2012, 20:38

- |

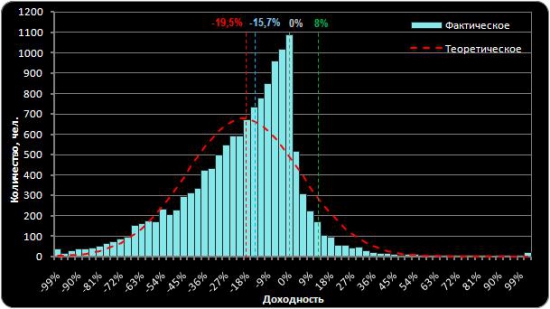

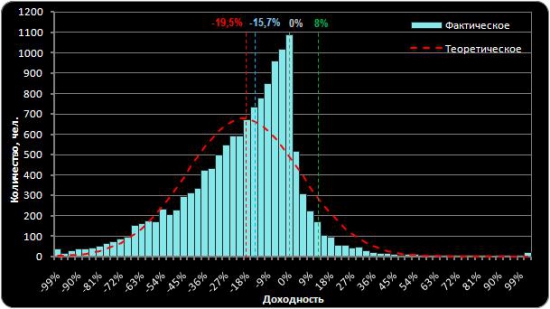

Статистика торговли акциями трейдеров сети comon, интересно было бы собрать статистику с смартлаба, но она не объктивная судя по всему будет.

Отсортировав реальные счета комоновцев, торгующих на ММВБ, по доходности за год, получим следующую картинку.

Распределение трейдеров комона по доходности за год (с 10.12.2010 по 10.12.2011)

Статистика участников:

Реальных счетов…………………………..21740

Активных счетов……………………………13810

Неактивных счетов……………………….7930 (ни одной сделки за год)

Отрицательная доходность…………………..……82%

Нулевая доходность………………………………………3%

Положительная доходность………………………..15%

Лучше инфляции или банк. деп. (8%)…………..7%

( Читать дальше )

Отсортировав реальные счета комоновцев, торгующих на ММВБ, по доходности за год, получим следующую картинку.

Распределение трейдеров комона по доходности за год (с 10.12.2010 по 10.12.2011)

Статистика участников:

Реальных счетов…………………………..21740

Активных счетов……………………………13810

Неактивных счетов……………………….7930 (ни одной сделки за год)

Отрицательная доходность…………………..……82%

Нулевая доходность………………………………………3%

Положительная доходность………………………..15%

Лучше инфляции или банк. деп. (8%)…………..7%

( Читать дальше )

Хедж фонды: что такое хедж фонд, и как он устроен изнутри?

- 12 января 2012, 16:44

- |

Сегодня поговорим о том, что же из себя представляет хедж фонд, и как он устроен.

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

Хедж фодны: примеры стратегий и характерные для них риски

- 11 января 2012, 13:24

- |

Сегодня расскажу про конкретные стратегии, относящиеся к тем или иным классам, и про характерные для них риски. Буду это делать на примерах, которые скорее всего будут довольно простыми, но тем не менее демонстрирующими? как работает или иная стратегия.

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Хедж фонды: история, отличия от лонг онли фондов, классы стратегий.

- 10 января 2012, 15:33

- |

Решил немного рассказать про то, что же такое хедж фонды. Один пост всю информацию в себя просто не вместит, поэтому их будет несколько.

Часть информации будет взята из книг, часть с других сайтов, что-то мои личные мысли. Истоники постараюсь указывать, чтобы Вы могли самостоятельно потом ознакомиться с ними.

Сегодня расскажу про историю возникновения этих фондов, отличия от фондов акций/облигаций, и кое-что о классах стратегий.

Итак, принято считать, что отцом основателем первого Хедж Фонда стал Альфред Уинслоу Джонс, который в 1949 году решил совмещать длинные и короткие позиции по акциям (long short equity) в одном портфеле. Что это ему давало, и зачем вообще он это решил сделать?

В отличие от большинства инвесторов он не верил в свою способность угадывать направление движения рынка. Зато он достаточно хорошо умел отличать сильные акции от слабых. И основная идея была именно в том, чтобы на растущем рынке сильные бумаги росли сильнее, чем слабые. На падающем же рынке, слабые бумаги должны были рушиться, в то время как сильные снижаться не столь существенно. В таком случае независимо от движения рынка Джонс получал профит по одной «ноге», который перекрывал убыток по второй.

( Читать дальше )

Часть информации будет взята из книг, часть с других сайтов, что-то мои личные мысли. Истоники постараюсь указывать, чтобы Вы могли самостоятельно потом ознакомиться с ними.

Сегодня расскажу про историю возникновения этих фондов, отличия от фондов акций/облигаций, и кое-что о классах стратегий.

Итак, принято считать, что отцом основателем первого Хедж Фонда стал Альфред Уинслоу Джонс, который в 1949 году решил совмещать длинные и короткие позиции по акциям (long short equity) в одном портфеле. Что это ему давало, и зачем вообще он это решил сделать?

В отличие от большинства инвесторов он не верил в свою способность угадывать направление движения рынка. Зато он достаточно хорошо умел отличать сильные акции от слабых. И основная идея была именно в том, чтобы на растущем рынке сильные бумаги росли сильнее, чем слабые. На падающем же рынке, слабые бумаги должны были рушиться, в то время как сильные снижаться не столь существенно. В таком случае независимо от движения рынка Джонс получал профит по одной «ноге», который перекрывал убыток по второй.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал