Избранное трейдера Игорь Денисов

ВТБ планирует вернуться к выплатам дивидендов в 50% от прибыли, ожидает 250 млрд руб прибыли в 21 г - член правления

- 20 октября 2020, 14:44

- |

дивидендов в 50% от прибыли, ожидает 250 млрд руб прибыли в 21 г - член правления" title="ВТБ планирует вернуться к выплатам дивидендов в 50% от прибыли, ожидает 250 млрд руб прибыли в 21 г - член правления" />

дивидендов в 50% от прибыли, ожидает 250 млрд руб прибыли в 21 г - член правления" title="ВТБ планирует вернуться к выплатам дивидендов в 50% от прибыли, ожидает 250 млрд руб прибыли в 21 г - член правления" />член правления банка ВТБ Дмитрий Пьянов:

Мы собираемся провозглашать тезис о возврате на 50% pay out по итогам 2020 года

В 2021 году мы ожидаем 250 (млрд руб чистой прибыли по МСФО – ред.)

В 2022 году банк ожидает чистую прибыль в 300 млрд руб, и 250 млрд руб в 2021 г.

Банк в 20 г не сможет заработать запланированные 230 млрд руб:Мы исходим из того, что прибыль по этому году составит 70-75 миллиардов рублей. Но мы это видим как, по сути, локальный год, объективно независимый от усилий менеджмента, который связан преимущественно с макроэкономической ситуацией, с негативным влиянием на российскую и мировую экономику пандемии

источник

источник

источник

- комментировать

- ★1

- Комментарии ( 3 )

Транснефть - Прибыль рсбу 9 мес 2020г: 59,696 млрд руб (-6% г/г)

- 19 октября 2020, 22:01

- |

Транснефть – рсбу/ мсфо

5 694 468 Обыкновенных акций (дисконтирование, +20%) = 928,654 млрд руб

1 554 875 Привилегированных акций = 211,308 млрд руб

https://www.transneft.ru/investors/akcionernii-kapital-i-stryktyra-gryppi/ctryktyra-akcionernogo-kapitala/

Капитализация на 19.10.2020г: 1,139.96 трлн руб

Общий долг на 31.12.2017г: 874,898 млрд руб/ мсфо 1,036.94 трлн руб

Общий долг на 31.12.2018г: 816,762 млрд руб/ мсфо 1,125.09 трлн руб

Общий долг на 31.12.2019г: 888,424 млрд руб/ мсфо 1,160.52 трлн руб

Общий долг на 30.06.2020г: 912,655 млрд руб/ мсфо 1,122.85 трлн руб

Общий долг на 30.09.2020г: 1,015.40 трлн руб

Выручка 2017г: 835,937 млрд руб/ мсфо 884,37 млрд руб

Выручка 9 мес 2018г: 695,800 млрд руб/ мсфо 716,012 млрд руб

Выручка 2018г: 937,768 млрд руб/ мсфо 979,958 млрд руб

Выручка 9 мес 2019г: 717,144 млрд руб/ мсфо 792,735 млрд руб

Выручка 2019г: 960,812 млрд руб/ мсфо 1,063.83 трлн руб

Выручка 1 кв 2020г: 241,018 млрд руб/ мсфо 263,343 млрд руб

( Читать дальше )

Дивидендная доходность российских производителей стали ожидается на уровне 2-3% - Альфа-Банк

- 19 октября 2020, 21:49

- |

По ожиданиям, Китай сможет произвести свыше 1 млрд т стали в 2020 г., и ключевые поставщики железной руды стремились удовлетворить спрос Китая на железную руду. Китаю было необходимо нарастить закупки железной руды из альтернативных источников. Цены на мировые бенчмарки на сталь выросли в конце 3К20. Экспортные цены на горячекатаный рулон достигли $480-500/т FOB, тогда как европейские цены достигли 500-550 евро/т EXW (+15% м/м) в сентябре. На этом фоне мы ожидаем сильную финансовую отчетность за 3К20 российских производителей.

( Читать дальше )

Определенность в тарифной политике Транснефти снижает риски для дивидендов - Sberbank CIB

- 19 октября 2020, 14:26

- |

Если исходить из того, что среди акционеров будет распределяться 50% чистой прибыли, дивидендная доходность уже в 2023 году должна превысить 10%, а в 2025 — достичь 14%. При этом, поскольку свободные денежные потоки компании будут обеспечены антиинфляционной индексацией, их доходность в рублевом выражении на уровне почти 30% (моделируемая на 2025 год) выглядит весьма убедительно и обеспечивает в будущем возможность для позитивных изменений с точки зрения дивидендной политики. Мы рекомендуем ПОКУПАТЬ «префы» «Транснефти» и присваиваем им новую целевую цену — 250 тыс. руб. за акцию.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 16 октября 2020, 11:30

- |

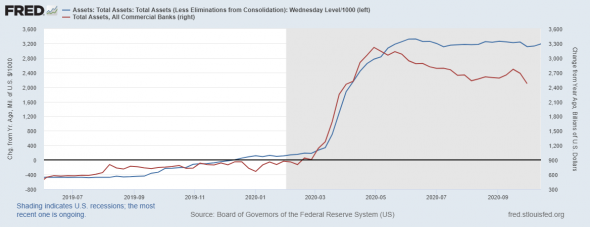

Синяя линия – это баланс ФРС в динамике от года к году, который на последней неделе вырос на 77 млрд долларов. Показатель с июля остается в боковике.

Красная линия – объемы активов на балансах коммерческих банков, здесь также плоская динамика, что соответствует состоянию счета ФРС.

Ситуация на рассматриваемой картинке хорошо иллюстрирует современную финансовую экономику, когда активы участников финансовой системы зависят от регулятора и его монетарной политики. Раньше активы коммерческих банков зависели от процентной ставки, которая влияла на предпочтения в сбережениях домохозяйств. Мир не будет больше прежним, тренд в мировой монетарной политике намечен и сломать его возможно только через «колено», т.е. сложнейшие кризисные процессы.

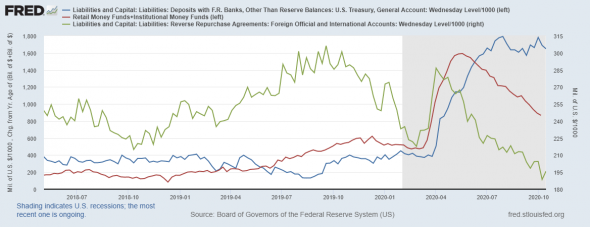

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Россети предлагают реформирование системы тарифообразования в электроэнергетике

- 14 октября 2020, 16:41

- |

Объем перекрестного субсидирования в регионах России является существенным фактором, определяющим тарифы на услуги передачи для промышленных потребителей. Решить вопрос по сдерживанию роста и исключению избыточной финансовой нагрузки для промышленных потребителей нам предоставляется возможным посредством выделения данного фактора в отдельный инструмент, требующий своего управления

О надбавках, которые «запакованы» в цены на оптовом рынке.

По данным Системного оператора, их общий объем превышает 450 миллиардов рублей. Если прибавить к этому перекрестное субсидирование в сетях (237 миллиардов рублей), то получится почти 690 миллиардов рублей в год, или 31% от конечной цены для потребителя. Перекрестное (субсидирование) плюс надбавки составляют треть цены. По сути это квазиналог

Этапы реформирования

Несколько этапов. В частности, вывести «перекрестку» из системы ценообразования на услуги энергокомпаний, выделив в отдельный платеж для всех категорий небытовых потребителей. Раскрыть информацию о существовании дисконта в экономически обоснованной цене на электроэнергию в счетах населения. Создать механизм адресной соцподдержки социально уязвимых групп, установив для остальных граждан постепенный переход до экономически обоснованного уровня тарифов. Исключить постепенно надбавки из оптовой цены и как минимум не вводить новые

источник

Исключение акций ММК из индекса MSCI негативно для инвестиционного кейса компании - Альфа-Банк

- 14 октября 2020, 16:33

- |

Цены на оцинкованный прокат выросли почти на 8% к/к. В Турции было реализовано 200 тыс. т готовой продукции, что соответствует прогнозу компании. Цифра демонстрирует значительный 29% рост в квартальном сопоставлении. Что касается угольного сегмента, мы отмечаем рост производства концентрата коксующегося угля на 5% к/к и снижение объемов покупного коксующегося угля.

( Читать дальше )

ММК отчитался о производственных результатах за 9m2020

- 14 октября 2020, 10:26

- |

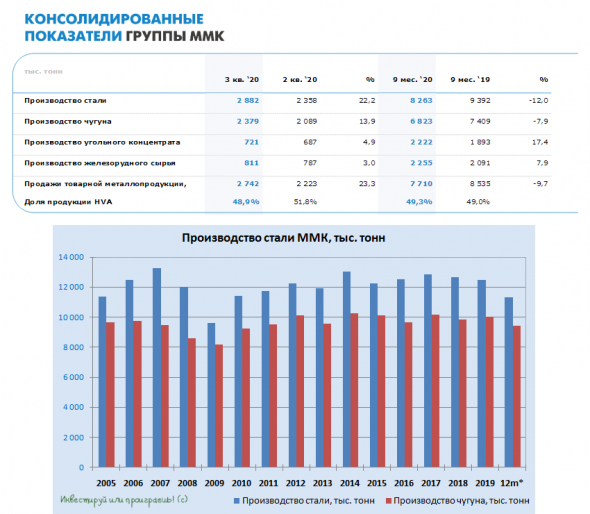

⚒ После Северстали и НЛМК о своих производственных результатах за 3 кв. 2020 года отчитался ММК.

ММК продемонстировал квартальное восстановление объёмов производства стали (+22,2% кв/кв) и чугуна (+13,9% кв/кв), хотя о полноценном восстановлении этих показателей к докризисным уровням говорить не приходится. По итогам 9 месяцев 2020 года объём выплавки чугуна сократился почти на 8% (г/г) до 6,8 млн тонн (на фоне бушующей COVID-19 и затянувшимися плановыми работами в доменном производстве), производство стали снизилось на 12,0% до 8,26 млн тонн (на фоне замедления деловой активности и плановой реконструкции стана 2500 г/к).

Вот чем не может похвастаться ММК, так это сильными продажами по итогам 9 месяцев 2020 года. В то время как Северсталь отчиталась о скромном снижении реализации с января по сентябрь всего на 2% (г/г), а НЛМК и вовсе смогла нарастить продажи на 3%, у ММК этот показатель растерял почти 10%, составив 7,7 млн тонн. И это притом, что продажи HVA-продукции (с высокой добавленной стоимостью) также упали на 9,7% до 7,7 млн тонн, что указывает на дополнительное давление на рентабельность компании.

( Читать дальше )

Операционные показатели Транснефти ухудшились по итогам 9 мес из-за соглашения ОПЕК+

- 13 октября 2020, 17:52

- |

Третий квартал для компании — худший за год. В целом объем транспортировки нефти сократился на 16,7%, до 105,6 млн тонн. Поставки сырья на российские НПЗ упали на 10,1%, до 58 млн тонн. За 9 месяцев этот показатель снизился на 3,7% по сравнению с январем-сентябрем 2019 года (до 176,5 млн тонн).

В Транснефти пояснили, что основной причиной существенного падения показателей стало сокращение добычи компаниями в рамках сделки ОПЕК+. Наиболее выраженно данная тенденция проявилась в третьем квартале 2020 года.

В связи со значительным сокращением объемов транспортировки нефти по системе компании с мая 2020 года в результате вступления в силу соглашения об ограничения добычи нефти российскими производителями и отсутствия компенсации регулирующими органами выпадающих объемов транспортировки и, как следствие, выручки за счет тарифных источников Транснефть предпринимает комплекс мер по дополнительному сокращению операционных затрат, а также разработало комплекс мер по оптимизации расходов капитального характера в рамках стресс-сценариев бюджета

источник

Производство стали ММК за 9 мес -12% г/г

- 13 октября 2020, 10:59

- |

• Объем выплавки стали за 9 месяцев 2020 года снизился на 12,0% до 8 263 тыс. тонн относительно аналогичного периода прошлого года в связи со снижением потребности в стали на фоне плановой

реконструкции стана 2500 г/п и замедления деловой активности в связи с неблагоприятной эпидемиологической ситуацией во 2 квартале.

• Продажи товарной продукции по Группе ММК снизились к 9 месяцам прошлого года на 9,7% до 7 710 тыс. тонн.

• Продажи продукции HVA сократились на 9,1% по сравнению с уровнем 9 месяцев 2019 года до 3 800 тыс. тонн. Доля такой продукции в общем объеме реализации незначительно сократилась до 49,3%.

• Объем производства угольного концентрата за 9 месяцев 2020 года составил 2 222 тыс. тонн, рост на 17,4% к уровню 9 месяцев прошлого года в связи с окончанием модернизации обогатительной фабрики, проходившей в 2019 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал