Избранное трейдера Игорь Денисов

EBITDA российских нефтяных компаний в 20 г -40%, в 21 г +20% - Moody's

- 12 октября 2020, 12:37

- |

В первой половине 20 г совокупный скорректированный показатель EBITDA Роснефти, Лукойла, Газпромнефти и Татнефти — снизился на 54% г/г. У Татнефти EBITDA -48%, а у Роснефти -57%.

Однако худшее для EBITDA российских нефтяных компаний уже позади, и мы ожидаем роста этого показателя с низкой базы первого полугодия. Основываясь на предпосылке, что средняя цена на нефть составит 40 долларов за баррель Brent в 2020 году и 45 долларов за баррель в 2021 году, мы ожидаем, что совокупная EBITDA компаний снизится примерно на 40% в 2020 году по сравнению с 2019 годом и увеличится примерно на 20% в 2021 году, хотя она все равно останется ниже уровня до пандемии

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Газпрому придется обжаловать штраф в $7,6 млрд в польских судах (~$ 130 / акция !)

- 09 октября 2020, 10:37

- |

Серия спорных судебных реформ в Польше с 2015 года привела к усилению политического влияния на суды, поставив страну на путь коллизии с Европейской комиссией и вызвав серию судебных процессов в судах ЕС, которые могут поставить под угрозу доступ страны к средствам блока.

Шансы на то, что процесс будет рассматриваться судами ЕС невысоки, а на польские суды сильно влияют политики.

Невелики шансы и продолжения спора в судах ЕС. Поскольку решение основано на национальном законодательстве и принимается исключительно польским регулятором, без участия Европейской комиссии.

Прямое оспаривание решения Польши в судах ЕС в Люксембурге невозможно по тем же причинам. Но, поскольку Польша является членом ЕС и должна применять антимонопольные правила в соответствии с законами блока, существует небольшая вероятность того, что в ходе польских апелляций возникнет вопрос о сфере действия законодательства ЕС.

( Читать дальше )

Газпром - доходы от экспорта газа за 8 мес снизились в 2 раза, до $14,3 млрд - ФТС

- 07 октября 2020, 14:32

- |

Согласно статистике Федеральной таможенной службы (ФТС) России, доходы «Газпрома» от экспорта газа за 8 мес снизились на 49,6% г/г, до $14,3 млрд.

Физический экспорт газа за 8 мес -14%, до 123,3 млрд куб. м.

В августе экспорт газа составил 17,2 млрд куб. м (рост на 35% в месячном выражении) на общую сумму $1,59 млрд (на 43% больше, чем в июле).В августе 2020 г. средняя экспортная стоимость поставок газа составила $92 за тыс. куб. м, ($86 за тыс куб м в июле).

В июне средняя стоимость составила $82 за тыс. куб. м, в мае — $94 за тыс. куб. м, в феврале $140 за тыс. куб. м.

При цене ниже $100 за тыс. куб. м «Газпром» терпит операционные убытки от продажи газа в Европу — расчеты экспертов.

источник

Акции ФСК ЕЭС - защитные и доходные - Финам

- 05 октября 2020, 18:05

- |

Мы подтверждаем рекомендацию «Покупать» по акциям ФСК ЕЭС и повышаем целевую цену. Апсайд оцениваем в 16% в перспективе года.

Бизнес ФСК ЕЭС проявил достаточно хорошую устойчивость к кризису. Скорр. прибыль в 1П 2020, по нашим оценкам, сократилась на 8% г/г, до 37,5 млрд руб. По итогам года мы ожидаем умеренного снижения показателей операционной рентабельности, прибыли и денежного потока, но считаем финансовую картину комфортной для выплаты сопоставимого с прошлым годом дивиденда. DPS 2020E, по нашим оценкам, может составить 0,0185 руб. на акцию, что подразумевает привлекательную доходность свыше 9% к текущему курсу.Малых Наталия

ГК «Финам»

Акции торгуются по нетребовательным мультипликаторам с оценкой всего в 3,5х годовой прибыли LTM и 2020Е и дисконтом в среднем 52% по отношению к электросетевому комплексу РФ и иностранным аналогам с учетом странового дисконта, что снижает риски инвестиций в акции.

Транснефть может оптимизировать затраты в краткосрочной перспективе - Альфа-Банк

- 05 октября 2020, 12:37

- |

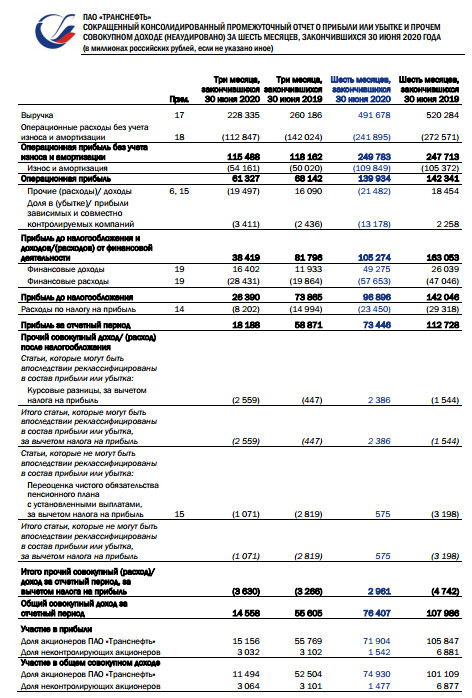

Выручка в целом совпала с консенсус-прогнозом рынка (228,3 млрд руб.), сократившись на 12,2% г/г на фоне неблагоприятной конъюнктуры рынка, что указывает на то, что опережение EBITDA, главным образом, связано с существенным сокращения затрат.

Компания признала позитивный эффект на операционную прибыль в размере 10 млрд руб., который должен сохраниться в ближайшие месяцы, так как работы по техническому перевооружению и реконструкции производственных объектов были перенесены на более поздние сроки. Тем не менее, из-за сильного снижения объемов транспортировки жидких углеводородов (транспортировка нефти снизилась на 9%, нефтепродуктов – на 11%) компания признала убыток от обесценения на уровне 21 млрд руб. на фоне снижения загруженности мощностей трубопроводов, что оказало влияние на прибыль.

( Читать дальше )

Объем дивидендных выплат Транснефти под вопросом - Промсвязьбанк

- 05 октября 2020, 12:12

- |

Чистая прибыль Транснефти во втором квартале 2020 года составила 15,156 млрд рублей, что на 73% меньше, чем годом ранее, следует из отчета компании. Выручка «Транснефти» во втором квартале упала на 12% к уровню 2019 года — до 228 млрд рублей, это, в свою очередь, на 13% меньше уровня первого квартала текущего года.

Результаты Транснефти по прибыли оказались хуже ожиданий, однако это связано с неожиданным признанием убытка от обесценения активов на 21,12 млрд руб. Компания переоценила нефтепродуктопроводы из-за их недозагруженности. В этой связи под вопросом объем выплаты дивидендов акционерам. Но если Транснефть продолжит выплачивать дивиденды от скорректированной прибыли, то данный убыток не окажет влияния на их размер по итогам 2020 г.Промсвязьбанк

Транснефть - чистая прибыль МСФО 1 п/г -32%

- 02 октября 2020, 15:07

- |

Выручка Группы «Транснефть» сократилась на 32 млрд руб. или 12% относительно 2-го квартала 2019 года, в основном, за счет снижения выручки от транспортировки нефти и нефтепродуктов на 2 млрд руб. и от реализации нефти и нефтепродуктов на 28 млрд руб. Относительно 1-го квартала 2020 года снижение выручки составило 35 млрд руб. или 13% преимущественно за счет уменьшения выручки от транспортировки нефти и нефтепродуктов на 18 млрд руб. и от реализации нефти на экспорт на 16 млрд руб.

Показатель EBITDA Группы «Транснефть» относительно 2-го квартала 2019 года снизился на 2 млрд руб. или 2%, относительно 1-го квартала 2020 года – на 18 млрд руб. или 14%.

На формирование прибыли во 2-м квартале 2020 года существенное влияние оказало признание 21 млрд руб. убытка от обесценения активов в связи с недозагрузкой отдельных участков нефтепродуктопроводов.

Прибыль, причитающаяся акционерам ПАО «Транснефть», составила 15 млрд руб., что ниже аналогичного показателя 2-го квартала 2019 года и 1-го квартала 2020 года на 73%.

( Читать дальше )

Планы Минфина по дивидендам госкомпаний на 21-23 гг

- 01 октября 2020, 09:12

- |

Согласно пояснительной записке к проекту федерального бюджета на 21-23 г, в 21 г поступления дивидендов от компаний с госучастием (с учетом доли в Сбербанке) сократятся до 442 млрд рублей с 639,5 млрд рублей, запланированных к получению в 2020 году.

Но 21 г должен стать для госкомпаний и банков удачным. Минфин ждет от них рекордных дивидендов в бюджет 2022 г. в размере 754 млрд рублей. А в 2023 г в бюджет поступит почти 1 трлн рублей в виде дивидендов (913,4 млрд рублей).

В этом прогнозе учтен переход к единому подходу взимания дивидендов: 50% прибыли по МСФО, скорректированной на операции неденежного/нерегулярного характера, на котором давно настаивает Минфин как на обязательном для всех госкомпаний.

«Планируется дальнейшее совершенствование принципов дивидендной политики, связанное с переходом к определению базы дивидендных выплат на основе чистой прибыли, скорректированной на результаты „не денежных“ и нерегулярных операций (как переоценки, списания и др.). Применение такого подхода повысит прозрачность и справедливость начисления дивидендов, позволит избежать влияния на дивидендную политику разовых неоперационных событий, а также отдельных субъективных решений и предположений, вносящих искажения в финансовый результат. Расчет дивидендов на основе скорректированной чистой прибыли соответствует лучшим мировым стандартам и уже применяется отдельными компаниями с государственным участием (в частности, ПАО „Газпром“

источник

Транснефть - дивиденды 11 612,20 руб

- 29 сентября 2020, 18:27

- |

• направить на выплату дивидендов за 2019 год — 76 374 873 229,06 руб.;

• оставить в распоряжении ПАО «Транснефть» — 8 660,89 руб.

2. Распределить на выплату дивидендов за 2019 год часть нераспределенной прибыли прошлых лет ПАО «Транснефть» в размере 7 805 947 555,54 руб.

3. Выплатить дивиденды по акциям ПАО «Транснефть» по результатам 2019 года в общей сумме 84 180 820 784,60 руб., в том числе:

• по обыкновенным акциям (5 694 468 штук) в размере 66 125 301 309,60 руб., что составляет 11 612,20 руб. на одну обыкновенную акцию;

• по привилегированным акциям (1 554 875 штук) в размере 18 055 519 475 руб., что составляет 11 612,20 руб. на одну привилегированную акцию.

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал