SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера NoName

Вот так ЕЦБ начало QE

- 21 ноября 2014, 17:05

- |

Маленьким постиком в твиттере европейский центральный банк запустил двухлетнее QE на сумму 1 триллион евро

Инфа по совершенных покупках активов будет публиковаться по понедельникам в 2:30GMT.

Инфа по совершенных покупках активов будет публиковаться по понедельникам в 2:30GMT.

- комментировать

- ★2

- Комментарии ( 20 )

Причина по которой американский рынок акций должен упасть. Ответ Тимофею Мартынову.

- 20 ноября 2014, 13:07

- |

В предыдущем блоге я писал о психологии рыночных пузырей. Так вот повторюсь, пузырь сложно определить по цене, но возможно заметить признаки по поведению рыночного сообщества, а те рыночные настроения, которые мы видим сегодня — это признаки пузыря. Неужели никто не замечает, что сейчас практически ни один уважающий себя аналитик не напишет о том, что американский рынок может скорректироваться? Наоборот, после сентябрьского V-образного выкупа все настроены на долгосрочный рост)) Хорошие макроданные- это позитив, потому что экономика растет, а плохие данные — это позитив потому что ФЕД поможет.

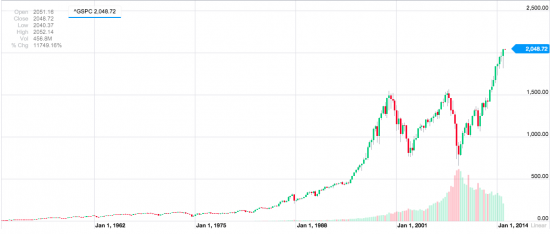

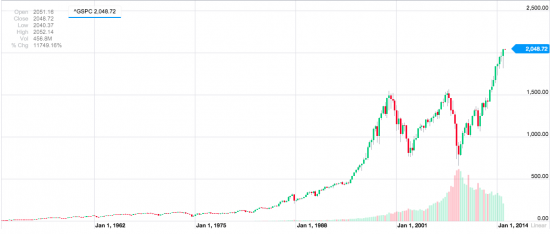

S&P 500

Источник: Yahoo Charts

Обратите внимание на рост последних 5 лет и его динамику последние два. И теперь сюда:

( Читать дальше )

S&P 500

Источник: Yahoo Charts

Обратите внимание на рост последних 5 лет и его динамику последние два. И теперь сюда:

( Читать дальше )

Взаимовыгодное предложение системным трейдерам

- 26 июля 2014, 19:38

- |

В предыдущей статье «Торговые роботы и диверсификация» приводил пример повышения стабильности фин реза объединением нескольких стратегий в один портфель.

Коротко повторюсь:

Пример наглядно демонстрирует преимущество диверсификации алгоритмических стратегий. Итак, изначально на инвестиционном счете работали торговые роботы на базе 3 разноплановых стратегий. Но с 2014 года одна из стратегий начала давать «просадку» глубже ожиданий. Почему это произошло – скорее всего, затянулась неблагоприятная рыночная фаза. Но суть не в этом. Динамика систем отображена на картинках (результаты в пунктах фьючерса на индекс РТС на 1 контракт).

Как видно из данной динамики, каждая торговая система в отдельности показывает скромные результаты и «граалем» не является. Но кривая доходности портфеля из трех систем выглядит уже значительно интереснее. Соотношение доходности к просадке находится выше 2.6 (при том, что в состав портфеля входит и убыточная стратегия

( Читать дальше )

Коротко повторюсь:

Пример наглядно демонстрирует преимущество диверсификации алгоритмических стратегий. Итак, изначально на инвестиционном счете работали торговые роботы на базе 3 разноплановых стратегий. Но с 2014 года одна из стратегий начала давать «просадку» глубже ожиданий. Почему это произошло – скорее всего, затянулась неблагоприятная рыночная фаза. Но суть не в этом. Динамика систем отображена на картинках (результаты в пунктах фьючерса на индекс РТС на 1 контракт).

Как видно из данной динамики, каждая торговая система в отдельности показывает скромные результаты и «граалем» не является. Но кривая доходности портфеля из трех систем выглядит уже значительно интереснее. Соотношение доходности к просадке находится выше 2.6 (при том, что в состав портфеля входит и убыточная стратегия

( Читать дальше )

Что лучше, быть медведем или быком?

- 13 июля 2014, 13:34

- |

Сегодня Элвис опубликовал замечательный пост Что лучше, быть медведем или быком?

Обожаю такие посты от Элвиса! Всем рекомендую к прочтению. Здравый смысл в кубе!

Что лучше быть медведем или быком?

Лучше быть человеком )))

Тем не менее на бирже много дискуссий, так сказать они вечны как вопрос о курице и яйце. И вот прошло 4 месяца одного из самых крутых ралли в истории российского фондового рынка. Индекс ММВБ снова 1500 пунктов. Но что говорят медведи? Те кто ждал санкций, оттока капитала, крушения и т.д. Они оправдываясь отмечают что индекс ММВБ находится на уровне 1500 пунктов уже много много лет. Да, а ведь действительно, бай энд холд с виду не очень хорошая стратегия. По классической теории Доу налицо нисходящий тренд уже три года. Может правы эти медведи?

А может надо было шортить на пиках и покупать на донышках? )))) Лично мне за эти три года кроме апреля 2011 ни разу не удалось угадать разворот рынка вниз, т.е. на шортах почти не заработал и на вершинах всегда был в акциях. Да был успешный шорт в Норильском никеле во время бай-бэка (пост селл-фронт в ГМК) в 2011, что-то было с ВТБ и Транснефтью и шорт в Магните в 2014. Больше ничего разрывного не припомню, в основном неудачные шорты. Зато на всех пяти отскоках (в октябре 2011, в начале 2012, летом 2012, летом 2013 и весной 2014) мне удалось мощно заработать. Так что выкуп падающих ножей, или во всяком случае осторожная докупка на крахе это очень даже работающая стратегия. 5 из 5, и не надо про 2008 вспоминать, речь об этом ниже.

( Читать дальше )

Стратегия на основе ежедневного мониторинга сентимента.

- 06 июля 2014, 22:28

- |

Сентимент - «общая эмоциональная установка».

Все началось с поста «Прогнозы аналитиков на примере Василия Олейника». Который, в целом, был неплохо «заплюсован» сообществом.

Потом я вспомнил, что давно хотел реализовать для себя что-то вроде «сервиса» с прогнозами и комментариями аналитиков на графике, но «руки не доходили».

Сначала я начал рассчитывать сентимент по новостным обзорам аналитиков и обратил внимание на интересную закономерность — «Сентимент и локальный максимум». Мне это показалось интересным и я добавил данных для анализа. Попались мне на глаза и другие закономерности.

В итоге все это вылилось в новую торговую систему «Sentiment 1.0». Которую я немного «погонял» на истории за прошедший год и попробовал протестировать на реальных торгах на прошлой неделе. (

( Читать дальше )

Все началось с поста «Прогнозы аналитиков на примере Василия Олейника». Который, в целом, был неплохо «заплюсован» сообществом.

Потом я вспомнил, что давно хотел реализовать для себя что-то вроде «сервиса» с прогнозами и комментариями аналитиков на графике, но «руки не доходили».

Сначала я начал рассчитывать сентимент по новостным обзорам аналитиков и обратил внимание на интересную закономерность — «Сентимент и локальный максимум». Мне это показалось интересным и я добавил данных для анализа. Попались мне на глаза и другие закономерности.

В итоге все это вылилось в новую торговую систему «Sentiment 1.0». Которую я немного «погонял» на истории за прошедший год и попробовал протестировать на реальных торгах на прошлой неделе. (

( Читать дальше )

Принципы построения системной торговли

- 28 июня 2014, 19:50

- |

Здравствуйте!

К сожалению, на ресурсах по трейдингу мало статей статистического характера. Статей узкой направленности, которые содержат технические моменты применимые к торговле, стратегиям, правилам построения стратегий, поиску идей, оценки качества стратегий. В общем, тем ценным зернам, добывая которые и получаются работающие системы.

Лично я и мои товарищи по трейдингу используем в своем арсенале только 100% формализованные стратегии, т.е четкий набор правил, сигналов, условий при соблюдении которых совершаются сделки купли продажи.

Почему именно такой метод? Если с моим опытом нахождения на рынке можно достаточно глубоко разобраться в механике рынке и так сказать «чувствуя его» работать достаточно успешно.

Во первых – полная формализация, автоматизация дает возможность достаточно быстро проверять и тестировать идеи. Во вторых – возможность работать десятью стратегиями (в моем случае) на одном счете, что физически достаточно сложно. В третьих – снятие психо-эмоциональной нагрузки во время процесса автоматизированных исполнения сделок. И самое главное – есть ожидаемые результатов в будущем. Т.е если стратегии имеют надежную фундаментально обоснованную идею и хороший бэк тест, так же хорошие результаты на реальной торговли (к примеру от полугода), то я могу с некими допущениями прикидывать будущие ее результаты.

( Читать дальше )

К сожалению, на ресурсах по трейдингу мало статей статистического характера. Статей узкой направленности, которые содержат технические моменты применимые к торговле, стратегиям, правилам построения стратегий, поиску идей, оценки качества стратегий. В общем, тем ценным зернам, добывая которые и получаются работающие системы.

Лично я и мои товарищи по трейдингу используем в своем арсенале только 100% формализованные стратегии, т.е четкий набор правил, сигналов, условий при соблюдении которых совершаются сделки купли продажи.

Почему именно такой метод? Если с моим опытом нахождения на рынке можно достаточно глубоко разобраться в механике рынке и так сказать «чувствуя его» работать достаточно успешно.

Во первых – полная формализация, автоматизация дает возможность достаточно быстро проверять и тестировать идеи. Во вторых – возможность работать десятью стратегиями (в моем случае) на одном счете, что физически достаточно сложно. В третьих – снятие психо-эмоциональной нагрузки во время процесса автоматизированных исполнения сделок. И самое главное – есть ожидаемые результатов в будущем. Т.е если стратегии имеют надежную фундаментально обоснованную идею и хороший бэк тест, так же хорошие результаты на реальной торговли (к примеру от полугода), то я могу с некими допущениями прикидывать будущие ее результаты.

( Читать дальше )

Подробный рассказ, для тех кто просил. Покупка квартиры в Испании.

- 23 июня 2014, 17:31

- |

Вступление:

Вчера многие попросили рассказать про вопрос подробно, а потому данный пост предназначен только для тех, кому вопрос действительно интересен и не преследует цели «что-либо доказать».

Для начала расскажу как всё начиналось. Начиналось это с того, что в начале 2012го года, наши знакомые тоже приобрели квартиру в Испании, за очень достойные деньги и порекомендовали нам.

Через месяц было принято решение тоже купить. Семья у нас большая, плюс очень любим приглашать друзей, потому было принято решение брать реально большую квартиру.

Нам посоветовали несколько разных риелторов, в том числе из разных городов, но одних порекомендовали отдельно. Первое что потребовалось, так это определиться с городом. До этого не раз были в Барселоне, Валенсии и еще нескольких городах испании. (рассматривали для покупки естественно только побережье) Было принято решение, что большой крупный город нам совершенно не требуется. (так как живём только за счёт торговли на бирже, следовательно крупный город не нужен, а нужен лишь хороший интернет) Начали ездить по разным городам и смотреть их.

( Читать дальше )

Вчера многие попросили рассказать про вопрос подробно, а потому данный пост предназначен только для тех, кому вопрос действительно интересен и не преследует цели «что-либо доказать».

Для начала расскажу как всё начиналось. Начиналось это с того, что в начале 2012го года, наши знакомые тоже приобрели квартиру в Испании, за очень достойные деньги и порекомендовали нам.

Через месяц было принято решение тоже купить. Семья у нас большая, плюс очень любим приглашать друзей, потому было принято решение брать реально большую квартиру.

Нам посоветовали несколько разных риелторов, в том числе из разных городов, но одних порекомендовали отдельно. Первое что потребовалось, так это определиться с городом. До этого не раз были в Барселоне, Валенсии и еще нескольких городах испании. (рассматривали для покупки естественно только побережье) Было принято решение, что большой крупный город нам совершенно не требуется. (так как живём только за счёт торговли на бирже, следовательно крупный город не нужен, а нужен лишь хороший интернет) Начали ездить по разным городам и смотреть их.

( Читать дальше )

Measuring Historical Volatility

- 23 июня 2014, 16:20

- |

Вычисление подразумеваемой (implied) волатильности – задача хоть и не тривиальная (требуется знание численных методов), но весьма простая. К тому же мы всегда имеем уникальное единственное решение – значение волатильности для заданного опциона. С исторической (historical) волатильноcтью дела обстоят несколько сложнее. Количество наблюдений, участвующих в расчетах, и метод ee оценки оказывают сильное влияние на конечный результат.

За основу данного поста взят материал из моей статьи в Financial One.

Рассмотрим основные методы оценки исторической волатильности и разберем их особенности.

В срочной секции Московской Биржи активно торгуются фьючерсы на обменный курс доллара США к рублю и опционы на этот контракт. В последнее время волатильность данного фьючерсного контракта возросла. Оценим его историческую волатильность.

Так как срочный контракт имеет ограниченный срок обращения, заменим его спотовым активом – валютной парой USD/RUB. Корреляция этих активов крайне высока. Для учета разницы во времени торгов будем использовать внутридневные цены только из временного интервала, соответствующего дневной торговой сессии на срочном рынке Московской биржи – с 10:00 до 18:45. Для этих данных вычислим дневные цены: open (O), high (H), low (L), close (C ) – и будем использовать полученные данные для расчета исторической волатильности.

( Читать дальше )

За основу данного поста взят материал из моей статьи в Financial One.

Рассмотрим основные методы оценки исторической волатильности и разберем их особенности.

В срочной секции Московской Биржи активно торгуются фьючерсы на обменный курс доллара США к рублю и опционы на этот контракт. В последнее время волатильность данного фьючерсного контракта возросла. Оценим его историческую волатильность.

Так как срочный контракт имеет ограниченный срок обращения, заменим его спотовым активом – валютной парой USD/RUB. Корреляция этих активов крайне высока. Для учета разницы во времени торгов будем использовать внутридневные цены только из временного интервала, соответствующего дневной торговой сессии на срочном рынке Московской биржи – с 10:00 до 18:45. Для этих данных вычислим дневные цены: open (O), high (H), low (L), close (C ) – и будем использовать полученные данные для расчета исторической волатильности.

( Читать дальше )

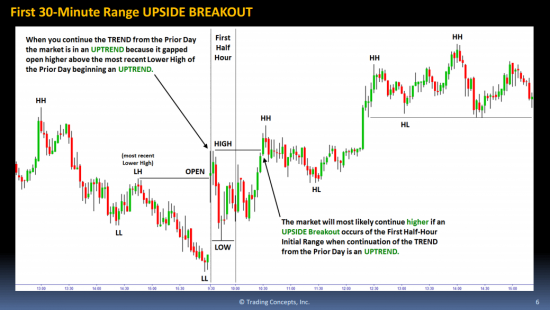

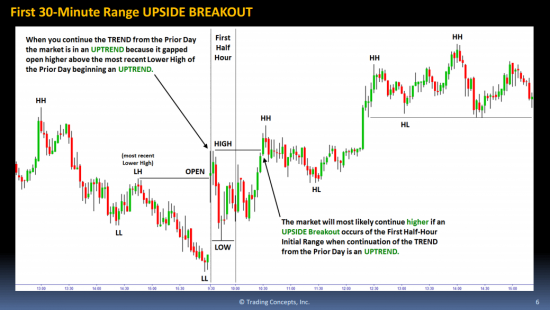

Стратегия "брейкаут первых 30 минут"

- 16 июня 2014, 19:15

- |

Давным давным давно, один мой бот торговал на РИ пробойную стратегию первых двух часов тороговли. Т.е. с 10 до 12 робот не делал ничего, в полдень выставлял маркеры хая и лоя первой половины дня, и при их пробитии заходил в сторону пробоя. Черт, как всегда, спрятался в мелочах, как-то стопах, тейкпрофитах, сопровождении позиции и фильтрации дня. После того, как бот высосал всю ликвидность с рынка ФОРТС и для того, чтобы иметь возможность брать прибыль дальше надо было становиться маркетмейкером и продавать контракты самому себе — алгоритм был отправлен в секретный музей трейдинга.

И тут на днях, конкретно сегодня, некий хрен знает кто, присылает мне файло, в котором описана очень похожая стратегия для торговли сиплым фучем.

Соответственно, в прилагаемом файле описаны и все приправы к стратегии.

( Читать дальше )

И тут на днях, конкретно сегодня, некий хрен знает кто, присылает мне файло, в котором описана очень похожая стратегия для торговли сиплым фучем.

Соответственно, в прилагаемом файле описаны и все приправы к стратегии.

( Читать дальше )

77-летний трейдер: Как я заработал много денег

- 09 июня 2014, 14:29

- |

Пол Глэндорф сыплет в разговоре названиями тикеров так же легко, как другие говорят о популярных телешоу или о музыке.

В свои 77 лет он совсем не похож на типичного трейдера с Уолл Стрит. Он живет в штате Огайо и носит повседневную «пенсионерскую» одежду. (Галстук он надел специально для фотографии.) Но его доходам могут позавидовать многие топ-инвесторы.

В 2013 году он принял участие в инвестиционном конкурсе, по условиям которого надо было купить пять акций 1 января и удерживать их до конца года. К концу года его портфель ценных бумаг подорожал на целых 71%.

Дела у четверых его избранников — LinkedIn (LNKD, Tech30), 3D Systems (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал