SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр Костерин

КТО И КАК ЗАРАБОТАЕТ ПРИ ТРАМПЕ 10.11.2016

- 10 ноября 2016, 21:58

- |

Коротко и ясно чего ждать!

… есть время разбрасывать камни, есть время собирать камни...

( Читать дальше )

… есть время разбрасывать камни, есть время собирать камни...

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

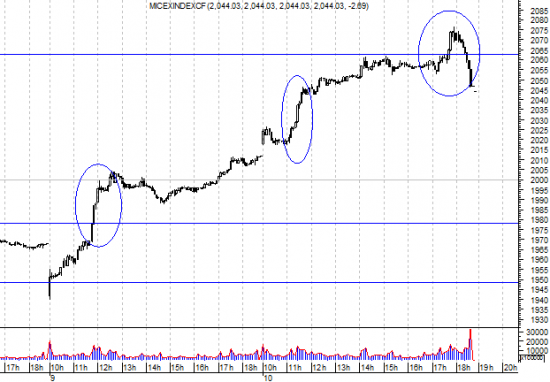

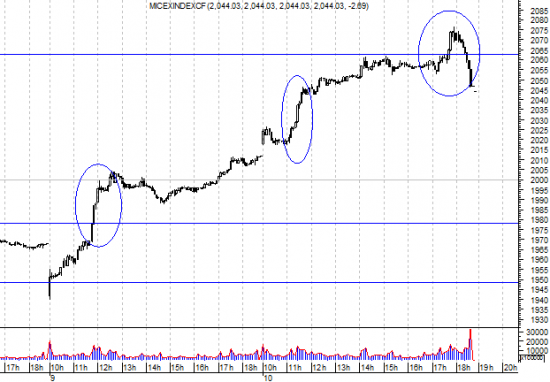

ММВБ - шортовый вынос. Давно все описано.

- 10 ноября 2016, 21:33

- |

Вот с завидным упрямством все удивляются — а что такое на ММВБ.

Да, шортовый вынос.

На дневном - уже было.

И главное это известно 200 лет и больше — дурацкая свеча.

Почему дурацкая — а вот так «по дурацки выросли».

Смотрим 5-мин график — классика шортового выноса.

( Читать дальше )

Да, шортовый вынос.

На дневном - уже было.

И главное это известно 200 лет и больше — дурацкая свеча.

Почему дурацкая — а вот так «по дурацки выросли».

Смотрим 5-мин график — классика шортового выноса.

( Читать дальше )

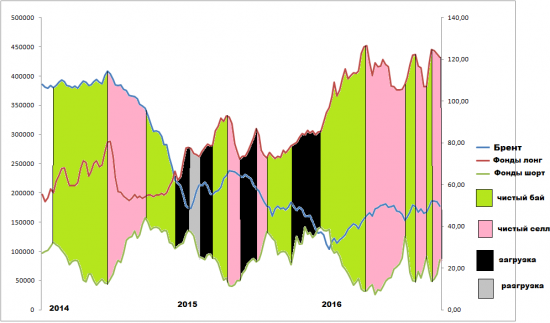

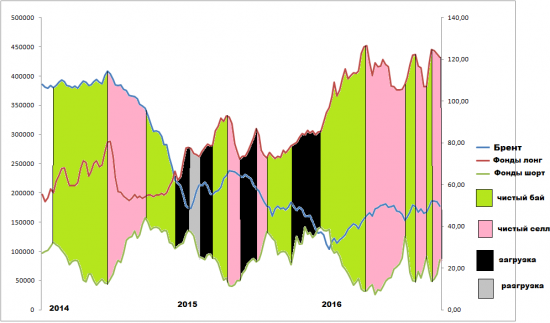

Нефть. Куда гребем.

- 10 ноября 2016, 20:10

- |

Цены на нефть Врент определяют шесть групп трейдеров, их обязательства есть в открытом доступе (https://www.theice.com/marketdata/reports/122)

1) Переработчики ( processors) — покупатели, они всегда в лонг, им цена в принципе по барабану, зарабатывают на переработке.

2) Бурильщики (produsers) — продавцы, они всегда в шорт, им лучше что б цена повыше и не колебалась.

3) Своп дилеры- финансовая обслуга всех подряд. типа страховщики.

4) Фонды — Managed Money- большие спекулянты, купить подешевле, продать подороже или наоборот.

5) Спекулянты поменьше, мелкие переработчики и производители- other reportable

6) шушера — other nonreportable

В каждой категории около 100 трейдеров, и всё.

Понятно что за каждым из этих 100 супер трейдеров стоят еще 1000 и 1000 всякой мелочи, но в реальной торговле участвует, в лучшем случае их нетто позиция, которая выводится на торги по усмотрению супер трейдера.

Двигают цену в основном Фонды (группа номер 4)), вот все их телодвижения за почти 3 года

( Читать дальше )

1) Переработчики ( processors) — покупатели, они всегда в лонг, им цена в принципе по барабану, зарабатывают на переработке.

2) Бурильщики (produsers) — продавцы, они всегда в шорт, им лучше что б цена повыше и не колебалась.

3) Своп дилеры- финансовая обслуга всех подряд. типа страховщики.

4) Фонды — Managed Money- большие спекулянты, купить подешевле, продать подороже или наоборот.

5) Спекулянты поменьше, мелкие переработчики и производители- other reportable

6) шушера — other nonreportable

В каждой категории около 100 трейдеров, и всё.

Понятно что за каждым из этих 100 супер трейдеров стоят еще 1000 и 1000 всякой мелочи, но в реальной торговле участвует, в лучшем случае их нетто позиция, которая выводится на торги по усмотрению супер трейдера.

Двигают цену в основном Фонды (группа номер 4)), вот все их телодвижения за почти 3 года

( Читать дальше )

Курс рубля резко обрушился

- 10 ноября 2016, 20:05

- |

Маховик глобального рынка докатился и до внутреннего валютного рынка России. Нефть снижается еле заметно, а вот курс рубля теряет довольно сильно. Так, курс доллара подскочил к рублю почти на 1 рубль 70 копеек от минимумов дня, евро прибавил примерно столько же. И хотя некоторые эксперты ссылаются на негативную макростатистику по России, дело тут совершенно в ином. Но сначала статистика. Положительное сальдо счета текущих операций платежного баланса РФ в январе-октябре 2016 года сократилось в 3.67 раза по сравнению с аналогичным периодом 2015 года и составило 16 миллиардов долларов. Это произошло на фоне сокращения экспорта при восстановлении импорта, сообщил Банк России.

Однако проблемы рубля куда более глубинны. Для того, чтобы их понимать, нужно владеть информацией о том, почему рубль проявлял чудеса стойкости и эластичности в этом году, порой не реагируя на снижение цен на нефть. Как известно, высокие номинальные ставки в России привлекли в страну горячий капитал, иностранные фонды, в том числе по совету авторитетных банков, скупали ОФЗ, госдолг России. Одновременно уменьшались выплаты по внешнему корпоративному долгу России. Доля нерезидентов в ОФЗ достигла высоких уровней. Теперь же после выборов Тремпа складываются предпосылки некоторой опасной ситуации. Рост рыночных процентных ставок в развитых экономиках способен обрушить курс рубля с такой силой, о которой все позабыли. Мы говорим об этом с осторожностью, глядя на те глобальные тенденции, которые происходят на рынках второй день и которым сегодня оказался подвластен российский рубль.

Аналитики пришли к выводу, а инвесторы откликнулись на эти идеи деньгами, о том, что Дональд Трамп, который обещал ускорить рост экономики США до 5%, г/г пойдет на фискальное стимулирование. А это куда более действенное средство, чем стимулирование монетарное. До $1 триллиона вливаний в инфраструктуру он обещал в ходе предвыборной кампании. Финансовые стимулы приведут к росту мировой экономики и инфляции, а значит ускорят процесс повышения ставки. «Приход Трампа серьезно повлияет на монетарную и бюджетную политику, — говорит эксперт JPMorgan Брюс Казман. — Это станет ощутимым результатом выборов в США. Теперь США, возможно, будут активнее смягчать бюджетную политику и ужесточать денежно кредитную политику. Меры бюджетного стимулирования США поддержат мировой спрос и, скорее всего, подстегнут инфляцию в США и в мире». В итоге очень резко (на 0.35%) подскочила доходность казначейских облигаций США, десятилетние бумаги торгуются уже с доходностью выше 2%. Аналогичную динамику показывают рынки долга в Европе. Падает в цене и российский долг. Для рубля — это мина замедленного действия, намек на серьезную девальвацию. Если начнется волна продаж, толпы кари-трейдеров способны обрушить курс рубля. Однако пока рыно паниковать. Посмотрим на динамику рынков в ближайшие дни

Однако проблемы рубля куда более глубинны. Для того, чтобы их понимать, нужно владеть информацией о том, почему рубль проявлял чудеса стойкости и эластичности в этом году, порой не реагируя на снижение цен на нефть. Как известно, высокие номинальные ставки в России привлекли в страну горячий капитал, иностранные фонды, в том числе по совету авторитетных банков, скупали ОФЗ, госдолг России. Одновременно уменьшались выплаты по внешнему корпоративному долгу России. Доля нерезидентов в ОФЗ достигла высоких уровней. Теперь же после выборов Тремпа складываются предпосылки некоторой опасной ситуации. Рост рыночных процентных ставок в развитых экономиках способен обрушить курс рубля с такой силой, о которой все позабыли. Мы говорим об этом с осторожностью, глядя на те глобальные тенденции, которые происходят на рынках второй день и которым сегодня оказался подвластен российский рубль.

Аналитики пришли к выводу, а инвесторы откликнулись на эти идеи деньгами, о том, что Дональд Трамп, который обещал ускорить рост экономики США до 5%, г/г пойдет на фискальное стимулирование. А это куда более действенное средство, чем стимулирование монетарное. До $1 триллиона вливаний в инфраструктуру он обещал в ходе предвыборной кампании. Финансовые стимулы приведут к росту мировой экономики и инфляции, а значит ускорят процесс повышения ставки. «Приход Трампа серьезно повлияет на монетарную и бюджетную политику, — говорит эксперт JPMorgan Брюс Казман. — Это станет ощутимым результатом выборов в США. Теперь США, возможно, будут активнее смягчать бюджетную политику и ужесточать денежно кредитную политику. Меры бюджетного стимулирования США поддержат мировой спрос и, скорее всего, подстегнут инфляцию в США и в мире». В итоге очень резко (на 0.35%) подскочила доходность казначейских облигаций США, десятилетние бумаги торгуются уже с доходностью выше 2%. Аналогичную динамику показывают рынки долга в Европе. Падает в цене и российский долг. Для рубля — это мина замедленного действия, намек на серьезную девальвацию. Если начнется волна продаж, толпы кари-трейдеров способны обрушить курс рубля. Однако пока рыно паниковать. Посмотрим на динамику рынков в ближайшие дни

Вертикальный кол спред. Индекс страха UVXY. Безубыточная стратегия.

- 10 ноября 2016, 19:56

- |

Помню, однажды рассказывал как торговать спреды, самому понравилось.

Тогда подробно расписал медвежий пут спред на QQQ.

А сегодня пришел черед испытать БЕЗУБЫТОЧНУЮ стратегию, которую можно назвать — технология отложенного спреда. Рассказываю на примере реальной сделки по ультра виксу страха (UVXY). Он всегда бурно растет при резком падении спайдера (который «сиплый»).

Вчера, дождавшись...

а) снижения исторической волатильности до 165% (в среднем по выбранному страйку), а так минималка месяц назад держалась ~ 100 %.

б) роста спайдера +1.5 %,

я начал покупку отложенного спреда по UVXY, предварительно разметив по тех анализу оптимальные уровни на графике.

Мой выбор определился на будущем! колл спреде UVXY 16.5 покупка/17.5 продажа.

Однако моя позиция на $400 просела на 50 %. Но я знал точный прогноз сегодняшнего мини обвала SP500 и, конечно, не стал фиксить убыток, а немного подождал, когда страйк 17.5 достигнет

( Читать дальше )

Тогда подробно расписал медвежий пут спред на QQQ.

А сегодня пришел черед испытать БЕЗУБЫТОЧНУЮ стратегию, которую можно назвать — технология отложенного спреда. Рассказываю на примере реальной сделки по ультра виксу страха (UVXY). Он всегда бурно растет при резком падении спайдера (который «сиплый»).

Вчера, дождавшись...

а) снижения исторической волатильности до 165% (в среднем по выбранному страйку), а так минималка месяц назад держалась ~ 100 %.

б) роста спайдера +1.5 %,

я начал покупку отложенного спреда по UVXY, предварительно разметив по тех анализу оптимальные уровни на графике.

Мой выбор определился на будущем! колл спреде UVXY 16.5 покупка/17.5 продажа.

Однако моя позиция на $400 просела на 50 %. Но я знал точный прогноз сегодняшнего мини обвала SP500 и, конечно, не стал фиксить убыток, а немного подождал, когда страйк 17.5 достигнет

( Читать дальше )

S&P500 - момент такой?

- 10 ноября 2016, 18:23

- |

Момент такой — это из старой постановки «Волшебной лампы Алладина» с Табаковым, и говорится фраза голосом Табакова.

Все остальное в видео — момент перелома в Сипи?!

Все остальное в видео — момент перелома в Сипи?!

Повторю отдельно про вторую вершину на мамбе и среднесрочный разворот

- 10 ноября 2016, 14:51

- |

Наш рынок достиг всего что мог на перекладках из ГП и сбера. на второй вершине по месяцам месячные игроки будут продавать, позволили подняться, но продавать теперь будут.

В данный момент ситуация выглядит так. откат за сегодня и утром завтра. отскок завтра утром и разворот рынка вниз, закрытие этой недели на уровнях по фишкам примерно в день ДО выборов, около 2005 по ММВБ. после чего коррекция в две падающие недели.

если взять среднесрочный взгляд, то примерно так видится по бумагам:

ГП к 146-147 потом новая попытка роста, цель 153-155 и разворот вниз к 140, могут толком не откатить, тогда и не покажут 155, и все равно от зоны 151-153 развернутся вниз

Лук — развернется чуть позже, из сбера 150.5-151.5 можно частично будет переложиться в лук если он будет в это время выше 3125.

Роснефть, откат к 350 завтра утром, динамика потом хуже рынка, цель 315-320

Сбербанк, не может быть внятного взятия 155 без отката к 150-151 для перезагрузки. так что сначала идем туда, откупаем там самые верхние шорты и переходим в шорт в другие бумаги и ждем что выдаст сбер. если он застрянет на 152.5 — то в нем будет разворот и поход на 135-140

( Читать дальше )

В данный момент ситуация выглядит так. откат за сегодня и утром завтра. отскок завтра утром и разворот рынка вниз, закрытие этой недели на уровнях по фишкам примерно в день ДО выборов, около 2005 по ММВБ. после чего коррекция в две падающие недели.

если взять среднесрочный взгляд, то примерно так видится по бумагам:

ГП к 146-147 потом новая попытка роста, цель 153-155 и разворот вниз к 140, могут толком не откатить, тогда и не покажут 155, и все равно от зоны 151-153 развернутся вниз

Лук — развернется чуть позже, из сбера 150.5-151.5 можно частично будет переложиться в лук если он будет в это время выше 3125.

Роснефть, откат к 350 завтра утром, динамика потом хуже рынка, цель 315-320

Сбербанк, не может быть внятного взятия 155 без отката к 150-151 для перезагрузки. так что сначала идем туда, откупаем там самые верхние шорты и переходим в шорт в другие бумаги и ждем что выдаст сбер. если он застрянет на 152.5 — то в нем будет разворот и поход на 135-140

( Читать дальше )

Акции, которые не боятся кризисов. Россия

- 10 ноября 2016, 14:02

- |

Мы продолжаем серию обзоров о компаниях, которые слабо реагируют на рыночные катаклизмы и устойчиво “делают своё дело”, платя дивиденды и повышая котировки.

( Читать дальше )

Покупка акций через опционы

- 10 ноября 2016, 13:54

- |

Я продолжаю расширять свой опционный портфель и заодно тестирую стратегию набора позиции на рынке акций через деривативы.

Суть заключается в продаже путов вне денег с целью держать позицию до экспирации. Если опцион переходит в деньги, то я получаю базовый актив по приемлемым для меня ценам, а если опцион сгорает, то я зарабатываю премию, на которую продаю новые опционы следующей экспирации так же вне денег.

При реализации этой стратегии на российском рынке возникают три проблемы:

1) На опционах оочень мало ликвидности. По этой причине, на большинство акций, которые в данный момент торгуются по хорошим ценам просто нельзя выписать опцион.

2) Опционы на фортс являются маржируемые. Это означает, что вариационная маржа рассчитывается на каждом клиринке, а не остается «бумажной». Для таких опционов требуется больше обеспечения, и, следовательно, большие финансовые риски.

3) На фортс торгуются опционы на фьючерсы на акции, а не на сами акции. Это так же добавляет рисков пересчета вариационной маржи. Но на это следует обращать внимание когда даты экспирации фьючерсов и опционов сильно отличаются.

( Читать дальше )

Суть заключается в продаже путов вне денег с целью держать позицию до экспирации. Если опцион переходит в деньги, то я получаю базовый актив по приемлемым для меня ценам, а если опцион сгорает, то я зарабатываю премию, на которую продаю новые опционы следующей экспирации так же вне денег.

При реализации этой стратегии на российском рынке возникают три проблемы:

1) На опционах оочень мало ликвидности. По этой причине, на большинство акций, которые в данный момент торгуются по хорошим ценам просто нельзя выписать опцион.

2) Опционы на фортс являются маржируемые. Это означает, что вариационная маржа рассчитывается на каждом клиринке, а не остается «бумажной». Для таких опционов требуется больше обеспечения, и, следовательно, большие финансовые риски.

3) На фортс торгуются опционы на фьючерсы на акции, а не на сами акции. Это так же добавляет рисков пересчета вариационной маржи. Но на это следует обращать внимание когда даты экспирации фьючерсов и опционов сильно отличаются.

( Читать дальше )

РБК: Герчик о Трампе

- 10 ноября 2016, 13:36

- |

На президентских выборах в США Штат Нью-Йорк проголосовал на кандидата от демократов,- Хиллари Клинтон. Александр Герчик, как житель Нью-Йорка, «пошел» в разрез с общим мнением и проголосовал за Трампа...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал