Избранное трейдера Александр Костерин

Лонг по сбер и ртс

- 08 ноября 2016, 12:01

- |

Сегодня открыл 2 длинные позиции по сберу и ртс. Идея входа по сберу: вчерашнее закрытие выше сильного уровня 14500, сегодня цена почти протестировала уровень сверху, вход 14554, стоп 14524, первую цель дали 14700, далее 14730, 14760 и часть еще планирую подержать.

РТС вход выше сильного уровня поддержки 97000, цена входа 97080, стоп 96860, цели математические 1:3, 1:4, 1:5.

Всем удачных торгов и отличного настроения!

( Читать дальше )

Анализ движения цены на свечных графиках

- 08 ноября 2016, 09:32

- |

График без индикаторов выглядит, как голый. Однако на самом деле, такой вид графиков — более надежный и выгодный для трейдеров. И вот почему.

График без индикаторов выглядит, как голый. Однако на самом деле, такой вид графиков — более надежный и выгодный для трейдеров. И вот почему.

Движение цены дает информацию о рынке «из первых рук», в то время как индикаторы имеют запаздывание или дают лишь вторичную информацию. Именно поэтому стратегии, основанные различных индикаторах, приводят к просадкам на торговом счете.

Прайс-экшн и уровни поддержки и сопротивления

Свечные графики применяются для описания движения цены на любых тайм-фреймах. Цена может сформировать паттерн продолжения, после которого продолжит идти в направлении, в котором двигалась до появления данной формации. Либо цена может сформировать разворотный паттерн, который будет указывать на наличие вероятности изменения предшествовавшего ему направления движения цены.

Уровни

( Читать дальше )

Торговля по уровням: практические примеры отработки и анализ рынка Forex

- 07 ноября 2016, 19:50

- |

Друзья, ничего нового… Если вы уже все знаете о торговле «по уровням»,- тогда самое время открывать публичный счет управляющего и зарабатывать приличный % прибыли к инвесторским средствам.

Но так, как нам всем известно, что:

1) нет предела совершенству

2) более 90% трейдеров торгуют с общим негативным финансовым результатом

Исходя из этого, все-таки приглашаю Вас не останавливаться на достигнутом, а присоединиться ко мне и посмотреть самый свежий вебчик одного из трейдеров «по уровням».

Если же Вы думаете, что «уровни не работают»,- это Ваше личное СУБЪЕКТИВНОЕ мнение, которое не имеет отношения к объективной реальности.

Друзья, Советую Вам доверять ТОЛЬКО фактам, и Вы будете обретать УВЕРЕННОСТЬ:

[пример отработки уровня по золоту, изображение может быть нечеткое]:

Ну и сам «оригинал» вышеупомянутого графика золота и объяснение причин эффективной отработки данного уровня от самого «Шефа» (смотреть с 31:00 минут)

P.S. Второй ведущий,- Михаил Ритчер, действительно «съел ухи», когда увидел как эффективно отработал уровень по золоту ;)

Сделки недели 44.2016 на канале YouTrade.TV (Роман Шкудор)

- 07 ноября 2016, 13:43

- |

Здравствуйте уважаемые коллеги!

Предлагаю Вашему вниманию запись сегодняшней передачи «Сделки недели».

( Читать дальше )

Дивиденды 2016.Как словом увеличить ЧП во много раз

- 06 ноября 2016, 18:42

- |

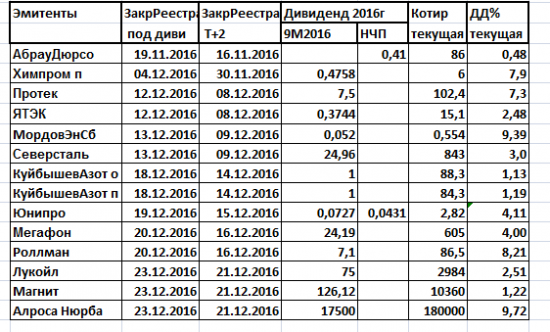

Уже можно выбирать, в каких дивитикерах из таблицы уйти под отсечку.

Ряд эмитентов исторически платит дивиденды ещё и по итогам года. Это Протек, ЯТЭК, Северсталь, КуйбышевАзот, Лукойл, Магнит и Алроса Нюрба.

Менеджмент Роллман клятвенно обещал выплатить ещё 7,1 рубль дивидендов по итогам 2016 года.

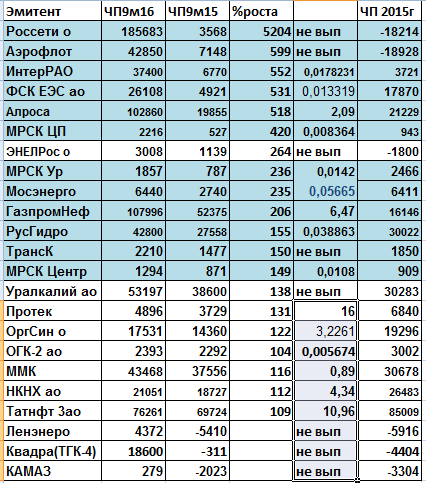

Делая таблицу Ударники чистоприбыльного производства я была значительно удивлена. Да, я ожидала позитивных результатов. НО! когда выстроила в таблице по ранжиру эмитентов, получивших рост чистой прибыли, то получила даже для себя неожиданный результат.

( Читать дальше )

Универсальный торговый метод: выгоднее ли переходить на большие таймфреймы?

- 06 ноября 2016, 13:07

- |

smart-lab.ru/blog/360835.php

цитирую:

Первая формулировка. Игра на больших таймфреймах приносит такой же доход как и игра на мелких таймфреймах при вдвое меньшем риске.

Вторая формулировка. При одинаковом риске игра на больших таймфреймах приносит в два раза больше дохода чем игра на мелких таймфреймах.

По теории универсального торгового метода это не так. Напомню мы не говорим сейчас про плечи.

1) за квартал нормально делать 10% — половину от среднеквартального АТР. значит 4 по 10% — примерно 40% годовых.

торгуя внутри дня и внутри недели, нормально делать 4-5% в месяц (1% в неделю), это 60-70% годовых. Это что касается доходности.

2) Что касается риска, то он изначально определяется ожидаемой доходностью, получить -10% за квартал, играя правильно, — легко. В то же время правильный интрадей и интавик хотя бы и может дать в момент до -5%, но как правило каждый месяц закрывает в плюс.

Так что и рисков у коротких таймфреймов меньше

Правило без доказательства.

- 06 ноября 2016, 12:30

- |

Вторая формулировка. При одинаковом риске игра на больших таймфреймах приносит в два раза больше дохода чем игра на мелких таймфреймах.

Примечание. Под мелким таймфреймом понимается игра где разница цен между входом и выходом примерно равна удвоенной комиссии. Под большим таймфреймом понимается игра где разница цен между входом и выходом больше комиссии в 10 и более раз.

Индикатор для QUIK «Арбитраж PRO». Большое введение и маленький пример использования.

- 06 ноября 2016, 11:43

- |

Получил весьма длинное письмо от женщины пенсионного возраста и решил развёрнуто ответить.

( Читать дальше )

Перечитывая "Анализ ценных бумаг".

- 05 ноября 2016, 10:34

- |

И сразу наткнулся на важный абзац:

Правильность решения о покупке ценной бумаги определяется будущими дивидендами, а не историей или прошлой статистикой. Однако проанализировать будущее невозможно, мы можем только грамотно его предвидеть и предусмотрительно подготовиться к нему. А вот здесь нам как раз и поможет прошлое, поскольку исходя из многолетнего опыта мы можем сказать, что ожидания от инвестиций, подобно другим бизнес-ожиданиям, не могут быть обоснованными и заслуживать доверия, если они не связаны тесно с прошлыми свершениями. Мы утверждаем, что принципы обоснованных (нерискованных) инвестиций по сути не менялись последние полстолетия (книга 1951 года издания), несмотря на грандиозные и трагические события этого периода времени, а также на существенные преобразования в экономической, социальной и политической сферах.

Прошлая статья "Элвис, EV/EBITDA и фундаментальный анализ" вызвала серьезный интерес, поэтому вопрос: на какие темы по фундаменталу вы хотели бы увидеть статьи?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал