ВДО

Коротко о главном на 10.06.2021

- 10 июня 2021, 06:58

- |

Старт размещения и дефолт:

- Сегодня «ЭнергоТехСервис» начинает размещение четырехлетних облигаций серии 001Р-04 объемом 1,5 млрд рублей. Ставка купона установлена на уровне 9,9% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация: по 6,7% выплачивается в даты окончания 5-15-го купонов, 26,3% — в дату погашения.

- «ДЭНИ КОЛЛ» допустил дефолт по выплате купонного дохода за 11-й период по облигациям серии КО-П02. Объем неисполненных обязательств составил 103 тыс. 704 рублей. Причиной неисполнения является не перечисление эмитентом денежных средств для выплаты купонного дохода.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

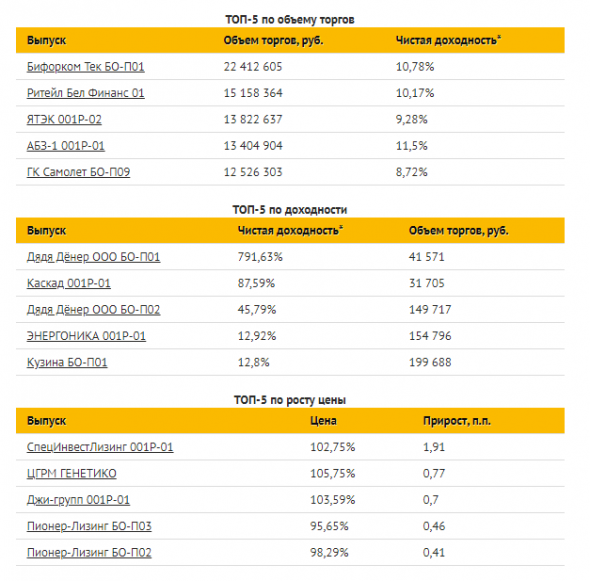

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- комментировать

- Комментарии ( 0 )

Коротко о главном на 09.06.2021

- 09 июня 2021, 08:44

- |

Начало и завершение размещений, ставка и оферта:

- Сегодня «С-Инновации» начинают размещение двухлетних облигаций серии БО-П02 объемом 250 млн рублей. Ставка купона установлена на уровне 11% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Цена размещения — 100% от номинала.

- «ЭнергоТехСервис» установил ставку купона четырехлетних облигаций серии 001Р-04 объемом 1,5 млрд рублей на уровне 9,9% годовых. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. Номинальная стоимость каждой ценной бумаги — 1 000 рублей. Цена размещения — 100% от номинала. По выпуску предусмотрена амортизация.

- «Пионер-Лизинг» объявил оферту по облигациям серии БО-П04. Период предъявления бумаг — с 21 по 25 июня. Дата приобретения — 17 сентября 2021 года. Цена приобретения — 100% от номинальной стоимости.

( Читать дальше )

Коротко о главном на 08.06.2021

- 08 июня 2021, 10:35

- |

Начало размещений, ставка и новый выпуск:

- Сегодня «Бифорком Текнолоджис» начинает размещение выпуска трехлетних облигаций серии БО-П01 объемом 250 млн рублей. Ставка купона установлена на уровне 11,25% годовых и зафиксирована на первые два года обращения, купоны ежеквартальные. По выпуску предусмотрена оферта — через два года после размещения.

- Сегодня «Урожай» начинает размещение трехлетних облигаций серии БО-02 объемом 150 млн рублей. Ставка купона установлена на уровне 11,5% годовых. Ставка зафиксирована на весь срок обращения, купоны ежеквартальные.

- «Маныч-Агро» принял решение о размещении выпуска облигаций серии 01 на 200 млн рублей с возможностью досрочного погашения по усмотрению эмитента. Срок обращения выпуска — 4,5 года. Облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов.

( Читать дальше )

Максимальные изменения цен облигаций из индекса Cbonds-CBI RU High Yield за прошедшую торговую неделю

- 07 июня 2021, 12:31

- |

• Дядя Дёнер, БО-П02 +12.61%, цена закрытия 38.48% Доходность к погашению 107.89%

• Труд, 001P-01 +2.38%, цена закрытия 105.96% Доходность к погашению 8.53%

• КИСТОЧКИ Финанс, БО-П01 +1.89%, цена закрытия 104.74% Доходность к погашению 10.44%

• Регион-Продукт, 001Р-01 +1.05%, цена закрытия 103.96% Доходность к погашению 10.43%

• ЭБИС, БО-П02 +0.77%, цена закрытия 104.13% Доходность к погашению 11.41%

• ДиректЛизинг, 001Р-06 -0.69%, цена закрытия 99.7% Доходность к погашению 12.15%

• ДиректЛизинг, 001P-04 -0.78%, цена закрытия 102.05% Доходность к погашению 11.87%

• Группа Продовольствие, БО-01 -0.81%, цена закрытия 102.43% Доходность к погашению 11.63%

• ЭкономЛизинг, 001P-01 -1.32%, цена закрытия 102.69% Доходность к погашению 11.58%

• Круиз, БО-П04 -3.51%, цена закрытия 106.5% Доходность к погашению 10.45%

Коротко о главном на 07.06.2021

- 07 июня 2021, 10:58

- |

Начало и завершение размещений, ставка и новый выпуск:

- Сегодня «СпецИнвестЛизинг» (СИЛ) начинает размещение выпуска четырехлетних облигаций серии 001P-03 объемом 250 млн рублей. Ставка купона установлена на уровне 10% годовых и зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение в размере 6,25% от номинальной стоимости биржевой облигации с 3-го по 48-й купонный период.

- «Бифорком Текнолоджис» установил ставку купона выпуска трехлетних облигаций серии БО-П01 объемом 250 млн рублей на уровне 11,25% годовых. Ставка зафиксирована на первые два года обращения, купоны ежеквартальные. По выпуску предусмотрена оферта — через два года после размещения.

- «С-Инновации» зарегистрировали выпуск двухлетних облигаций серии БО-П02 объемом 250 млн рублей. Бумаги включены в Третий уровень листинга, в Сектор роста. Присвоенный регистрационный номер — 4B02-02-00452-R-001P.

( Читать дальше )

Коротко о главном на 04.06.2021

- 04 июня 2021, 12:24

- |

Новый эмитент в Третьем эшелоне, даты размещений и ставки купонов:

- «КЖК Финанс» зарегистрировал выпуск облигаций серии 001P-01 Московская биржи. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер — 4B02-01-00032-L-001P от 03.06.2021.

- «Урожай» установил ставку купона трехлетних облигаций серии БО-02 объемом 150 млн рублей на уровне 11,5% годовых. Ставка зафиксирована на весь срок обращения, купоны ежеквартальные. Бумаги включены в Сектор ПИР. Дата размещения — 8 июня.

- «СпецИнвестЛизинг» (СИЛ) определил дату начала размещения выпуска четырехлетних облигаций серии 001P-03 объемом 250 млн рублей — 7 июня. Ставка купона установлена на уровне 10% годовых и зафиксирована на весь период обращения, купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение.

- ТМК выкупила в рамках оферты 9 млн 751,981 тыс. облигаций серии БО-07 по цене 100% от номинала. Объем выпуска составляет 10 млн облигаций номиналом 1 тыс. рублей каждая, таким образом, компания приобрела 97,52% выпуска.

( Читать дальше )

Портфели PRObonds. Результаты мая

- 04 июня 2021, 12:13

- |

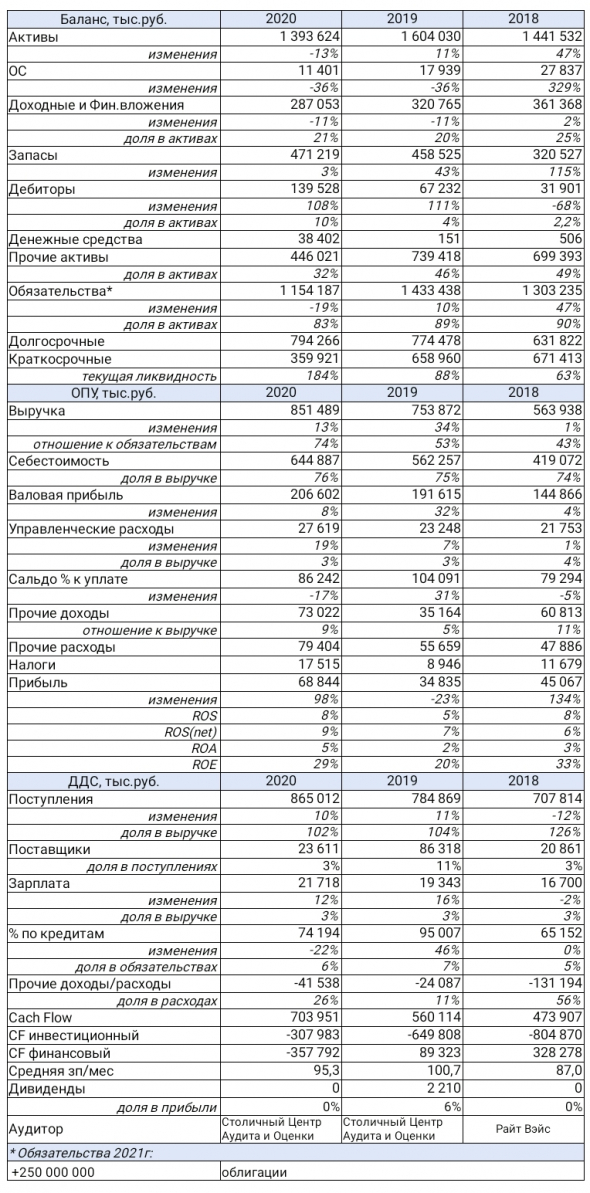

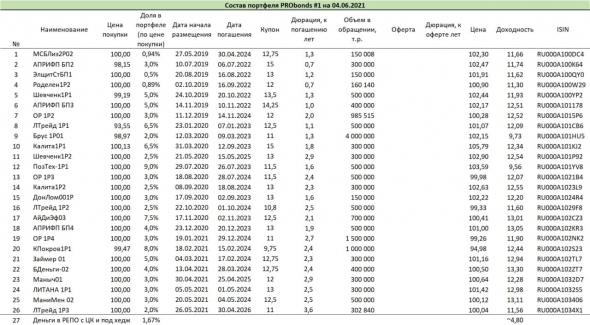

Подведем итоги мая для портфелей PRObonds. За последние 12 месяцев облигационный портфель #1 принес 13,4%, смешанный портфель #2 – 9,2%. За это же время индекс высокодоходных облигаций Cbonds-CBI RU High Yield вырос на 13,6%. Учитывая, что облигационный портфель #1 в отличие от индекса включает в себя комиссионные издержки (сейчас это около 0,8% в год), он оказывается чуть эффективнее базового индекса. Причем вперед портфель начал выходить в основном в 2021 году. Предполагаю, опережение будет усиливаться.

( Читать дальше )

Коротко о главном на 03.06.2021

- 03 июня 2021, 10:37

- |

Начало и завершение размещений и кредитный рейтинг нового эмитента:

- Сегодня «Вита лайн» начинает размещение выпуска биржевых облигаций серии 001Р-03 объемом 600 млн рублей. Срок обращения выпуска — четыре года. Ставка купона установлена в размере 10% годовых на первые три года обращения ценных бумаг, купоны квартальные.

- «Мясничий» завершил размещение выпуска коммерческих облигаций серии КО-03 объемом 200 млн рублей. Выпуск размещен по закрытой подписке. Срок обращения выпуска — 372 дня. Среди потенциальных покупателей выпуска — ИК «Фридом финанс» и ее клиенты.

- «Бифорком Текнолоджис» установило ориентир ставки купона в размере 11-11,5% годовых. Компания планирует разместить облигации серии БО-П01 объемом 250 млн рублей по открытой подписке сроком на 3 года. Сбор заявок инвесторов проходит с 11 часов 2 июня до 12 часов 4 июня, время московское.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал