ВДО

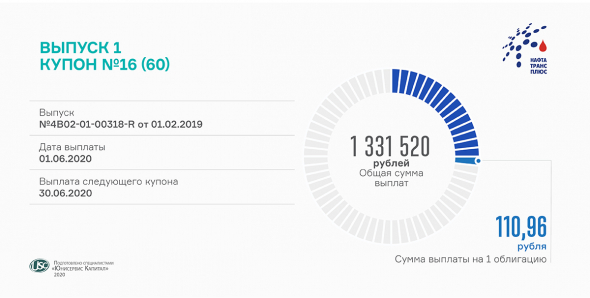

Сегодня состоится выплата 16 купона по первому выпуску «Нафтатранс плюс»

- 01 июня 2020, 13:52

- |

По графику последний день купонного периода пришелся на выходные, поэтому вознаграждение инвесторов в размере 1 331 520 рублей компания перечислит в НРД сегодня, 1 июня.

Доходы начисляются ежемесячно по ставке 13,5% годовых, по 110,96 рубля на одну облигацию. В рамках выпуска серии БО-01 (ISIN код: RU000A100303) ООО ТК «Нафтатранс плюс» привлекло 120 млн рублей инвестиций сроком на 5 лет. В январе 2021 года состоится безотзывная оферта.

На апрельских биржевых торгах бонды «Нафтатранс плюс» сформировали оборот на сумму порядка 10 млн рублей. Зафиксированная средневзвешенная цена превысила мартовские итоги на 1,91 п.п. и составила близкие к номиналу 98,12%.

Несмотря на тревожные прогнозы по снижению объема реализации в апреле на 25%, компания закрыла месяц с рекордной для себя прибылью. Хороших результатов удалось добиться благодаря расширению направления по транспортировке ГСМ. Специально для этих целей в начале года партнерский автопарк «Нафтатранс плюс» пополнился 15 новыми единицами транспорта.

- комментировать

- Комментарии ( 0 )

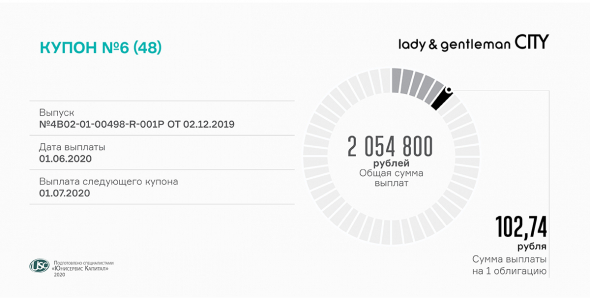

«Трейд Менеджмент» выплачивает 6 купон

- 01 июня 2020, 13:35

- |

По условиям выпуска начисление купонного дохода производится из расчета учетной ставки ЦБ РФ плюс 6,5%. Ставка купона за 6-й период составляет 12,5% годовых. Всего в пользу инвесторов компания перечислила в НРД 2 054 800 рублей, на одну бумагу приходится по 102,74 рубля.

Напомним параметры эмиссии: биржевые облигации серии БО-П01 (ISIN код: RU000A1014V7) поступили в обращение в декабре 2019 г. сроком на 4 года. Объем выпуска — 200 млн рублей ценными бумагами номиналом по 10 тысяч рублей. Купон плавающий, выплачивается ежемесячно.

На Московской бирже в апреле бумаги ООО «Трейд Менеджмент» торговались по средневзвешенной цене в 84,79% от номинала, на 11,47 п. п. ниже результатов предыдущего, докризисного месяца. Общий объем сделок по ним составил немногим более 7,58 млн рублей.

Падение котировок во многом зависит от специфики бизнеса эмитента: «Трейд Менеджмент» владеет сетью бутиков брендовой одежды lady & gentleman CITY, которая была закрыта на карантин. Несмотря на то, что компания продолжила работу через интернет-магазин, рынок отреагировал негативно и облигации упали в цене. Однако ситуация быстро стабилизируется, розничные магазины возобновляют работу. Итоги торгов за май мы подведем на текущей неделе.

Коротко о главном на 01.06.2020

- 01 июня 2020, 08:20

- |

Новый эмитент и кредитная линия

- «Урожай» (Саратов) зарегистрировал дебютный выпуск облигаций компании объемом 150 млн рублей

- «Башкирская содовая компания» открыла кредитную линию с субсидируемой ставкой для финансирования экспортно-ориентированных проектов

Подробнее о событиях и эмитентах на boomin.ru

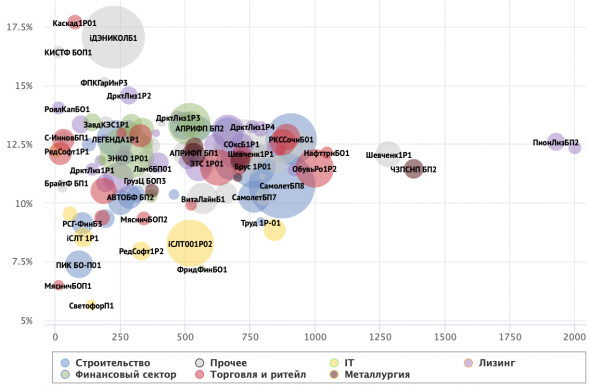

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

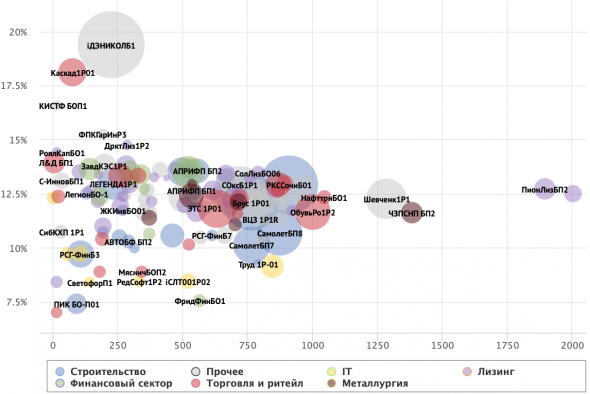

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

про ВДО

- 29 мая 2020, 21:49

- |

Да, я действительно избавился от большинства высокодоходных облигаций в своем портфеле, оставив только отдельные, максимально понятные для меня истории. Идею высокой доли ВДО с широкой диверсификацией бумаг, которую я пропагандировал в «Мозговике», на данном этапе считаю неоправданно рисковой. Не буду писать банальных вещей, как тяжело бизнесу в условиях карантина, каким фиговым был второй квартал и скорее всего будет третий, думаю это и так очевидно. Удивительно другое, что в текущих условиях есть возможность выйти из ВДО не то что без убытка, но и неплохо заработав. На мой взгляд — это рыночная неэффективность в чистом виде, грех ей не воспользоваться.

Когда я составлял свой портфель, я закладывал туда 1 дефолт в год, как базовый сценарий. За 2,5 года его ведения, не случилось ни одного. И это не потому, что я такой хороший аналитик, а потому, что их в принципе не было на рынке высокодоходных облигаций. То есть, в течении нескольких лет любой инвестор, выбирая случайным образом эмитента ВДО, обгонял безрисковую ставку минимум в 2 раза. Это ли не статистическая аномалия? Как правило на рынке халявы не бывает, а статистика достаточно точная наука, поэтому рано или поздно риск должен своё забрать.

Я думаю вторая половина этого года, будет временем тяжелых испытаний для многих эмитентов ВДО. Рад буду ошибиться, но пока я решил забирать фишки со стола. Это, естественно, не жесткое табу на весь сектор, в отдельных интересных история обязательно буду участвовать.

ВДО на хаях?

- 29 мая 2020, 18:58

- |

Сегодня по телефону общался с Сергеем Нужновым (@vdovdo). Он живет только за счет «стрижки купонов» с облигаций. Вот вам инсайд: Серега распродал все свои ВДО (рискованные облигации) на последнем ралли. Лично я с ним поделился и своим мнением, что впереди у нас будет жесть по дефолтам, но именно в моменте за счет роста цен есть великолепный разрыв между реальностью и рынком, связанный с наплывом Цунами из шального бабла физиков через Тинькофф Инвестиции и Сбербанк Инвестор, которые видят в телефончике доходность и жмут «Купить», и тем самым дали выйти нормальным профессиональным парням по хорошим ценам😁

В общем, будьте начеку, облигационные новички.

Решил купить облигации. Почему?

- 29 мая 2020, 12:14

- |

Продолжаю вести свой небольшой публичный портфель (есть и не публичные) под названием ТИШЕ ЕДЕШЬ — ДАЛЬШЕ БУДЕШЬ! Спешить нам некуда. Фондовый рынок это то место где нетерпеливые проигрывают терпеливым, и умные также нетерпеливым. Что-то подобное говорил великий инвестор Уоррен Баффет. О сделках рассказываю в своем телеграмме и на канале ютуб Vernikov 100 инвестирование. Апрель закрыл плюсом 16%, май плюсом 1,1%. Цель закрыть этот год в плюс. Амбициозных целей не ставлю – они приводят к грандиозным провалам.

В апреле удачно спекулировал нефтью Brent и удачно проехался наверх в акциях Полюса. В мае удачно проехался наверх в акциях Сбербанка об (мало их было) и Аэрофлота, но неудачно спекулировал фьючерсами на нефть. У меня стратегия спекуляций похожая на стратегию «Святая чаша Грааля» Линды Рашке, но она у меня в апреле «забуксовала».

Насчет акций Аэрофлота мы потом поговорим подробно. Если кратко они будут стоить 90 рублей или 100 рублей в этом году минимум. Но каким образом они пойдут на эти цели это я не знаю. На всякий случай в районе 79 разгрузил большую часть этих акций. О чем вчера писал в телеграмме. Сменил локацию самоизоляции и нет возможности смотреть пробили наверх 79,6 или не пробили в Аэрофлоте каждую секунду. Связь плохая па даче. Смотришь на график 60 минуток Аэрофлота и понимаешь, что ниже 76 не должно «крякнуть». А смотришь на график дневной и понимаешь, что еще как может ниже 76 «крякнуть»! И 70 рублей может быть! Поэтому играем наверх без фанатизма.

( Читать дальше )

Коротко о главном на 29.05.2020

- 29 мая 2020, 07:19

- |

Начало размещения, планируемый выпуск и новый эмитент

- «ЭкономЛизинг» сегодня начинает размещение биржевых облигаций серии 001Р-02 объемом 200 млн рублей, организатор — ИК «Фридом Финанс»

- «Ред Софт» анонсировал размещение третьего выпуска объемом 100 млн рублей, ориентир даты размещения — 9-10 июня

- «МаксимаТелеком», управляющий единой московской городской сетью Wi-Fi, зарегистрировал программу облигаций объемом до 15 млрд рублей

Подробнее о событиях и эмитентах на boomin.ru

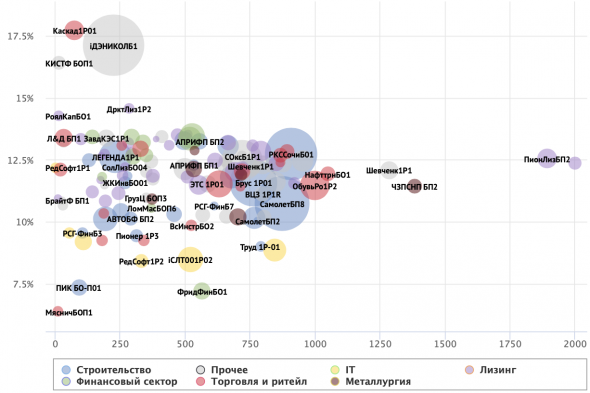

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

12 купон сегодня выплатил «ТаксовичкоФ»

- 28 мая 2020, 13:14

- |

Общая сумма выплат, предназначенная держателям биржевых облигаций ООО «Транс-Миссия», составляет 1,85 млн рублей. Купонный доход начисляется по ставке 15% годовых, установленной на весь срок обращения бумаг.

Ежемесячно на одну облигацию номиналом 10 тысяч рублей выплачивается по 123,29 рубля. Выплата следующего купона переносится с выходного дня 27 июня на понедельник, 29 июня.

В результате эмиссии бондов серии БО-П01 (ISIN код: RU000A100E70) компания привлекла 150 млн частных инвестиций сроком на 3 года. Полученные ресурсы были использованы на досрочное погашение лизинговых обязательств за партнерский автопарк и проведение рекламной кампании службы такси.

Апрельские торги облигациями «ТаксовичкоФ» прошли оживленно — за 22 дня по ним было проведено сделок на сумму свыше 23 млн рублей. По сравнению с итогами марта бумаги подешевели на 1,27 пункта, средневзвешенная цена зафиксирована на уровне 97,71% от номинальной стоимости.

( Читать дальше )

Коротко о главном на 28.05.2020

- 28 мая 2020, 07:50

- |

Оферта, досрочное погашение и привилегированные акции

- «Онлайн Микрофинанс» приобрел 9,09% выпуска в рамках оферты

- «Роял Капитал» досрочно погасил 14,5% выпуска первой серии

- УК «Голдман Групп» зарегистрировала выпуск привилегированных акций

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

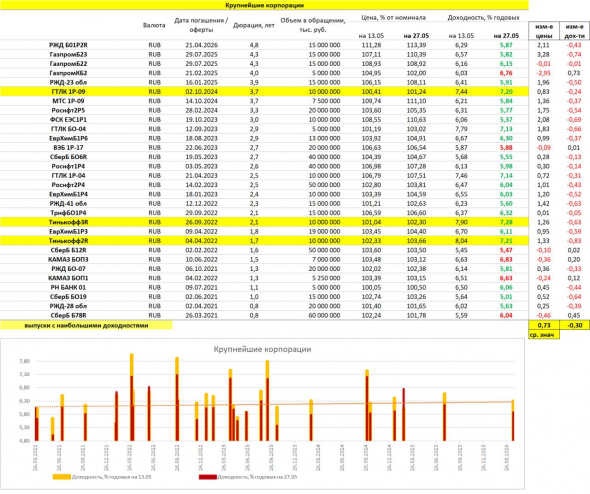

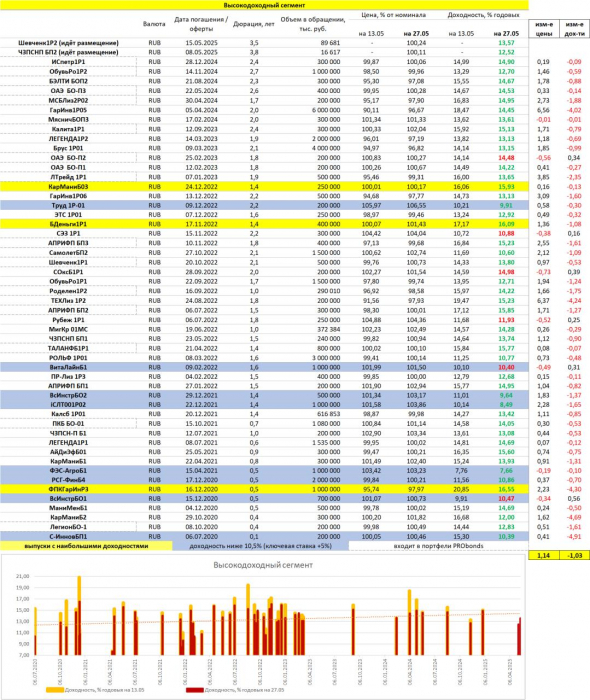

PRObondsмонитор. Доходности рублевых рублевых корпоративных облигаций, включая высокодоходный сегмент

- 28 мая 2020, 07:19

- |

Чем отличается крупнейший бизнес от просто крупного или, тем более, среднего? Похоже, отличается всем. Разница доходностей двух приведенных таблиц в среднем составляет солидные 7% (средняя доходность 6,2% для крупнейших корпораций и 13,2% для прочих). Расхождение кредитных ставок, к числу которых относятся и доходности облигаций – типичная черта типичного кризиса. Играть или не играть в высокие доходности – вопрос без очевидного ответа. Но выбор в высокодоходном сегменте стал шире. За счет падения облигационных котировок ряда весьма крупных бизнесов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал