ВДО

Видео обзор эмитента "Обувь России"

- 06 декабря 2019, 15:51

- |

Вчера на нашем канале Дмитрий Александров проводил вебинар, посвященный разбору эмитента «Обувь России»

Ссылка:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 06.12.2019

- 06 декабря 2019, 08:53

- |

- «Инвестиционно-строительная компавния «ЭНКО» утвердила параметры дебютного выпуска облигаций серии 001Р-01 объемом 100 млн рублей. Выпуск сроком обращения два года будет размещен по открытой подпсике, ранее компания не выходила на долговой рынок

- «Инград» утвердил выпуск биржевых облигаций серии 002Р-01 объемом 20 млрд рублей. Десятилетний выпуск будет размещен по открытой подписке, андеррайтером выступит Московский кредитный банк

- Московская биржа влючила выпуск биржевых облигаций иркутской компании «Труд» в Сектор Роста. В начале декабря компания зарегистрировала облигации объемом 200 млн рублей

- «ИнфоВотч» на созыве общего собрания акционеров 11 января 2020 года обсудит утверждение условий выпуска биржевых облигаций в рамках программы биржевых облигаций общества

- Совет директоров «ЮАИЗ» предлагает определить фарфоровое направление в качестве самостоятельной бизнес-единицы, перед менеджментом поставлена задача поиска инвестора с последующей продажей этого бизнеса

( Читать дальше )

Инвесторы вложили в сеть lady & gentleman CITY 200 млн рублей

- 05 декабря 2019, 12:10

- |

4 декабря состоялось размещение облигаций «Трейд Менеджмент» — компании, управляющей сетью магазинов брендовой одежды. Владельцами ценных бумаг эмитента стали 52 человека.

На первичных торгах реализовано 20 тыс. облигаций «Трейд Менеджмент» (RU000A1014V7) по номинальной стоимости 10 тыс. рублей. Заем размещен на 4 года. Чаще всего инвесторы приобретали по 10 облигаций. Средняя сумма одной покупки составила 3,85 млн рублей.

Оборот выпуска на вторичных торгах 4 декабря составил порядка 4 млн рублей, максимальная цена — 100,89% от номинала облигации.

Компания установила плавающую ставку купона: ставка ЦБ РФ + 6,5%, но не более 14% годовых. Купон будет выплачиваться каждые 30 дней, выплата первого состоится 9 января по ставке 13%. Частичное погашение выпуска начнется в августе 2021 г. и завершится в ноябре 2023 г.

Стратегия развития компании направлена на увеличение продаж и доли на рынке fashion-ритейла в 2020 году.

Коротко о главном на 05.12.2019

- 05 декабря 2019, 11:05

- |

- «Офир» утвердил параметры годового выпуска коммерческих облигаций серии КО-П02 объмом 100 млн рублей. Потенциальными покупателями являются ИК «Септем Капитал» и ее клиенты

- «ДелоПортс» сообщил о совершении существенной сделки. «УК «Дело» передала Сбербанку в залог долю в уставном капитале эмитента в размере 99,99% в обеспечение исполнения обязательств по договору о кредитной линии. Также согласие на передачу в залог оставшейся доли в 0,01% дал второй учредитель — С.Н. Шишкарев

Подробнее о ключевых событиях дня и итогах размещения на Boomin.ru

( Читать дальше )

Портфели PRObonds выходят из хеджа

- 05 декабря 2019, 08:07

- |

Сегодня закрываем по стоп-приказу (если он сработает) хеджирующую позицию во фьючерсе на индекс МосБиржи (MXZ9) в портфелях PRObonds #1, #2, в каждом – на 5% от капитала (в портфеле #2 произойдет полное закрытие, в портфеле #1 – частичное). Цена условия для стоп-приказа – 290 310 п. Кстати, благодаря хеджированию, динамика сосредоточенного на облигациях портфеля #1 осталась ровной, хотя рынок высокодоходных облигаций в последние дни проседал.

Сегодня закрываем по стоп-приказу (если он сработает) хеджирующую позицию во фьючерсе на индекс МосБиржи (MXZ9) в портфелях PRObonds #1, #2, в каждом – на 5% от капитала (в портфеле #2 произойдет полное закрытие, в портфеле #1 – частичное). Цена условия для стоп-приказа – 290 310 п. Кстати, благодаря хеджированию, динамика сосредоточенного на облигациях портфеля #1 осталась ровной, хотя рынок высокодоходных облигаций в последние дни проседал.

( Читать дальше )

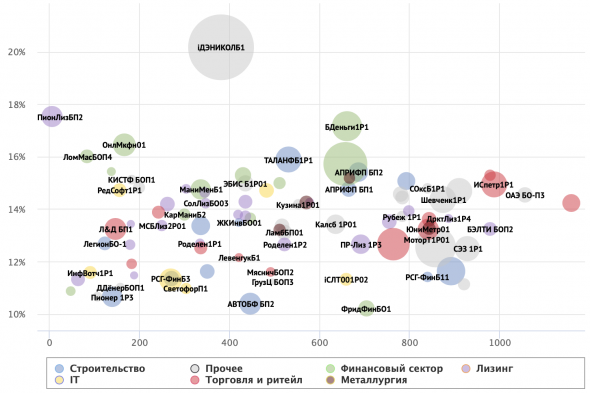

Иволга Капитал вышла на первое место в сегменте российского Hihgt Yeild. И скрипты АПРИ и ИС Петролеум

- 03 декабря 2019, 15:02

- |

Мы продолжаем размещать 2 параллельные истории на рынке ВДО. Скрипты участия в размещении — в таблице.

( Читать дальше )

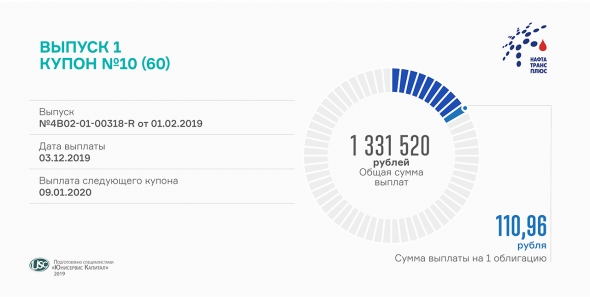

Выплаты по 10-му купону «Нафтатранс плюс»

- 03 декабря 2019, 14:19

- |

3 декабря «Нафтатранс плюс» выплатил купонный доход за 10-й купонный период по 5-летним облигациям серии БО-01.

Общий объем выплат инвесторам составил 1331520 руб. по ставке 13,5% годовых. Текущая ставка установлена на первые два года обращения, до января 2021 г. Порядок выплаты — ежемесячно.

Всего в рамках данной эмиссии было выпущено 12 000 облигаций на предъявителя на общую сумму 120 млн рублей. Доход за месяц по одной ценной бумаге составляет 110,96 рубля.

В ноябре объем торгов по ценным бумагам крупнейшего сибирского нефтетрейдера «Нафтатранс плюс» (RU000A100303) почти достиг 35 млн руб. при средневзвешенной цене на уровне 100,48% от номинала.

В обращении также находится второй выпуск облигаций топливной компании объемом 250 млн рублей, по которому в ноябре выплачен первый купон по ставке 13% годовых.

Облигации lady & gentleman CITY появятся в обращении с 4 декабря

- 03 декабря 2019, 12:07

- |

Завтра начнется размещение первого выпуска облигаций ООО «Трейд Менеджмент». Ценные бумаги включены в Сектор Роста Московской биржи.

Всего компания привлечет 200 млн рублей, разместив на Московской бирже 20 тыс. облигаций. Срок обращения выпуска — 4 года. Предусмотрены ежемесячные выплаты купона. Ставка на первые 5 купонов составит 13% годовых. Компания будет частями погашать облигации: по 10% от номинала раз в квартал, начиная с 21-го месяца.

Инвестиции позволят компании, управляющей федеральной сетью магазинов брендовой одежды, пополнить оборотный капитал в целях увеличения закупки товара на новый сезон. Fashion-ритейлер имеет долгосрочные взаимоотношения с итальянскими, немецкими, английскими поставщиками — крупнейшими европейскими производителями одежды, обуви и аксессуаров. Ассортиментная политика компании ориентирована на широкую аудиторию покупателей в возрасте от 25 до 60 лет со средним уровнем дохода и выше.

( Читать дальше )

Коротко о главном на 03.12.2019

- 03 декабря 2019, 08:55

- |

- «Энерготехсервис» объявил о проведении сбора заявок с 2 по 9 декабря. Техническое размещение трехлетнего выпуска объемом 250 млн рублей запланировано на 12 декабря. Организаторами выступаю «АТОН» и ИФК «Солид»

- «Трейд Менеджмент» зарегистировал выпуск облигаций объмом 200 млн рублей, бумаги включены в Сектор роста. Выпуск сроком обращения 4 года будет размещен по открытой подписке, ежемесячный купон начисляется по плавающей ставке «ставка ЦБ РФ + 6,5%», но не более 14%

- «Солид-Лизинг» полностью разместило облигации серии БО-001-05 объемом 230 млн рублей. Размещение началось 11 сентября. Ставка купона равна 13,5% годовых в течение всего срока обращения

- «СофтЛайн Трейд» сообщило о поручительстве эмитента перед Газпромбанком по обязательствам дочерних компаний АО «Аксофт», ООО «Софтлайн Проекты» и ООО «СКАЙСОФТ ВИКТОРИ». Согласно опубликованному сообщению, сумма заключенных договоров поручительства составляет 561 млн рублей с учетом максимально возможных начисленных процентов

( Читать дальше )

Высокодоходные облигации или американская индустрия развлечений?

- 03 декабря 2019, 08:05

- |

Мой товарищ и антагонист Дмитрий Адамидов задался вопросом, не пора ли избавиться от высокодоходных облигаций и вложиться в акции лидеров американской индустрии развлечений? (https://t.me/angrybonds/2332) Netflix, HBO, Apple или Amazon – в качестве примера. Вопрос возник после посещения мероприятия Фридом Финанс с характерным названием «Как заработать на эмоциях».

Хочу ответить на вопрос в его первой интерпретации, т.е. как заработать на эмоциях? Сравнивать ли ВДО и акции Netflix, или ETF на производителей марихуаны и золото – это вторично. Есть простая формула: неспекулятивный инвестиционный доход – это сложение инфляции и внутренней доходности бизнеса, которая, как правило выплачивается через дивиденды, либо реинвестируется и увеличивает стоимость бизнеса. Доходность ОФЗ, если мы оперируем рублями – вполне укладывается в эту логику. 4% — таргет по инфляции, 1,5% — примерный экономический рост. Итого 5,5% + премия за непопулярность рубля. Имеем 6-7% годовых.

Рынок акций, а в России он – небольшой набор крупнейших компаний – живет по тем же правилам. Высокая дивдоходность и нестабильный или отсутствующий рост котировок. Получим те же 6%, в лучшем случае, 10% годовых. Можно больше, с поправкой на волатильность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал