ВДО

Интервью гендиректора АО АПРИ "Флай Плэнинг" Владимира Савченкова

- 21 ноября 2019, 16:48

- |

Интервью опубликовано здесь: https://regnum.ru/news/economy/2785226.html

Российский рынок недвижимости меняется на протяжении нескольких лет. Старая концепция все еще находит отклик у покупателей, однако на смену типовым многоэтажным домам уже сегодня приходит малоэтажная застройка. О том, как сегодня развивается рынок девелопмента, меняющемся законодательстве и о том, какими способами можно стать успешным застройщиком, рассказал генеральный директор быстро растущей челябинской компании АПРИ «Флай Плэнинг» Владимир Савченков.

Генеральный директор АПРИ «Флай Плэнинг» Владимир Савченков

Генеральный директор АПРИ «Флай Плэнинг» Владимир Савченков( Читать дальше )

- комментировать

- Комментарии ( 0 )

«ПЮДМ» совершил выплату 18-го купона

- 21 ноября 2019, 14:08

- |

Размер начисленных доходов за один купонный период в расчете на одну ценную бумагу составляет 616,44 рубля. Всего эмитент выплатил более 1,43 млн рублей по 2328 размещенным облигациям.

Расчет проводится по ставке 15% годовых, установленной на 13-24 купоны, до мая 2020 г. Очередная выплата состоится через месяц.

Напомним, торги облигациями ООО «Первый ювелирный — драгоценные металлы» (RU000A0ZZ8A2) стартовали на Московской бирже в мае прошлого года. Компания размещала бумаги постепенно, до апреля 2019 г., в соответствии с потребностью в пополнении оборотного капитала. Объем выпуска в обращении — 116,4 млн рублей. Номинал облигации составляет 50 тыс. рублей. Выпуск будет погашен через 3,5 года, в мае 2023 г. Представителем владельцев облигаций является «Юнисервис Капитал».

Объем вторичных торгов облигациями «ПЮДМ» превысил в октябре 4,7 млн рублей. Средневзвешенная цена составила высокие 102,98% от номинала.

( Читать дальше )

Параметры дебютного выпуска облигаций ООО "Ист Сайбериан петролеум" (входит в холдинг Goldman Group)

- 21 ноября 2019, 12:39

- |

Информация об эмитенте: https://goldmangroup.ru/investoru/ooo-ist-sayberian-petroleum/

Эмиссионные документы: https://www.e-disclosure.ru/portal/files.aspx?id=37742&type=7

Утверждены параметры дебютного выпуска облигаций «Ист Сайбериан петролеум» (нефтетрейдерская компания, входит в красноярский вертикально-интегрированный холдинг Goldman Group).

Начало размещения — 25.11.2019.

Минимальный лот — 100 бумаг (100 т.р. по номинальной стоимости).

Вы можете подать нам заявку на первичное размещение облигаций:

( Читать дальше )

«Кузина» открыла на инвестиции кондитерскую в Москве

- 21 ноября 2019, 11:49

- |

Это первое заведение, открытое на средства облигационного займа, из 16 заявленных. В декабре-январе компания планирует запустить еще 3 кафе-кондитерских в Москве и 2 — в Новосибирске.

Кондитерская Kuzina работает на юго-востоке Москвы, у станции метро «Марьино» на ул. Люблинская, 171, в 14-этажном жилом доме. Она стала девятой в столице и 60-й во всей сети Kuzina, которая представлена также в Барнауле, Томске, Якутске, Новосибирске и его городе-побратиме Миннеаполисе (США).

Стратегия развития компании предполагает увеличение сети в Сибири и Москве. Для реализации планов ООО «Кузина» выпустила в сентябре облигации на 55 млн рублей. В обращении находится 5,5 тысяч ценных бумаг, номинал каждой — 10 тысяч рублей. Владельцы облигаций каждый месяц получают купонный доход по ставке 15% годовых. В ноябре компания выплатила инвесторам второй купон.

( Читать дальше )

Низкие ставки депозитов будут толкать частные деньги на рынок корпоративных облигаций

- 21 ноября 2019, 07:55

- |

Ставки по депозитам вновь вплотную приблизились к 6% годовых. Традиционно, медленное снижение депозитных ставок в России сменяется их резким ростом. Вопрос в точке разворота. Находимся ли мы в ней сегодня? Похоже, нет. Главная угроза – перегретость фондовых рынков. Что на Западе, что в России. Вполне вероятно, российские акции продолжат начатое снижение. Тогда как американские могут его начать. Однако для нашей страны денежный и фондовый рынки, исторически, слабо связаны друг с другом. Конечно, в случае фондовых падений на глобальной арене рубль может ослабевать к резервным валютам. Хотя само ослабление вряд ли будет сопоставимым даже с прошлым годом, когда рубль терял около 15% к доллару. Но депозитную политику банков это, скорее всего, не поменяет. Отток денег с депозитов, или хотя бы отсутствие нового притока – это, фактически, зеркальный приток частных денег на облигационный рынок. Выиграет ли от этого сектор ОФЗ? Наверно, нет, ибо ставки там от банковских слабо отличимы. Человек, которого не устраивает депозитный процент, будет искать процентную альтернативу. Далеко не всегда руководствуясь сопоставимостью качества тех или иных долговых инструментов. Депозитные деньги в какой-то части должны оказаться в секторе корпоративных облигаций (купоны — 7,5 — 9%), а внутри этого сектора – в высокодоходном сегменте (11-14%).

( Читать дальше )

Коротко о главном на 20.11.2019

- 20 ноября 2019, 06:41

- |

- «ИС Петролеум», входящий в «Голдман Групп» зарегистрировал выпуск облигаций объемом 300 млн рублей;

- «Ломбард Мастер» зарегистрировал выпуск коммерческих облигаций серии КО-П01 объемом 50 млн;

- «СЭЗ имени Серго Орджоникидзе» за первый день торгов разметил весь объем выпуска;

- Облигации «Самаратранснефть-Терминал-терминал» включены в сектор компаний повышенного инвестиционного риска

Дебютный выпуск СЭЗ Орджоникидзе-001Р-01 за первый день не только разместился в первый день, но и вошел в ТОП-5 по объему торгов за день. Итоги и рейтинги — в ВДОграфе

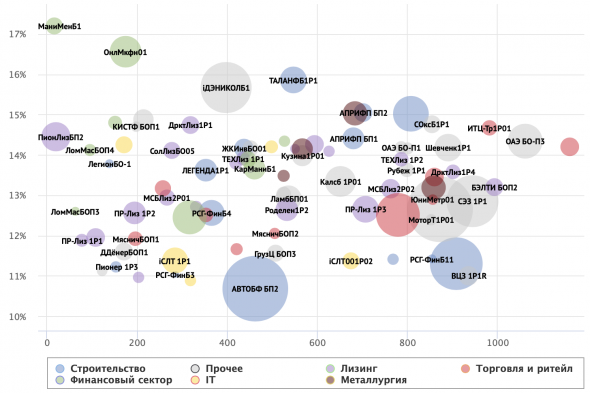

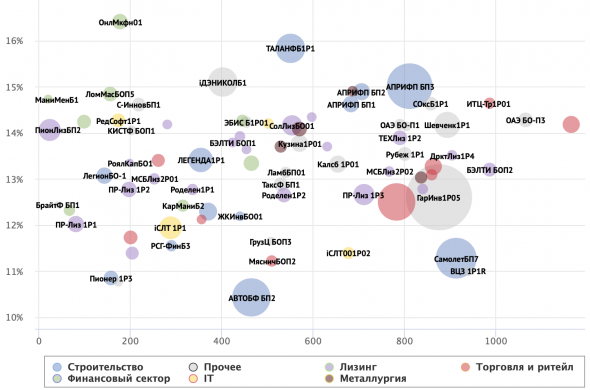

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 19.11.2019

- 19 ноября 2019, 07:39

- |

- «Силовые машины» приняло решение погасить выпуски серии БО-05 и БО-06 общим объемом 10 млрд рублей;

- «СЭЗ имени Серго Орджоникидзе» сегодня начинает размещение выпуска объемом 300 млн рублей;

- Тюменская инвестиционная-строительная компания группы «ЭНКО» зарегистрировала программу облигация объемом до 2 млрд рублей;

- МФК «Быстроденьги» сообщило об установлении порядка частичного погашения по дебютному выпуску;

- «ПР-Лизинг» приняло решение не раскрыввать условия одобряемых крупных сделок до момента их совершения

Традиционная интерактивная карта объема и доходности высокодоходных облигаций с итогами в ВДОграфе

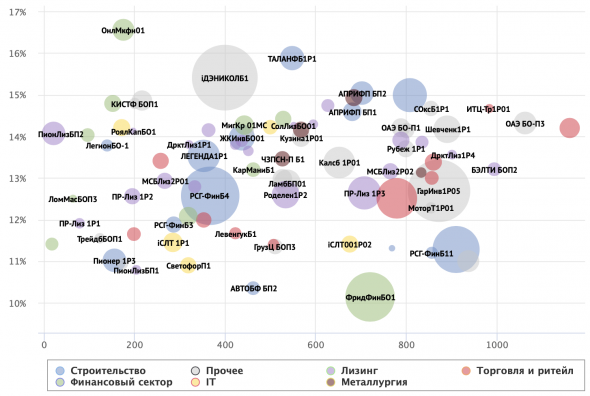

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

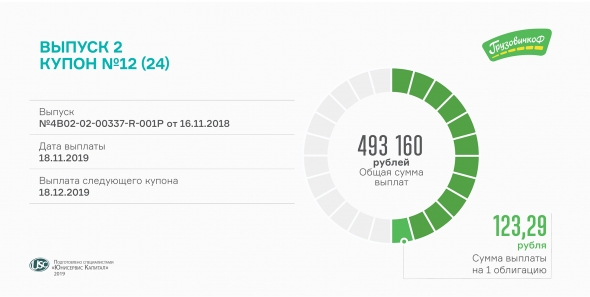

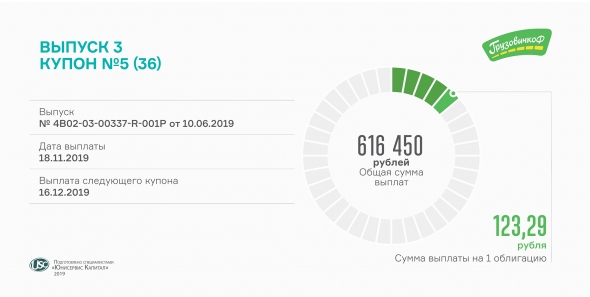

«ГрузовичкоФ-Центр» выплатил два купона

- 18 ноября 2019, 14:24

- |

Сегодня состоялась выплата 12-го купона по второму выпуску облигаций мувинговой компании и пятого купона — по третьему.

Компания перечислила в Национальный расчетный депозитарий свыше 1,1 млн рублей в качестве купонного дохода по двум выпускам.

( Читать дальше )

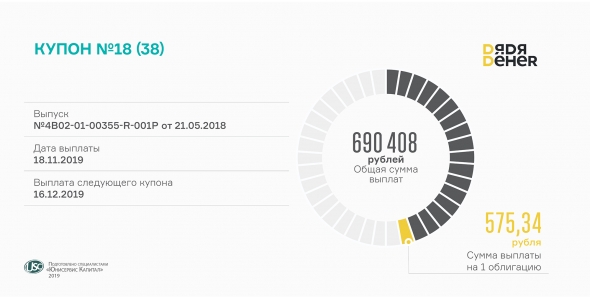

18-й купон выплатил «Дядя Дёнер»

- 18 ноября 2019, 13:51

- |

Общий размер выплат инвесторам составляет порядка 700 тыс. рублей, выплата на одну облигацию — 575, 34 рубля.

Напомним, «Дядя Дёнер» разместил первый выпуск облигаций в середине прошлого года. В обращении находится 1200 ценных бумаг, номинал одной — 50 тыс. рублей. Выплата купона осуществляется ежемесячно. За 1140 дней обращения выпуска ценных бумаг предполагается 38 купонных периодов. До 24 купона установлена ставка в размере 14% годовых. Частичное досрочное погашение выпуска мини-бондов «Дядя Дёнер» объемом 60 млн рублей будет осуществлено по следующему графику: 33% от номинальной стоимости погашается в дату окончания 36 купонного периода (09.05.2021), еще 33% — через месяц. Завершится погашение 08.07.2021.

В разделе «Инвесторам» мы разместили обновленную презентацию «Дядя Дёнер» за третий квартал 2019 г. Также на сайте доступна эмиссионная документация, аналитическое покрытие, бухгалтерская отчетность, калькулятор доходности, инструкция по покупке облигаций и многое другое.

Коротко о главном на 18.11.2019

- 18 ноября 2019, 07:12

- |

- МФК «Кармани» утвердило параметры выпуска серии БО-001-03, объем снижен с 400 млн рублей до 250 млн;

- Московская биржа включила в Сектор роста выпуски «СЭЗ им. Серго Орджоникидзе» и «Обуви России»;

- Банк «Центр-Инвест» завершил размещение «зеленых» бондов;

- МФК «Быстроденьги» сообщило о появлении дочерней кипрской компании;

- «Сибирский гостинец» увеличит уставный капитал через допэмиссию акций;

- «Держава-платформа» привлекла займ в размере 22,33% от активов компании

Выпуски «СофЛайн Трейд» серии 001Р-02 и «РСГ-Финанс» серии БО-04 все еще торгуются ниже номинала и попадают в ТОП-5 по росту цены ВДОграфа

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал