ВДО

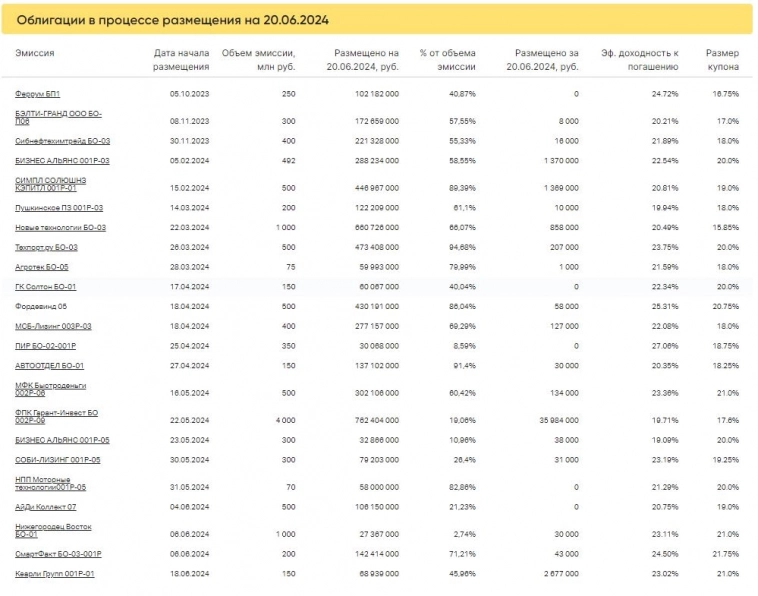

Итоги первичных размещений ВДО и некоторых розничных выпусков на 21 июня 2024 г.

- 21 июня 2024, 18:38

- |

- комментировать

- Комментарии ( 2 )

Урожаю быть. Размещение нового выпуска облигаций сельхоз-эмитента ООО "Урожай" запланировано на 26 июня (BB-(RU), 200 млн руб., YTM 23,9% годовых)

- 21 июня 2024, 12:35

- |

Сводка самых доходных облигаций ОФЗ и корп (ВДО): 21-06-2024

- 21 июня 2024, 11:56

- |

Не индивидуальная инвестиционная рекомендация

Инвестиции. Доходные ОФЗ по месяцам: 21-06-2024

Инвестиции. Доходные облигации по месяцам: 21-06-2024

Инвестиции. Доходные ОФЗ по годам погашения: 21-06-2024

Инвестиции. Доходные облигации по годам погашения: 21-06-2024

( Читать дальше )

Текущий анализ эмитента: АО "БИЗНЕС АЛЬЯНС" (за 1кв. 2024 г.)

- 21 июня 2024, 10:43

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 1кв. 2024 г.

Финансовые результаты:

— Выручка: 361 млн. руб.

— Чистая прибыль (убыток): 17 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 3% (+), долгосрочные обязательства выросли на 45% (-), краткосрочные снизились на 2% (+).

Предприятие сильно закредитованное, заемный капитал превышает собственный в 11,4 раза. Долговая нагрузка увеличилась на 27% (-).

Финансовые результаты (год-к-году) были улучшены (прим: на фоне активного привлечения заемных денег)....

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей) см. в телеграм-канале.

Главное на рынке облигаций на 21.06.2024

- 21 июня 2024, 10:43

- |

- «ТД РКС» сегодня начинает размещение трехлетних облигаций серии 002Р-04 объемом 500 млн рублей. Регистрационный номер — 4B02-04-00006-L-002P. Бумаги включены в Сектор роста. Ставка купона установлена в размере 20% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 18 июня. Организаторы — БКС КИБ и Газпромбанк. Эмитент имеет кредитный рейтинг на уровне BBB-.ru с позитивным прогнозом от НКР.

- «Джи-групп» 25 июня начнет размещениеоблигаций серии 002Р-04 сроком обращения 2,5 года объемом 3 млрд рублей. Финальный ориентир ставки купона — ключевая ставка Банка России плюс спред 3% годовых. Купоны по выпуску — переменные и ежемесячные. Организаторы — БКС КИБ, Газпромбанк и ИБ «Синара». Эмитент имеет кредитный рейтинг на уровне ruA- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала облигацииООО «Аренза-Про»серии 001P-05. Регистрационный номер — 4B02-05-00433-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ВВВ-(RU) с позитивным прогнозом от АКРА.

( Читать дальше )

Сделки в портфеле ВДО

- 21 июня 2024, 09:44

- |

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Итоги торгов за 20.06.2024

- 21 июня 2024, 09:36

- |

Коротко о торгах на первичном рынке

20 июня новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 426 выпускам составил 774,1 млн рублей, средневзвешенная доходность — 18,79%.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 20 июня 2024 г.

- 20 июня 2024, 18:32

- |

Главное на рынке облигаций на 20.06.2024

- 20 июня 2024, 11:05

- |

- «Балтийский лизинг» 24 июня начнет размещение трехлетних облигаций серии БО-П11 объемом 6 млрд рублей. Ставка купона установлена в размере ключевой ставки Банка России плюс спред 2,3% годовых. Купоны по выпуску переменные и ежемесячные. Облигации будут доступны для приобретения неквалифицированным инвесторам после прохождения теста. Организатор — ИБ «Синара», соорганизатор — БК «Регион». Эмитент имеет кредитный рейтинг на уровне ruAA- со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала облигации«Бизнес-Лэнд» серии БО-01. Регистрационный номер — 4B02-01-00157-L. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — BB.ru со стабильным прогнозом от НКР.

- ТК «Нафтатранс плюс» установила ставку 58-го купона пятилетних облигаций серии БО-02 объемом 250 млн рублей на уровне 15% годовых. Кредитный рейтинг эмитента — B+|ru| со стабильным прогнозом от НРА.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал