Лукойл

Новости по акциям перед открытием рынка: 16.03.2017

- 16 марта 2017, 09:29

- |

В 2017 году по «Аэрофлоту» мы предполагаем рост на 14%, но, на наш взгляд, все авиакомпании в том числе и «Аэрофлот», потеряют несколько в эффективности, в доходности. Мы будем предлагать более низкие цены, потому что емкость будет превышать спрос(Финам)

ГМК Норильский Никель – чистая прибыль по РСБУ за 2016 год -16% г/г, до 122,77 миллиарда рублей. Выручка +5%, до 422,829 миллиарда рублей. Прибыль от продаж -10,8%, до 218,791 миллиарда рублей. Прибыль до налогообложения составила 166,699 миллиарда рублей (+2,8%). Отчетность «Норильского никеля» по РСБУ не является консолидированной и включает только показатели Заполярного филиала компании. (

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Аналитический обзор компании «Лукойл»

- 15 марта 2017, 20:35

- |

О компании: ЛУКОЙЛ — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится более 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Обладая полным производственным циклом, Компания полностью контролирует всю производственную цепочку — от добычи нефти и газа до сбыта нефтепродуктов. 88% запасов и 83% добычи углеводородов приходится на Российскую Федерацию, при этом основная деятельность сосредоточена на территории 4-х федеральных округов — Северо-Западного, Приволжского, Уральского и Южного.

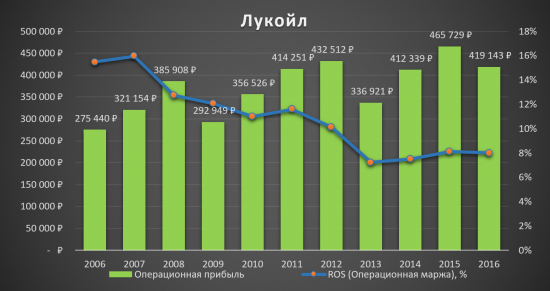

Фундаментальный анализ: Данные были взяты из отчётов МСФО в млн. руб за период 2006-2016 год. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка компании росла на протяжении 10 лет, чистая прибыль же держалась приблизительно в пределах одного уровня, но за то не было ни одного убыточного года. Но меня смущает, что при росте постоянной выручки, чистая прибыль оставалась приблизительно на одном уровне. За 2016 год выручка и чистая прибыль сократилась.

( Читать дальше )

ЛУКОЙЛ - дивиденды за 2016 г. вырастут, как минимум, на 5,4%

- 15 марта 2017, 18:04

- |

Официальная инфляция за 2016 год — это 5,4%. Значит, это минимальная цель, на которую вырастут дивидендыСовет директоров рассмотрит рекомендации по дивидендам за 2016 год в конце апреля.

Прайм

ЛУКОЙЛ - инвестиции в 2017 г. могут составить 550-600 млрд руб

- 15 марта 2017, 15:00

- |

Инвестиции ЛУКОЙЛа в 2017 году могут составить 550-600 млрд рублей в зависимости от курса рубля к доллару. 85% вложений компания направит в сегмент добычи и разведки, 15% — в переработку.

Планируемое увеличение добычи углеводородов может составить 3-4% за счет роста добычи газа.

Рост добычи планируется за счет увеличения доли добычи на месторождении имени Филановского, Пякяхинском и Ярегском месторождениях, производства газа в Узбекистане.

Компания планирует в 2017 году увеличить бурение в Западной Сибири на 10-15% по сравнению с 2016 годом.

Компания планирует принять инвестиционные решения по новым проектам на Северном Каспии и Балтике, новым регионам геологоразведки.

Снижение финрезультата ЛУКОЙЛа по итогам 2016 г. было ожидаемым.

- 15 марта 2017, 11:58

- |

Чистая прибыль НК «ЛУКОЙЛ» по МСФО в 2016 году составила 206,8 млрд руб., что в 1,4 раза ниже аналогичного показателя за 2015 год, следует из отчета компании. В IV квартале прошлого года этот показатель зафиксирован в размере 46,6 млрд руб. по сравнению с убытком в 65 млрд руб. в четвертом квартале 2015 года. Выручка за год составила 5,2 млрд руб. по сравнению с 5,7 млрд руб. годом ранее, в четвертом квартале 1,4 млрд руб., как и в 2015 году. За 12 месяцев 2016 года показатель EBITDA снизился на 10,5%, до 730,7 млрд руб. по сравнению с 2015 годом.

Снижение финрезультата ЛУКОЙЛа по итогам 2016 г. было ожидаемым, учитывая низкие цены на нефть, укрепление рубля к доллару США и рост налоговой нагрузки в части повышения базовой ставки НДПИ. Снижение объемов компенсационной нефти по проекту Западная Курна-2 в Ираке оказало основное влияние на EBITDA компании; без его учета показатель вырос бы на 1,7% г/г. В целом, результаты компании совпали с нашими ожиданиями, за исключением данных по чистой прибыли – мы ждали более высокого результата, недооценив негативный эффект от курсовых разниц. Относительно консенсуса ЛУКОЙЛ отчитался лучше.Промсвязьбанк

ЛУКОЙЛ может выплатить дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат.

- 15 марта 2017, 11:15

- |

EBITDA в долларах увеличилась на 3% год к году. Вчера ЛУКОЙЛ представил отчетность за 4 кв. 2016 г. по МСФО. Выручка выросла на 2% год к году и на 7% квартал к кварталу, достигнув 1 401 млрд руб. (22,2 млрд долл.), на 5% и 2% больше, чем ожидали мы и рынок соответственно. Показатель EBITDA снизился на 2% год к году и вырос на 10% квартал к кварталу, составив 183 млрд руб. (2,91 млрд долл.), что на 8% лучше нашей оценки и на 7% консенсус-прогноза. В долларовом выражении он вырос на 3% год к году и 13% квартал к кварталу. Рентабельность по EBITDA уменьшилась на 0,5 п.п. относительно уровня годичной давности и повысилась на 0,4 п.п. за квартал до 13,1%. Чистая прибыль сократилась на 63% с уровня предыдущего квартала до 47 млрд руб. (0,74 млрд долл.), на 3% меньше нашего прогноза и на 1% выше рыночного. В 4 кв. 2015 г. компания понесла убыток в размере 65 млрд руб. (0,99 млрд долл.).

( Читать дальше )

Отчетность позитивна для акций ЛУКОЙЛа. На конференц-звонке сегодня в 16:00 МСК ожидаем услышать прогнозы компании на 2017 г

- 15 марта 2017, 09:57

- |

ЛУКОЙЛ опубликовал отчетность за 4К16 г. по МСФО. Выручка в 4К16 составила 1 400,9 млрд руб, превысив наш прогноз на 1% и консенсус на 2%. EBITDA компании достигла 183,3 млрд руб, тем самым превысив наш прогноз и консенсус на 8% и 7% соответственно. Чистая прибыль оказалась несколько слабее наших ожиданий, составив 46.6 млрд руб. (ниже нашего прогноза на 4%), но при этом оказалась весьма близка к консенсус-прогнозу (+1%). Свободный денежный поток (FCF) в 4К16 составил 54,6 млрд руб на фоне снижения операционного денежного потока на 9% кв/кв, в то время как капитальные затраты ЛУКОЙЛа выросли на 29% в сравнении с предыдущим кварталом, несмотря на запуск ключевых проектов прошлой осенью — месторождения Пякяхинское и им. Филановского. ЛУКОЙЛ объясняет рост капзатрат активной разработкой газовых проектов в Узбекистане. В результате FCF снизился наполовину в сравнении с 3К16, в том числе и по причине аномально высокого высвобождения оборотного капитала на сумму 46,4 млрд руб в 3К16. В то же время FCF за 2016 г. оказался высоким на уровне 255.1 млрд руб (+2,7% к предыдущему году), что предполагает довольно привлекательную доходность FCF на уровне 10%.

( Читать дальше )

ЛУКОЙЛ - чистая прибыль -40% г/г, выручка +22% г/г за 2016 г. по РСБУ

- 14 марта 2017, 17:55

- |

Чистая прибыль ЛУКОЙЛа по РСБУ за 2016 год составила 182,56 млрд рублей, сократившись в 1,6 раз г/г.

Выручка +22,1% и составила 316,54 млрд рублей.

( Читать дальше )

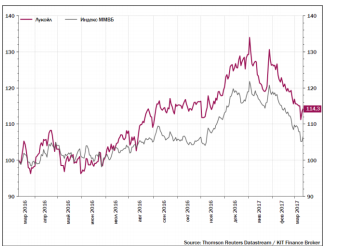

Лукойл - позитивный взгляд на акции компании, бумаги являются фаворитом в секторе.

- 14 марта 2017, 17:11

- |

Лукойл опубликовал финансовую отчетность за 12 месяцев 2016 г.

Выручка крупнейшей в России частной нефтяной компании снизилась на 9,1% до 5,2 трлн. руб. EBITDA составила 730,7 млрд. руб., результат хуже прошлогоднего на 10,5%. Чистая прибыль снизилась на 29,0% до 206,8 млрд. руб.

Отметим, что результат по чистой прибыли включает в себя убыток по курсовым разницам, достигающий почти 112,0 млрд. руб., тогда как годом ранее Лукойл зафиксировал неденежную положительную переоценку курсовых разниц в 111,0 млрд. руб.

В свою очередь EBITDA Лукойла искажается из-за величины поставок компенсационной нефти по проекту Западная Курна-2 в 2015 г. Показатель, очищенный от результата по Западной Курне-2, увеличился по сравнению с прошлогодним на 1,7%.

Таким образом, индикаторы операционной эффективности деятельности Лукойла за прошедший год улучшились. В компании это объясняют максимизацией объемов добычи на наиболее рентабельных месторождениях и увеличением объемов переработки нефти.

( Читать дальше )

ЛукОЙЛ

- 14 марта 2017, 16:37

- |

— Падение прибыли на 30%

— Сокращение собственного капитала компании на 4млрд. руб

Бизнес компании выглядит не очень привлекательно с точки зрения мультипликаторов.

Для покупки компанию не рассматриваем.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал