МТС

Задачка: белых в два раза больше, чем чёрных

- 03 июня 2021, 11:00

- |

Про акцию А известно, что в её графике цены белых баров примерно в два раза больше, чем чёрных.

Дает ли это знание возможность зарабатывать на торговле этой акцией?

- комментировать

- Комментарии ( 3 )

МТС и Морсвязьспутник построят подводную опто-волоконную линию связи Мурманск - Владивосток

- 03 июня 2021, 10:26

- |

На базе ресурсов новой ВОЛС также планируется строительство наземных сетей связи для нужд морских портов и добывающих предприятий регионов Крайнего Севера и Дальнего Востока.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={FDD8DB31-F9A5-4E0E-84B2-C0B2A8C4E5EF}

Евтушенков: МТС будет трансформирована в IT компанию

- 03 июня 2021, 08:02

- |

Перед компанией ставится задача по созданию экосистемы МТС, где помимо телекоммуникационного бизнеса будет и целый ряд других направлений — искусственный интеллект, облачные технологии, финтех, медиа, развлечения и многое другое

www.rbc.ru/technology_and_media/03/06/2021/60b65e0f9a79475046b5036c

МТС запустила платформу интернета вещей IoT HUB

- 02 июня 2021, 18:52

- |

В компании отметили:

Рост числа специализированных платформенных решений для различных отраслей — основной тренд рынка IoT в России: среднегодовой темп роста в ближайшие три года составит 20%.источник

МТС открыла первую сеть 5G для пользователей в Санкт-Петербурге

- 31 мая 2021, 16:44

- |

Дополнительно с 4 июня сеть 5G МТС заработает на территории Московского вокзала, парка им. 300-летия Санкт-Петербурга и ТРЦ «Питерленд». Количество зон 5G и покрытие со временем будет увеличиваться. В пилотной сети МТС пятого поколения могут работать смартфоны, поддерживающие band n79 в полосе 4,4-5,0 ГГц.

www.cnews.ru/news/line/2021-05-31_mts_otkryla_pervuyu_set_5g

Также Мегафон сообщил запуске тестовой зоны 5G в СПБ площадью 10 квадратных км.

В МТС запустили первую пользовательскую 5G сеть в Санкт-Петербурге

- 31 мая 2021, 16:37

- |

Сегодня представляем первую в Петербурге пилотную сеть, доступную массовым пользователям. Владельцы 5G-совместимых смартфонов смогут самостоятельно подключиться к пилотной сети связи пятого поколения и лично протестировать преимущества нового стандарта в реальных условиях… Параллельно с пользовательскими тестами мы ставим перед собой задачу по совершенствованию тестовой инфраструктуры 5G, настройке её совместимости с абонентским оборудованием для предоставления максимально высокого качества услуг

Сейчас абоненты МТС смогут подключаться к безлимитному и бесплатному 5G-интернету со скоростями до 1,5 Гбит/cек и минимальными задержками в популярных местах Северной столицы и Кронштадта.

источник

Экосистема МТС. Потоки Газпрома. Возвращение в Детский мир

- 30 мая 2021, 16:18

- |

Сегодня поговорим об экосистемах в России на примере МТС, о перспективах Газпрома и Детского мира. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 27.05.21:

( Читать дальше )

МТС - слишком стабильная, чтобы расти

- 26 мая 2021, 20:52

- |

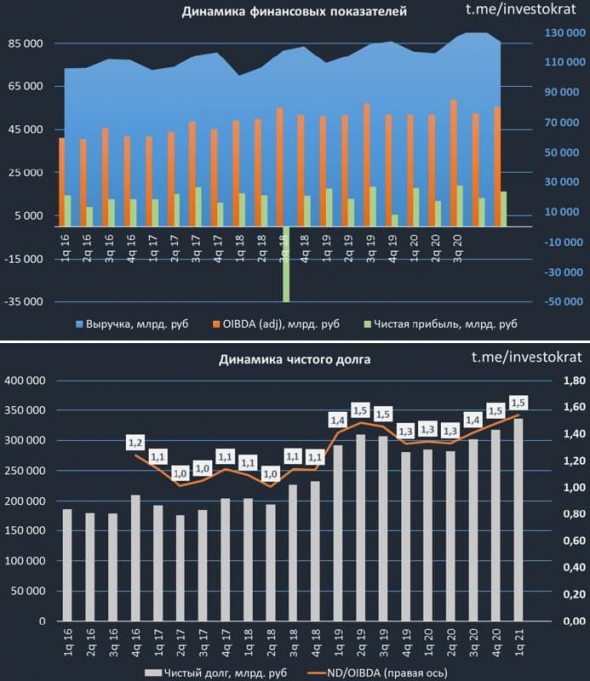

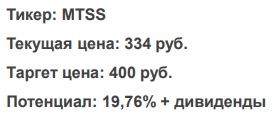

Выручка выросла на 5,5% г/г до 123,9 млрд. руб.

OIBDA выросла на 6,7% г/г до 55,4 млрд. руб.

Чистая прибыль снизилась на (8,8% г/г) до 16,2 млрд. руб.

Выручка подросла за счет роста доходов от мобильной связи и роста объемов реализации мобильных телефонов и аксессуаров. Интересно, что OIBDA от розничной деятельности снизилась, несмотря на рост выручки этого направления. Маржинальность оффлайн точек продаж продолжает падать.

МТС Банк продолжает поддерживать финансовые результаты группы. Его вклад в рост прибыли составил 1 млрд. руб, но из-за курсовых разниц (-5 млрд. руб), чистая прибыль показала отрицательную динамику г/г.

В 1 квартале компания инвестировала 29,3 млрд. руб., средства пошли на развитие сети 4G в регионах. Суммарно по году менеджмент ожидает капексов на уровне 100-110 млрд. руб. За последние годы у компании остается в среднем 55-57 млрд. руб. свободного денежного потока. При этом, на дивиденды и обратный выкуп расходуется около 72 млрд. руб. (без учета спец. дивов от продажи украинской дочки), очевидно, свободный денежный поток расходов не покрывает.

( Читать дальше )

МТС - стабильный бизнес, высокий фиксированный дивиденд - КИТ Финанс Брокер

- 26 мая 2021, 14:16

- |

Финансовые показатели: МТС опубликовала финансовые результаты за I кв. 2021 г. по МСФО. Выручка МТС выросла на 5,5% по сравнению с аналогичным периодом прошлого года – до 123,9 млрд руб. на фоне роста телекоммуникационного и банковского бизнеса, а также на фоне цифровых услуг компании.

При этом, чистая прибыль снизилась на 8,8% – до 16,2 млрд руб. из-за высокой базы I кв. 2020 г. на фоне изменения валютных курсов.

В целом результаты вышли лучше ожиданий участников рынка, на фоне этого цены пробили локальный нисходящий тренд. Сохраняем рекомендацию покупать акции МТС с целевым ориентиром 400 руб.КИТ Финанс Брокер

Новости компаний — обзоры прессы перед открытием рынка

- 26 мая 2021, 08:21

- |

Инвесторы загрузили ivi. Сервис привлек $250 млн от новых и старых акционеров

«ВТБ Капитал», Millhouse Романа Абрамовича и Invest AG Александра Абрамова и Александра Фролова вложили средства в онлайн-кинотеатр ivi. В результате инвестраунда, в котором участвовали и некоторые существующие акционеры, видеосервис привлек $250 млн, а ВТБ стал одним из крупнейших владельцев. Это самая масштабная сделка private equity в секторе технологий за последние годы. Сегмент онлайн-видео растет, но в нем высока конкуренция, предупреждают эксперты. По их мнению, вложение окупится, только если ivi проведет IPO.

https://www.kommersant.ru/doc/4827436

Паи разложились по корзинам. Частные инвесторы предпочитают разные БПИФы с валютными активами

Высокие темпы открытия новых брокерских счетов отразились и на рынке биржевых паевых фондов управляющих компаний. Все больше частных инвесторов покупают более одного фонда, используя их для диверсификации вложений. При этом наиболее высокими темпами растут вложения в паи фондов, ориентированных на зарубежные активы, которые позволяют снизить страновые и валютные риски.

https://www.kommersant.ru/doc/4827435

Прикроют дверь: Центробанк ограничит выдачу ипотеки с низким взносом

В России продолжает действовать программа льготной ипотеки, обсуждают и возможность ее продления. Однако на рынке уже есть признаки перегрева: заемщики излишне закредитованы и рискуют не справиться с долговой нагрузкой. Поэтому ЦБ решил ужесточить выдачу банками ипотечных займов c низким первоначальным взносом — ниже 20%. Как новые правила регулирования отразятся на клиентах банков, сложнее ли будет получить ипотечный кредит, ждать ли роста ставок и поможет ли это охладить рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал