аналитика

Китай спасает авиаиндустрию; Запрет въезда китайцев в Россию; Полиметалл и Nvidia.

- 19 февраля 2020, 18:13

- |

- комментировать

- Комментарии ( 0 )

ищу единомышленников по теме трейдинга в Краснодаре

- 19 февраля 2020, 15:44

- |

Нефть, матрица с уровнями для интрадея на сегодня 19.02

- 19 февраля 2020, 14:52

- |

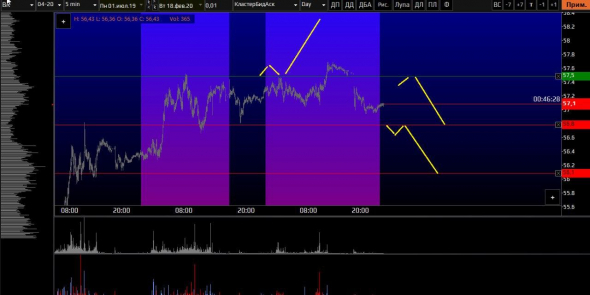

Фьючерсный контракт на нефть Brent BR-3.20 или BRH0

Для таймфрейма М5 планирую искать покупки:

Покупки после пробоя и на тесте 58,55 — цель 59,00

Также покупки от 57.83 — цель 58,55

Нефть, матрица с уровнями для интрадея на сегодня 18.02

- 18 февраля 2020, 13:58

- |

Фьючерсный контракт на нефть Brent BR-3.20 или BRH0

Для таймфрейма М5 планирую:

Покупки после пробоя и на тесте 57,50 — цель 58,40

Также продажи на тесте 56.80 — цель 56.10 и от 57,50 до 56,80

Нефть, матрица с уровнями для интрадея на сегодня 17.02

- 17 февраля 2020, 14:43

- |

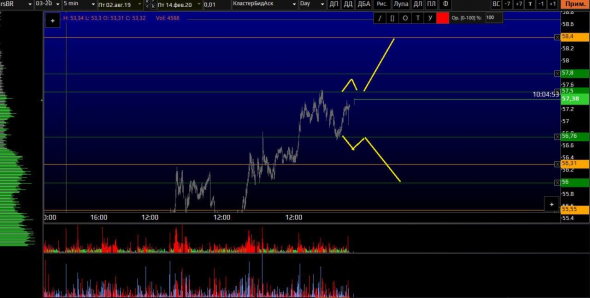

Фьючерсный контракт на нефть Brent BR-3.20 или BRH0

Для таймфрейма М5 планирую:

Покупки после пробоя и на тесте 57,50 — цель 58,40

Также продажи на тесте 56.76 — цель 56

Матрица на сегодня.

Золото завершило четырехлетний цикл роста. Что дальше?

- 17 февраля 2020, 10:36

- |

Рынок золота продолжает находится на 7-летних максимумах, подпитываемый негативным фоном вокруг коронавируса и плохими мировыми макроэкономическими показателями.

Также подливает масла в огонь растущая инфляция, в январе в США потребительская инфляция составила 2,5% в годовом выражении, а базовая инфляция – 2,3%. Все финансовые аналитики знают, от инфляции можно избавиться через покупку золота.

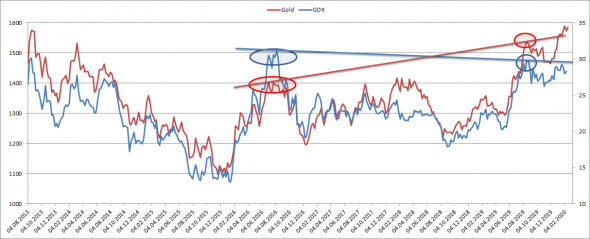

Тем временем на рынке золота устойчиво проявляются четкие сигналы о завершении цикла роста начавшегося в 2016 году. График ниже иллюстрирует данный цикл

Мы наблюдаем четкую техническую картину, указывающую на завершении 4-летнего роста. Цена уперлась в верхнюю границу восходящего фрактального канала и важный уровень Фибоначчи 0,62 от 4-летнего цикла снижения 2012-2016 годов.

Первым делом обратимся к ситуации на рынке акций золотодобывающих компаний, для этого сравним динамику котировок золота и котировки взаимного фонда GDX инвестирующего в акции золотодобывающих компаний.

( Читать дальше )

Когда начнется крах на фондовом рынке США?

- 17 февраля 2020, 10:20

- |

На прошлой неделе вышли ключевые новости нужные нам для прогнозирования дальнейшего развития событий на американском фондовом рынке и украинском рынке ОВГЗ и инвестиционных фондов. Речь идет об инфляции.

Согласно последним данным, в США за январь 2020 годовая инфляция составила 2,5%, что на 0,5% выше целевого уровня. Базовая инфляция осталась неизменной на уровне 2,3%, что тоже на 0,3% выше цели. Какой вывод? Инфляция в США уже 4 месяца подряд растет с большой скоростью, и в ближайшее время ФРС будет принимать меры более жесткой монетарной политики. Первым сигналом стало сообщение от ФРБ Нью-Йорка о сокращении объема overnight repo, следующим мы услышим заявление уже самого г-н Пауэлла 18 марта 2020 г., о сокращении программы обратного выкупа краткосрочных гособлигаций. В итоге, эмоциональное падение цен на фондовом рынке США, рост доходностей долгосрочных гособлигаций и уход в другие активы (сырье и краткосрочные облигации). Конечно же после этого мы увидим грозные твиты Трампа или же все это будет сопровождать новостным фоном – «Коронавирус нас убьет».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал