выборы президента США 2024

⚡Маск разыграет по 1 млн долл в день кто поддерживает Трампа

- 20 октября 2024, 16:33

- |

Маск пообещал разыгрывать по $1 млн в день среди поддержавших его петитицию

Илон Маск объявил, что намерен разыгрывать по $1 млн в день до президентских выборов в США среди тех, кто подпишет петицию комитета America PAC, созданного в поддержку предвыборной кампании Дональда Трампа. В петиции отстаивается право на свободу слова и право на ношение оружия.

Первый чек Маск вручил одному из участников республиканского митинга в Гаррисберге (штат Пенсильвания), где и рассказал о денежном призе. «Одна из проблем, с которой мы сталкиваемся, состоит в том, как заставить людей узнать об этой петиции?, — объяснил бизнесмен. — Полагаю, эта новость действительно разлетится».

Предложение доступно зарегистрированным избирателям Пенсильвании, которая относится к так называемым колеблющимся штатам. Голосование здесь может иметь большое значение в гонке за Белый дом.

Сама петиция вместе с розыгрышем была запущена в начале октября. Сумма денежного приза для избирателей среди «колеблющихся» штатов (Мичиган, Висконсин и т.д.) составляет $47, но для победителя из Пенсильвании ее на этой неделе подняли до $100 (а теперь и до $1 млн).

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Трамп побеждает на опросах перед выборами президента США

- 20 октября 2024, 14:56

- |

Кто такая камала, это просто чиновник который продвинулся по карьере в связи с расовыми квотами...

За нее никто никогда не голосовал, это просто чечик из табакерки. Еще надо понимать, что есть административный ресурс, который влияет на результаты опроса. На это надо делать скидку.

Осталось только Илону на ракете слово Трамп нарисовать и демократам конец!

Предвыборная гонка в Соединенных Штатах близится к завершению, и 5 ноября избиратели отправятся на выборы, чтобы проголосовать за нового президента.

Сосредоточиться на проблемах не на других континентах, а внутри страны — такого хотят избиратели в США от своих кандидатов, показывают опросы. А что еще показывают? Интересный расклад.

Newsweek, например, пишет: Харрис опережает Трампа в трех колеблющихся штатах. А вот портал RealClearPolitics настаивает: нет, это кандидат от республиканцев побеждает, причем во всех колеблющихся штатах.

В общем, разрыв настолько маленький, что его можно назвать погрешностью. А ведь до выборов меньше трех недель. И тут уже и Харрис, и Трамп палят друг по другу из всех орудий.

( Читать дальше )

⚡Трамп опережает Харис на 24%

- 20 октября 2024, 13:35

- |

Харис неудачно выступила на Фокс Ньюс, да и вчера Байден снова макнул Харис опубликовав стенограмму с Обамой.

«Байден посетовал бывшему президенту Бараку Обаме, что „она“ (Камала Харрис) „не такая сильная, как я“ — и Обама согласился, что это правда… добавив: „у нас есть время“, — следует из расшифровки диалога.

Источник, близкий к Обаме, не стал отрицать NYP корректность перевода, в то время как двое экс-чиновников Белого дома, работающих над поддержкой кандидатуры Харрис, остались ошеломлены из-за стенограммы...

Тем временем

( Читать дальше )

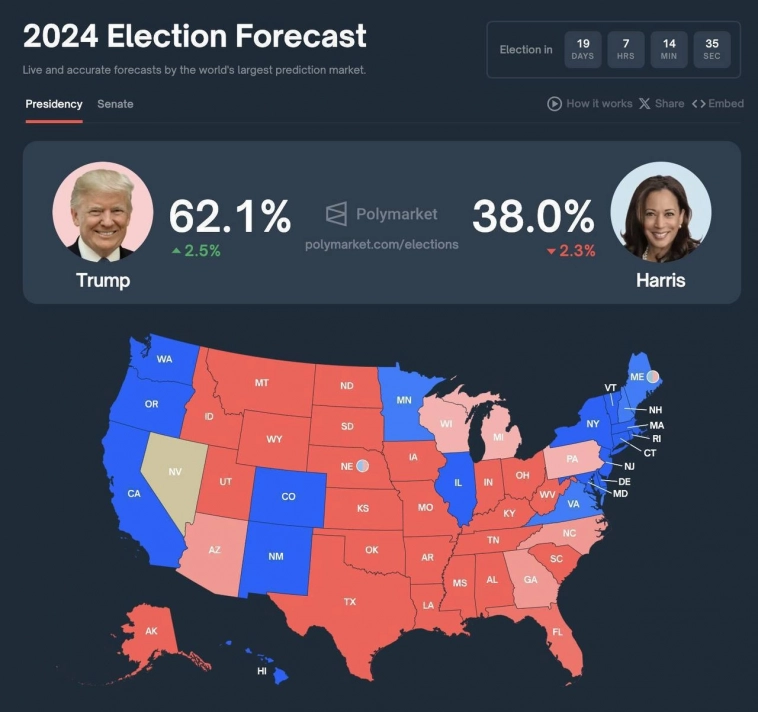

⚡На победу Трампа ставят 57,9%.

- 16 октября 2024, 12:28

- |

Голосование на Polymarket: на победу Трампа ставит 57,9%.

Ну че, хорошие новости, переговоры в ноябре, рынок на 5000

Победа Трампа уже предрешена? Наш рынок снова взлетит?

- 16 октября 2024, 07:35

- |

Нашу стратегию и точки входа смотри в ТГ канале!

Текущий пост: наша ставка и всего на всего лишь предположения. Исходя из всех возможных ближайших позитивных драйверов роста для нашего рынка — Победа Трампа на выборах президента в США.

Если вернутся во времена его предыдущего правления, именно Российский рынок был чуть ли не главным бенефициаром роста на фоне новостей о лидерстве Трампа.

Так уж повелось, что победа Трампа выглядит более позитивно для нашей экономики. Трамп это бизнесмен, а санкции только ухудшают положение бизнеса. Да и сами республиканцы против всего того что наделал текущий президент.

И хоть наш рынок, вероятно, отреагирует хорошим позитивом, быстрое снятие санкций мы вряд ли увидим. Нужно понимать что пока это всего лишь обычные обещания. Как и аргумент окончания СВО за сутки.

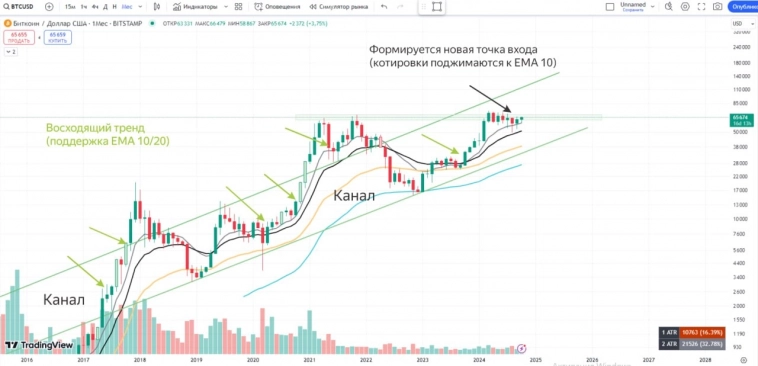

Почему победа Трампа выглядит более реально? Здесь мы обратимся к нашей стратегии. Помимо позитивной реакции нашего рынка, на Трампа позитивно реагирует биткоин. Уж больно сильно он его любит.

( Читать дальше )

Программа Трампа. Экономическая.

- 16 октября 2024, 00:54

- |

Другие компоненты его экономической программы — продление налоговых послаблений, введенных в 2017 году, снижение налоговой ставки для корпораций, производящих свои товары в США, с 21% до 15%, отмена налогов на чаевые и соцпособия, а также отказ от двойного налогообложения для граждан США, проживающих за границей.

t.me/rbc_news/105149

Добавьте пожалуйста посту до 15 плюсов, если он достоин первой страницы.

На этот блог лучше подписаться.

Инфляция показала более высокие результаты, чем ожидалось, после значительного снижения ставки ФРС

- 11 октября 2024, 13:06

- |

Общий индекс потребительских цен также оказался выше ожиданий (+0,2% м/м против +0,1% м/м по сравнению с прогнозом), при этом в годовом исчислении индекс потребительских цен вырос на 2,4% (выше ожидаемых 2,3%, но это самый низкий показатель с февраля 2021 года)...

Общий индекс потребительских цен также оказался выше ожиданий (+0,2% м/м против +0,1% м/м по сравнению с прогнозом), при этом в годовом исчислении индекс потребительских цен вырос на 2,4% (выше ожидаемых 2,3%, но это самый низкий показатель с февраля 2021 года)...( Читать дальше )

Interactive Brokers запустил прогнозный фьючерс на американские выборы

- 08 октября 2024, 21:08

- |

🗣🆚🗣 Теперь у каждого диванного эксперта и гуру политики появилась возможность подтвердить свои прогнозы своими деньгами. Если вы действительно уверены в победе Трампа или Харрис вы можете на этом хорошо заработать с помощью данного инструмента, а в политических спорах вы сможете подтвердить свою точку зрения не только словами, но и поставленными деньгами.

Вот как это работает: если инвестор считает, что произойдет событие, например, победа Камалы Харрис на президентских выборах в США в 2024 году, он может купить контракт «Да» или, если он думает, что событие не произойдет, он может купить контракт «Нет». Стоимость этих контрактов будет колебаться в зависимости от рыночных настроений и меняющихся вероятностей. После разрешения контракта контракт устанавливается по предопределенной стоимости в 1 доллар за правильный ответ и 0 долларов за неправильный. Держателям контрактов также будет выплачен поощрительный купон на основе ежедневной цены закрытия каждого контракта, которая в настоящее время составляет 4,33% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал