доллар

Экономический дайджест 27.06.2021

- 27 июня 2021, 19:06

- |

Пара доллар/рубль на прошедшей неделе упала и закрылась на уровне 72.2025. Среднесрочно пара, возможно, находится в волне 3 конечного диагонального треугольника с 86, который является С в плоской. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль выросла на 8 400 с 1 700 до 10 100. Индекс РТС вырос и закрылся на уровне 1672.06, есть все основания полагать, что он уже закончил волну Е треугольника с 2008 года (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) вырос и закрылся на уровне 606.16. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Количество действующих вышек в США упало с 373 до 372. Чистый объём длинных спекулятивных позиций на прошедшей неделе вырос на 15 700, с 510 500 до 526 200. На мой взгляд, идёт четвёртая или вторая в третьей с апрельких низов (возможно уже закончена). Неделя закрылась WTI — 74.05, Brent — 76.01.

( Читать дальше )

Нападки на металлургов и конференция смартлаба в итогах недели

- 25 июня 2021, 23:57

- |

Менее процента отделяет Индекс Мосбиржи от исторического максимума. За неделю рост составил скромные 0,76%. Внешний фон остается спокойным. Не тревожат инвесторов и санкционные настроения со стороны США. Зарубежные площадки также на рекордных значениях, что добавляют позитива.

Нефть преодолевает отметку в $75 за баррель и устремляется к уровням 2018 года. В отношениях стран ОПЕК+ пока без потрясений. А сделка с Ираном откладывается, предотвращая попадание на рынок иранской нефти.

Доллар остается в зоне поддержки на 72-73 рубля. Считаю, что до осенних выборов валюта останется под давлением, разрушая планы валютных быков. И моих планов тоже. Продолжаю наращивать валютную кубышку на счетах.

Потрясением недели стали планы правительства установить дополнительные экспортные пошлины для металлургов на лом и отходы черных металлов. На этих новостях металлурги ускорили падение. Северсталь теряет 3,2%, НЛМК падает на 10,7%, но тут надо учесть дивидендный гэп. ММК теряет 6,3%. Подключились к падению Норникель, закончивший байбэк -1% и Русал -3,9%. По этим компаниям добавляется еще и падение цен на основную продукцию.

( Читать дальше )

Рубль растёт из-за входа в 1-ую фазу

- 25 июня 2021, 17:32

- |

Рубль уверенно вошёл в 1-ую фазу роста. Предшествующие этому события, построили прочную основу для оптимизма.

- 03.06.21 министр финансов Антон Силуанов заявил об полном отказе России от мерзкого доллара в структуре Фонда национального благосостояния.

7.06.21 Росстат сообщил, о росте цен на 6% в годовом выражении, что стало одной из основных причин повышения ключевой ставки на 0,5%.

Май-июнь 2021 года непрекращающийся рост цены нефти, подобно Геркулесу, поднимает драгоценный рубль к верху, поддерживая его за ягодички.

( Читать дальше )

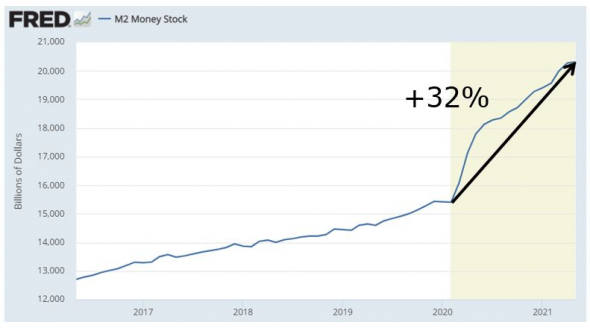

Рост денежной массы и рост активов

- 25 июня 2021, 16:36

- |

Глобальные активы отработали рост денежной массы по разному:

Золото +10%

( Читать дальше )

Курс доллара в паре Доллар Рубль (Usd/Rub) четко между зонами!!!

- 25 июня 2021, 13:54

- |

Как и ожидали, двигаемся к нижней зоне поддержки!

В обзоре на Ютуб рассказал свою позицию по рынку: https://youtu.be/gcOToY7EOlQ

Берегите себя и свой капитал!

Сможет ли ФРС удержать инфляцию?

- 25 июня 2021, 12:38

- |

Во время заседания 16 июня Федрезерв США объявил о том, что планирует начать повышение ставок чуть раньше намеченных сроков, предварительно, в 2023 году. Рынки отреагировали снижением, сильнее всего досталось золоту и индексу S&P500, доллар, по отношению к евро и британскому фунту, а также другим валютам укрепился.

Большинство участников рынка расценило такое поведение как начало цикла снижения, что рисковые активы в ближайшие дни продолжат падать. Однако индексы S&P500 и NASDAQ спустя неделю обновили исторические максимумы, да и в целом ситуация на рынке сильно не поменялась, не произошло ожидаемых переломов тренда и прочих событий, намекающих на нечто негативное. Почему?

Ответ достаточно просто. Несмотря на заявления ФРС, на денежном рынке ничего фактически не изменилось. Повышение ставки, сворачивание QE и стимулирования не то, за чем следовало бы пристально следить. Как и после кризиса 2008 года, сворачивания QE и повышения ставки придется ждать лет 5, не меньше. Слезть с иглы мягкой ДКП не так уж и просто. Тем более сейчас, когда экономика только-только восстанавливается после пандемии, отправить в крутое пике рынки Федрезерв не решится. Инфляция, судя по всему, продолжит какое-то время увеличиваться, а все потому, что на денежном рынке просто колоссальный переизбыток ликвидности. За день до заседания объем обратных сделок РЕПО достиг рекордного показателя в $584 млрд. Тушить пожар на денежном рынке ФРС решил повышением ставки IOER (ставка по избыточным резервам) с 0,1 до 0,15 б.п. Однако ситуация не изменилась. И без того рекордные объемы операций на открытом рынке выросли еще на 50% и достигли отметки в $813 млрд.

( Читать дальше )

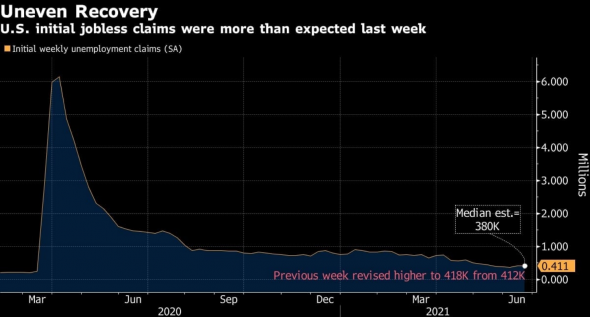

Волшебные данные по пособиям в США. Ждём рост экономики

- 24 июня 2021, 22:34

- |

Сегодня вышли данные по количеству заявок на пособия по безработице в США и данные скажем так – ХРЕНОВЫЕ. Но сейчас Евген станет феей и постарается взмахом волшебной палочки распедалить (доказать), что данные больше близки к прогнозным чем к фактическим показателям.

👉🏻Заявок 411 тысяч при прогнозе в 380 тысяч и прошлом показателе 418 тысяч. Что же пошло не так? Почему их так много? Неужели экономика США – СКАМ и замедляется? 🤷🏼♂️

Нет. Дело в том, что весёлый штат Пенсильвания поменял свою систему приёма заявок в самом начале месяца, что привело 10 июня к снижению заявок до самого низкого уровня со времён пандемии. А сейчас из-за того, что система начинает работать – данные искажаются и Пенсильвания показала сегодня огромный прирост заявок, что и привело к результатам безработицы выше прогнозов.

❗️Число повторных заявок за пособием упало до самого низкого уровня со времён пандемии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал