доходность

Вклад vs мамба vs доллар vs сипа

- 24 января 2021, 16:27

- |

Если бы в январе 2013 я собрал портфель из российских акций, то сейчас получил бы бумажную прибыль примерно 130%:

С нервами. С психом. С головной болью. Но с капитализируемыми дивидендами, за счет которых, возможно, доходность портфеля была бы сейчас выше 200%.

Покупка доллара принесла бы примерно 150%:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 37 )

Свободные денежные потоки Алроса во 2 полугодии составят $845 млн, а их доходность достигнет 8% - Sberbank CIB

- 22 января 2021, 15:17

- |

Индекс сопоставимых цен в четвертом квартале вырос на 2%, продемонстрировав позитивную динамику впервые с третьего квартала 2018 года. При этом средняя цена реализации алмазов ювелирного качества упала по сравнению с третьим кварталом на 31% — до $91 за карат, это обусловлено большой долей небольших камней в структуре продаж. Средняя цена реализации по всем видам алмазов (ювелирного качества и промышленного назначения) упала по сравнению с третьим кварталом на 40% — до $67 за карат, т. е. до десятилетнего минимума, опустившись значительно ниже ожидавшегося нами уровня и средней цены реализации, которую мы моделируем для «АЛРОСА» с учетом структуры добычи (чуть менее $90 за карат).

( Читать дальше )

Результаты Goldman Sachs выглядят лучше других системно значимых банков мира - Фридом Финанс

- 20 января 2021, 15:20

- |

Чистая выручка за четвертый квартал увеличилась на 17,9% г/г и составила $11,74 млрд, а по итогам всего года результат увеличился на 23,7% г/г, до $39,8 млрд. Рост выручки обусловило в первую очередь повышение непроцентных доходов на 16,2% г/г. В четвертом квартале они составили $10,3 млрд. Позитивная динамика связана в первую очередь с увеличением доходов от инвестиционного банкинга (Investment Banking) (+49% г/г, до $2,73 млрд), от комиссионных сборов (+24% г/г, до $0,85 млрд), а также от маркетмейкинга (+11% г/г, до $2,75 млрд). В отличие от других крупных банков, Goldman Sachs отчитался о росте чистого процентного дохода (на 32,4% г/г, до $1,41 млрд). Это произошло из-за опережающего снижения процентных расходов (-59,5% г/г), который обогнал снижение процентных доходов (-40,3% г/г).

( Читать дальше )

Роснефть - недооцененный лидер российского нефтегазового сектора - Финам

- 19 января 2021, 20:51

- |

Мы рекомендуем «Покупать» акции «Роснефти» с целевой ценой 590,82 руб. Потенциальная доходность с учетом будущих дивидендов 19% в перспективе 12 мес. Длинные позиции по ROSN стоит формировать на ценовых коррекциях.Семченков Иван

Финам

* Стратегия компании направлена на увеличение поставок нефти и нефтепродуктов в страны Азиатско-Тихоокеанского региона. Крупные НПЗ-проекты в Китае и Индонезии будут реализованы к 2025 г.

* Компания обладает эффективными технологиями горизонтального бурения, которые обеспечивают высокую маржинальность добычи.

* У компании обширная ресурсная база. Крупнейший проект — «Восток Ойл». Кластером активно интересуются иностранные инвесторы. В конце 2020 г. объявлено о продаже 10% доли в проекте.

Роснефть возвращает нераспределенную прибыль акционерам в виде дивидендов и buyback акций.

( Читать дальше )

Почему я не покупаю квартиру, но инвестирую в недвижимость

- 14 января 2021, 06:02

- |

Один из самых спорных вопросов среди инвесторов – стоит ли инвестировать в недвижимость. От «Надо брать ипотеку, потому что дешево!» и «Без квартиры ты никто!» до целого портфеля квартир и коммерческой недвижимости – все варианты и расчеты встречаются.

Данный вопрос имеет несколько моментов, которые стоит разделять и в итоге сводятся к ответу на вопрос, почему я не покупаю квартиру, но инвестирую в недвижимость. Ответ на данный вопрос имеет несколько уровней, которые стоит разделять, но в итоге они сводятся к одному. Рассказываю, почему я не покупаю квартиру, но инвестирую в недвижимость.

3 измерения

1. Историческое измерение

В отличие от многих видов инвестиций — инвестиция в недвижимость сегодня классический вариант среди прочих. Такой вариант до недавних пор был одним из самых понятных и доступных в развитых странах – оставим особую ситуацию с распределением квартир в Восточной Европе в 20-м веке за скобками. Полагаю, что еще несколько веков назад он был для многих почти единственным вариантом, в который нужно было инвестировать (свое время и энергию) – иначе жить просто было негде.

( Читать дальше )

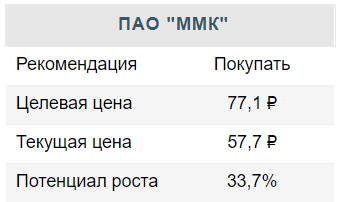

ММК - доходные акции с потенциалом роста - Финам

- 13 января 2021, 18:09

- |

Мы рекомендуем «Покупать» акции ММК с целевой ценой 77,1 руб. Потенциал роста в перспективе 12 мес. составляет 33,7%.Калачев Алексей

«Финам»

Металлургическая отрасль вступила в фазу циклического роста, поддержанного в РФ реализацией инфраструктурных проектов.

Ориентированный преимущественно на внутренний рынок, ММК будет одним из бенефициаров этого подъема. Мы ожидаем роста производственных и финансовых показателей ММК уже с 2021 года.

ММК поддерживает высокую загрузку производственных мощностей, осуществляет их модернизацию, имеет в портфеле большую долю продукции с высокой добавленной стоимостью.

ММК входит в число компаний с самой высокой доходностью акций за последние несколько лет. Дивидендная политика ММК предполагает распределение на дивиденды до 100% FCF.

( Читать дальше )

Методы учета доходности портфеля

- 12 января 2021, 17:56

- |

Достаточно частый вопрос о том, как вести учет доходности своих портфелей в экселе. За 4 года я выделил для себя 2 наиболее удобных способа. Автоматизированный учет на сторонних ресурсах (вроде Интелинвест) сегодня разбирать не будем.

Способ 1. Ежемесячный учет доходности.

Это самый первый метод, к которому я пришел. Здесь все просто, каждый месяц вы учитываете то, сколько денег было в портфеле на начало месяца, сколько вы довнесли или сняли за этот период и сколько осталось на конец месяца.

Пример:

1 ноября в портфеле было активов общей стоимостью 95 000 рублей.

За месяц ничего не снимали и не пополняли.

30 ноября в портфеле активы стоили 100 000 рублей.

Доходность за ноябрь = (100 000 — 95 000) / 95 0000 * 100% = 5,3%

1 декабря сумма активов в портфеле была 100 000 рублей.

10 декабря вы довнесли 50 000 рублей.

31 декабря в портфеле было 153 000 рублей.

Доходность за декабрь = (153 000 — 100 000 — 50 000) / 100 000 * 100% = 3%, таким образом, все довнесения и снятия влияют только на доходность одного месяца.

( Читать дальше )

Как нас обманывают, показывая результаты инвестирования?

- 11 января 2021, 18:23

- |

Наблюдая за тем, как публичные блоггеры из мира инвестиций рассказывают о своих результатах, часто параллельно продавая свой инфобизнес, не могу не обратить внимание на то, как нас вводят в заблуждение.

Вообще, я считаю, что гонка за доходностью, обгоном индекса — это тупиковый путь для того, кто просто накапливает капитал, как я. А уж цифры, взятые за год — совсем ни о чем не говорят. Но все же, раз уж единственное «мерило» авторитетности в текущем инфополе это доходность, то стоит хотя бы считать ее честно.

Кратко пробегусь по самым частым вариантам.

1. Считаем доходность «на глазок»

Объясняется тем что «считать сложно», «итак примерно понятно», «вот график от брокера». В итоге — цифра доходности, которая представляет собой не результат инвестирования, а смесь фантазий с желаниями автора. При проверке одним из достоверных способов (например, формулой XIRR в экселе, или через сервисы, которые делают то же самое) цифра может кардинально отличаться.

( Читать дальше )

Мои итоги 2020 года. Инвестиции в фондовый рынок - акции ММВБ.

- 08 января 2021, 14:33

- |

Друзья, всем привет!

Вот и подходят к завершению новогодние и рождественские выходные и пора настраиваться и полноценно включаться в работу.

Перед стартом хотелось бы подвести итоги 2020 года и рассказать мою историю, как я провёл 2020 год.

Начинаем...

Особо значимым для меня событием в начале 2020 года был полный переход на фондовый рынок после 7-летних спекуляций на срочной секции фортс Московской биржи. Принятие данного решения было для меня не легким, так как, начиная с 2004 года, я занимался в основном только трейдингом на форексе, затем с 2013 года на срочном рынке Фортс Московской биржи. Были как победы, так и поражения. Путь оказался длинным и не простым для меня. Все это время я считал инвестиции скучным и малоэффективным занятием. Сейчас понимаю, что я глубоко заблуждался.

( Читать дальше )

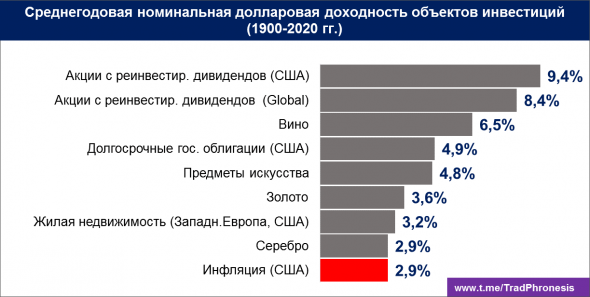

Доходность активов 1900-2020 гг.

- 05 января 2021, 10:16

- |

Телеграм канал: t.me/TradPhronesis

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал