коррекция

2 трейдера: Коррекции на 20 % быть? / Гонка за космический туризм / Сезон отчетов

- 20 июля 2021, 17:56

- |

- комментировать

- Комментарии ( 0 )

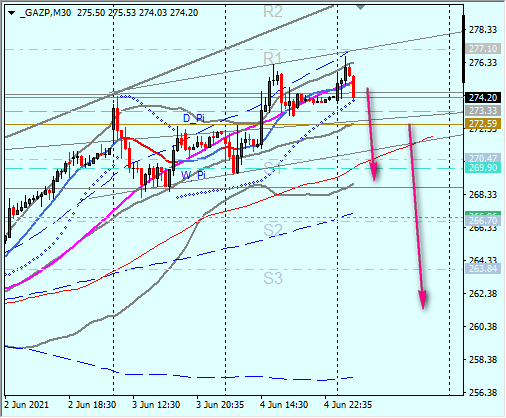

Газпром, лонг

- 20 июля 2021, 17:37

- |

Вероятен рост с низов 270, 268, отсюда и малый лот

Стоп: 267

В зоне целей 285+ планы набирать шорты на отбой внутринедельный и повторный — шорт на внутримесяц

---

Все посты автора не являются торговой рекомендацией к исполнению и представляют только личное мнение автора. Текущая ситуация на рынке часто быстро меняется и контролировать свои позиции можете только лично вы

«Покупай, когда на улицах течет кровь, даже если она твоя»

- 20 июля 2021, 09:45

- |

Эту фразу из 18-го века приписывают Барону Ротшильду. Далее она встречается чуть ли не в каждой статье аналитиков c Wall Street во время кризисов. Однако, точно сказать кровь ли это можно только по прошествию времени.

К чему это я? К тому, что каждое падение рынка на 2-3% выкупить невозможно. И кидаться распаковывать кубышку совершенно не нужно.

А что нужно? Успокоиться, закрыть терминалы, либо приложения на телефоне. Запастись терпением, поправить целевые уровни, читать только взвешенную аналитику. Полностью отписаться от «паникеров» и «ракетчиков». Ждать от рынка подходящих сигналов.

Несмотря на ускорение падения многие мои целевые уровни устояли, а значит остается только ждать. Но как видите направление движения отдельных компаний проходит исключительно в рамках моих ожиданий.

О целевых уровнях подробнее у меня в Telegram

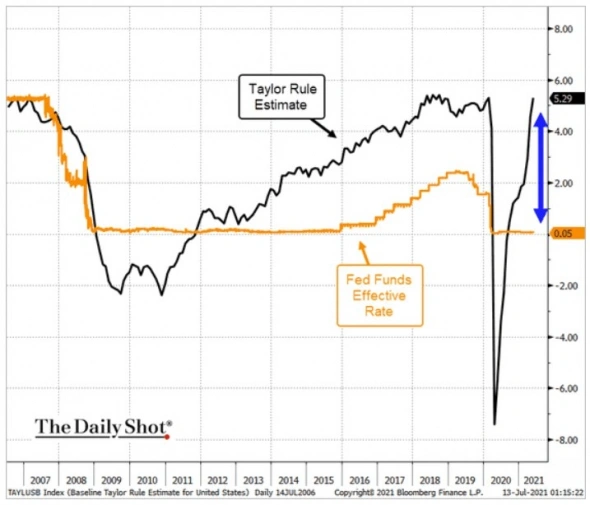

Правило Тейлора больше не работает?

- 14 июля 2021, 06:18

- |

Но, после вчерашнего релиза по инфляции, реальная ставка максимально разошлась с теоретической

Думаю однозначно ставку будут поднимать ранее чем планировали

MONEY MARKET начал уже закладывать ненулевую вероятность поднятия ставки В 4-М КВ 2021 ГОДА

9.2021 – 3%

1.2022 – 6%

3.2022 – 16%

5.2022 – 18%

6.2022 – 35%

7.2022 – 40%

12.2022 – 63%

Больше информации в Телеграмм

Падение рынков: радость то какая

- 08 июля 2021, 17:11

- |

Сегодняшняя коррекция рынков может оказаться началом их падения.

Я бы расценил обвал рынка и его последующий десятилетний боковик, как подарок небес. Почему?

Сейчас на меня накинутся люди в обтягивающих одеждах, кожаными плётками и кляпом во ртах, называющих себя трейдерами, чтобы высказать свои неодобрения и низвергнуть на меня злобу от неудавшейся своей плечевой торговли, но мне хорошо. Я практически счастлив, что рынки упадут.

Я буду сидеть на исходе заката, пить чай и созерцать уход рынка в темноту обрыва и дальнейшего 10-летнего боковика. Посудите сами. Мне торговля не интересна, так как она вызывает дискомфорт, мандраж, вплоть до судорог, а там уже и недержание может случиться.

Посудите сами, что сейчас покупать? Рынки обновляют хаи, инвесторы загребают своими культяпками всё подряд, не смотря на предыдущие потери, когда, собственно, эти культяпки и образовались. Шортисты гибли под гусеницами танкового роста и отправлялись вместо небес продавать билеты в трамваях.

( Читать дальше )

Морковь - обвал?

- 04 июля 2021, 09:13

- |

Намедни обнаружил, что морковка подешевела до 86 рублей за кг. Что скажет уважаемый брат-трейдер, это начало обвала или коррекция? Выкупать ли дип или подождать?

Индейка и день Благодарения. Итоги прошедшей недели.

- 21 июня 2021, 05:42

- |

⚠️Как бы позитивно я не смотрел на наш рынок в глобальном плане, де-факто, по итогам недели он говорит нам следующее:

Америка.

Все индексы закрылись плохо. Откупа не состоялось. Пока выглядит все к снижению. Почему не стоит паниковать? Потому что Штаты уже сто раз так делали. Повторится ли история в этот раз? Статистика говорит, что да!

Но тут вспоминается или должна всегда вспоминаться история с индейкой, в которой индейка 🦃 только и думала о том, как ее любит хозяин. Он всегда о ней заботился, давал свежую солому, каждый день кормил и поил… но, к неожиданности индейки, наступил День Благодарения (далее ДБ)!..

Ситуация на Америке выглядит некрасиво, и все легко может превратиться в «день благодарения»… но для этого должны быть более весомые сигналы с даже более весомых тайм-фреймов, чем дневка.

ℹ️ Доллара.

Напомню, индекс доллара показывает индекс чистой стоимости доллара и отражает спрос на долларовую ликвидность на рынках.

( Читать дальше )

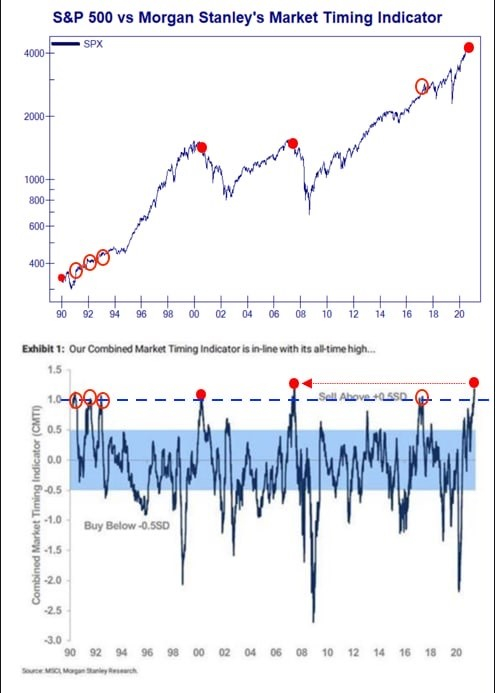

В акциях США полная эйфория. Индикаторы Morgan Stanley

- 07 июня 2021, 18:08

- |

Morgan Stanley: в акциях США полная эйфория. Наши индикаторы подают сигнал но продажу:

Morgan Stanley провёл разговор с инвесторами:

- на рынке для инвесторов стало труднее постоянно зарабатывать деньги в акциях США. Это потому, что на рынке исчез явный консенсус-трейд и теперь происходит постоянная ротация из одного сектора в другой.

- мы ожидаем коррекцию по акциям в 15%. Большинство инвесторов не согласны с этим. Мы ожидаем, что ФРС начнет более ужесточенный подход по сравнению с тем, что имеем сейчас

- большинство инвесторов намного оптимистичнее, чем мы, настроены по прогнозам по отчетностям компаний на следующем квартале

- мы считаем, что большая часть трат по инфраструктурному пакету уже учтена рынками и поэтому начинаем подходить к акциям более консервативно. Большинство инвесторов с нами не согласно

Газпр, корректозик

- 07 июня 2021, 12:24

- |

--------

Все посты автора не являются торговой рекомендацией к исполнению и представляют только личное мнение автора. Текущая ситуация на рынке часто быстро меняется и контролировать свои позиции можете только лично вы

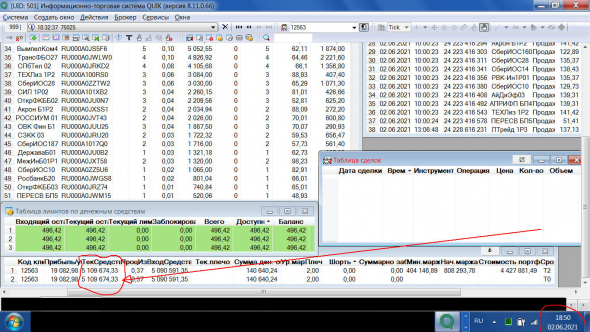

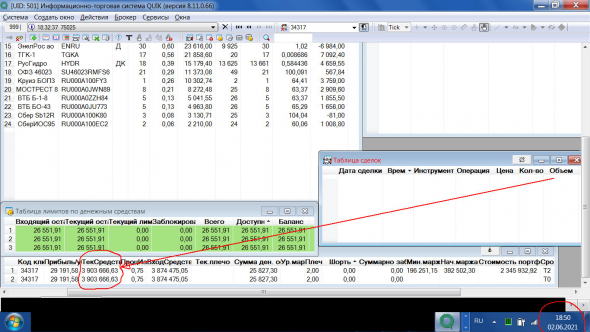

«– Миллион! Понимаете, целый миллион»…

- 03 июня 2021, 15:41

- |

Манул Кот и Клуб Любителей Котов поздравляют вас с наступившим летом и желают вам прибылей и процветания в год быка!

А также имеют удовольствие сообщить, что вчера, 2 июня 2021 года, произошло знаменательное событие. В результате изнуряюще-затяжного роста российского рынка акций портфель котов пересек, наконец, круглую цифру в 9 000 000 руб. Ну вот, и достигнута следующая веха!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал