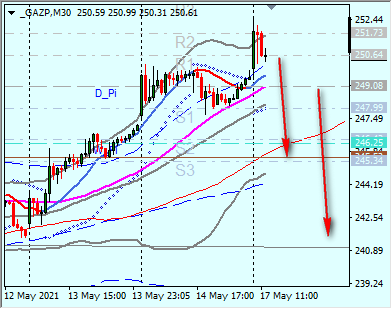

коррекция

Газпр, вероятна коррекция к росту по Мишустину )

- 17 мая 2021, 11:51

- |

Рублей на 10-15

--------

Все посты автора не являются торговой рекомендацией к исполнению и представляют только личное мнение автора. Текущая ситуация на рынке часто быстро меняется и контролировать свои позиции можете только лично вы

- комментировать

- Комментарии ( 7 )

От фондового рынка сложно уйти✔

- 12 мая 2021, 09:03

- |

Вчера индекс РТС снизился на 1,16%. Ожидаю открытие рынка акций без значительных изменений. Я никого не успокаиваю, но давайте взглянем на ситуацию без мешающих трейдингу и инвестициям эмоций. После роста фондового рынка США который продолжается четыре с лишним квартала подряд, он нуждается в охлаждении. В США мы сейчас видим коррекцию акций высокотехнологического сектора, и эта коррекция перекинулась на некоторые отечественные акций сектора высоких технологий. У нас на рынке мало высокотехнологических акций и практически нет «пузырей». Хребет наших фондовых индексов составляют акции сектора энергетического сектора. Тут серьезной коррекцией «не пахнет», потому что цены на нефть находятся в «зоне быков».

Правда, с покупками акций я бы сейчас не торопился потому что впереди летняя сезонная стагнация. Ну и летом на снижениях я бы не покупал акции «широким фронтом». Мне кажетс, что успех массовой вакцинации от коронавируса неизбежен и в связи с этим охлаждение инвесторов к таким акциям как Zoom Video Communications, Inc. и подобным этот долгосрочный процесс. На летних провалах рынка стоит покупать акции нефтегазового сектора (Газпром нефть, Роснефть, Газпром), акции компаний с растущим бизнесом (Сбербанк, МосБиржа), интересны также акции компаний связанных с производством продуктов питания (прямо или косвенно), к примеру ФОСАГРО. По гамбургскому счету коррекция на фондовом рынке США пока не начиналась. К примеру, котировки акции авиакомпании Delta Air Lines, Inc. (DAL) последние три месяца отражаются наверх от поддержки 44, а индекс S&P-500 продолжает находиться на долгосрочном повышательном тренде.

( Читать дальше )

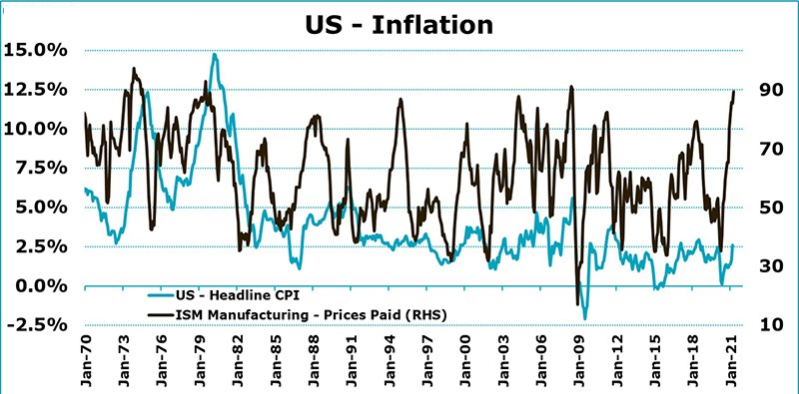

Производство США сигналит о коррекции

- 04 мая 2021, 13:04

- |

🔥Вчера по США пришли очень жаркие данные, которые говорят о проблемах в экономике. Помните ранее я говорил, что самый большой риск для США в данный момент – это нарушение цепочек поставок в связи с чем падает сильно предложение?

☝🏻Так вот Индекс Деловой Активности в производственной сфере от ISM в США упал до 60,7 в апреле 2021 года с 64,7 в марте, что значительно ниже рыночных прогнозов в 65. В докладе говорится о огромной нехватки ресурсов на фоне огромного спроса, что привело к рекордным по длительности срокам выполнения заказов.

🤔Суть в том, что в целом производство в США расширяется, но из-за нехватки материалов (плюсуем сюда рост цен на сырьё, нехватку рабочих мест, рост цен на энергоресурсы) рост производства может замедлится, а следом и расширение экономики США.

Замедление экономики США может привести к разочарованию инвесторов и подслить рынки (переливая деньги в защитные активы), так что будьте внимательны к производственному сектору в крупнейших экономиках, так как производственный сектор может просигналить о коррекции.

P.S. ставь Лайк в поддержку автора и заходи в ТелегУ — ТУТ

Рынки бойтесь.. Демократы идут

- 30 апреля 2021, 19:43

- |

🤔Сейчас прочитал интервью главы республиканцев Сенате Чака Шумера и знаете что?

👉🏻Шумер заявил, что демократы пока дают республиканцам шанс на двухпартийность, но если республиканцы отклонят в пакете инфраструктуры климат, повышение налогов на богатых и корпораций, то тогда демократы будут использовать бюджетный обход и вероятно демократам придётся рассмотреть отмену Флибустьера (это когда в Сенате для принятия законопроекта требуется 60 голосов из 100, а не простого большинства).

☝🏻А это высказывание от Шумера, особенно хотел бы отметить:

🗣Послушайте, я виню не только Обаму. Я могу винить нас — всех. Демократы сделали две ошибки в 2009 и 2010 годах. Позволили Республиканцам оставили нас в состоянии рецессии четыре или пять лет, рост рабочих мест был слишком медленным. А потом мы позволяем им в течение полутора лет договариваться о Законе о доступном медицинском обслуживании. А потом они вышли из переговоров. Мы не собираемся совершать ни одной из этих ошибок.

( Читать дальше )

Трейдерская чуйка тревожит мой инвесторский пофигизм

- 28 апреля 2021, 12:44

- |

Рынки двигаются на ожиданиях, но сейчас все позитивные ожидания уже и так известны и тупо уже заложены в цене. Не хотелось бы видеть очередную коррекцию в мае, ведь рынки не так давно корректировались. Однако, мое трейдерское чутье не дает мне покоя и говорит, что покупать сейчас по хаям фондовый рынок опасно. Но это нерациональное суждение, вызванное непониманием того, за счет чего вообще сейчас рынки могут расти.

Новых драйверов для роста сейчас объективно нет, все уже учтено в цене. Выборы в США и пакеты стимулов — это драйверы роста ноября, перспективы массовой вакцинации и открытия экономики — драйверы роста января-февраля. С тех пор рынки выросли, а на отчетах компаний по идее уже и прибыль можно фиксировать. И не дай бог, что бы рынок увидел негативные сюрпризы EPS (это когда отчет по компании хуже ожиданий). Тогда точно инвесторы поймут, что были сверхоптимистичны. Но пока вроде как отчеты бьют ожидания и все в порядке.

( Читать дальше )

Повышение налогов Байденом НЕ приведет к падению рынков! Почему вам ВРУТ об этой новости

- 26 апреля 2021, 12:36

- |

Так стоит ли боятся налогов Байдена?

- 23 апреля 2021, 20:11

- |

Больше подробностей о налоге на прирост капитала от Байдена:

🗣Bloomberg: Белый дом планирует предложить почти вдвое увеличить ставку налога на прирост капитала для тех, кто зарабатывает 1 миллион долларов и более, до 39,6%, по словам людей, знакомых с этим предложением. На многих это не повлияет. Согласно данным налоговой декларации за 2018 год, только около 0,32% американских налогоплательщиков сообщили о скорректированной валовой прибыли в размере более 1 миллиона долларов

🤔А теперь смотря на график S&P 500 давайте попробуем трезво оценить то, как сильно рынок акций испугался налогов Байдена и силу бычьего настроя инвесторов?!

❗️Падение на 1.5%, а потом восстановление рынка акций практически к рекордным уровням на следующий день говорит нам о том, что рынку пофиг на эти налоги, что подтверждает бычью силу Фондового рынка (звучит как реклама бадов).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал