SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Карантин может не помочь.

- 26 марта 2020, 23:36

- |

Как я уже писал, если исходить из того, что коронавирус реально опасен, и им кто то осознанно заразил людей, то карантин не поможет. Просто эти люди, которые выпустили вирус переждут карантин, в это время вирус у них будет храниться где нибудь в холодильнике, а потом, когда карантин кончится, они снова выпустят вирус. Бизнесмены — распространители вируса просто переложатся в более поздние опционы пут.

Таким образом, получается что обвал рынка кончится тогда, когда к этому вирусу у людей возникнет устойчивый иммунитет, или же найдут действенное лекарство против него.

Так что хотелось бы увидеть реальный репортаж например из какого нибудь итальянского морга, или с кладбища, чтобы знать точно, морочат нам голову или нет.

Таким образом, получается что обвал рынка кончится тогда, когда к этому вирусу у людей возникнет устойчивый иммунитет, или же найдут действенное лекарство против него.

Так что хотелось бы увидеть реальный репортаж например из какого нибудь итальянского морга, или с кладбища, чтобы знать точно, морочат нам голову или нет.

- комментировать

- Комментарии ( 11 )

Разгон депо, опционы, СИшка, 26.03.2020.. Экспирация..

- 26 марта 2020, 19:33

- |

Здесь основная игра в нефти… Купил колов 41… В сишке просто держу дельту нейтраль с уклоном в лонг..

Ну и 20-ку вывел на гречку..(пришло 13тыр… 7тыр налоги)..

Сделки:

Общие позиции:

( Читать дальше )

Ну и 20-ку вывел на гречку..(пришло 13тыр… 7тыр налоги)..

Сделки:

Общие позиции:

( Читать дальше )

Что с короткими опционами на следующую неделю?

- 26 марта 2020, 18:48

- |

Есть у меня пара космических ставочек. Вот думаю делать или нет?

Если биржа вдруг отменит к чертям торги на след неделе, что будет с короткими опционами, коллеги, ваше мнение?

Куплю путы на золото прямо сейчас !

- 26 марта 2020, 18:02

- |

22 штуки по 27 страйк 1410 июнь. жду вас в стакане.

Есть ли фьючерсы после опционов?

- 26 марта 2020, 13:23

- |

Знаю примеры торговцев фьючерсами, которые перешли на опционы.

А есть ли примеры опционщиков, перешедших на фьючерсы?

Если вы существуете, то могли бы обосновать это своё решение?

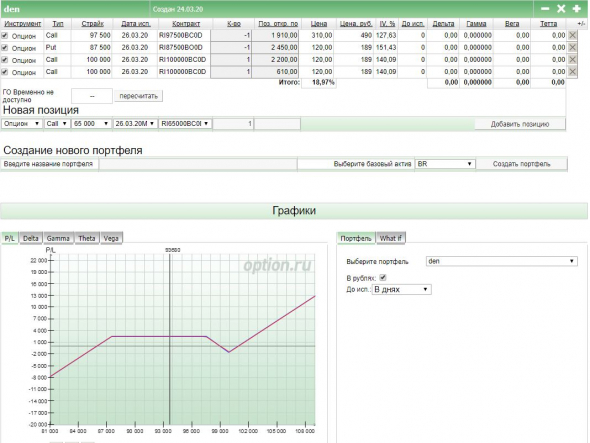

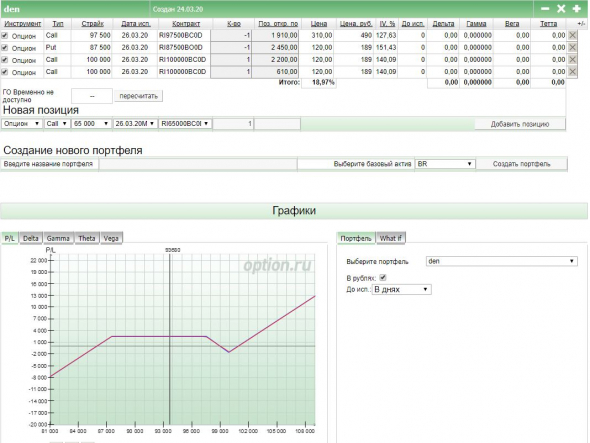

Торгую опционы как Карлсон ч.3

- 26 марта 2020, 11:04

- |

Всем привет. Продолжаю эксперименты на минимальных объемах.

1часть: smart-lab.ru/blog/606413.php

2часть: smart-lab.ru/blog/606796.php

Вчера на провале днем, был куплен еще один кол100. Мысль была, что позитив может вынести РИ выше 100. Вечером вроде понесли...

Границы максимальной прибыли остались те же, но сама прибыль уменьшилась до 2500 из-за затрат на еще один КОЛ.

Убыток будет между 99 и 101. И ниже 87. Выше 101 будет хорошая прибыль)

1часть: smart-lab.ru/blog/606413.php

2часть: smart-lab.ru/blog/606796.php

Вчера на провале днем, был куплен еще один кол100. Мысль была, что позитив может вынести РИ выше 100. Вечером вроде понесли...

Границы максимальной прибыли остались те же, но сама прибыль уменьшилась до 2500 из-за затрат на еще один КОЛ.

Убыток будет между 99 и 101. И ниже 87. Выше 101 будет хорошая прибыль)

нелинейное раздутие айви

- 25 марта 2020, 21:01

- |

Если центральный колл 65000 на июньском экспире стоил 1670 при 9-ой айви при долларе на 65, то почему колл центральный 80000 не увеличился в 2.5 раза, когда айви увеличилось в 2.5 раза на центральном страйке при 80 рублях?

Разгон депо, опционы, СИшка, 24.03.2020..

- 25 марта 2020, 19:45

- |

Интрадей, — без особых идей… Заказал вывод со счета — 20тыр на макарошки на завтра..

сделки:

Общие позиции:

( Читать дальше )

сделки:

Общие позиции:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал