опционы

Пока волатильность высокая буду набивать шишки и учиться)))

- 19 марта 2020, 21:53

- |

smart-lab.ru/vopros/604968.php

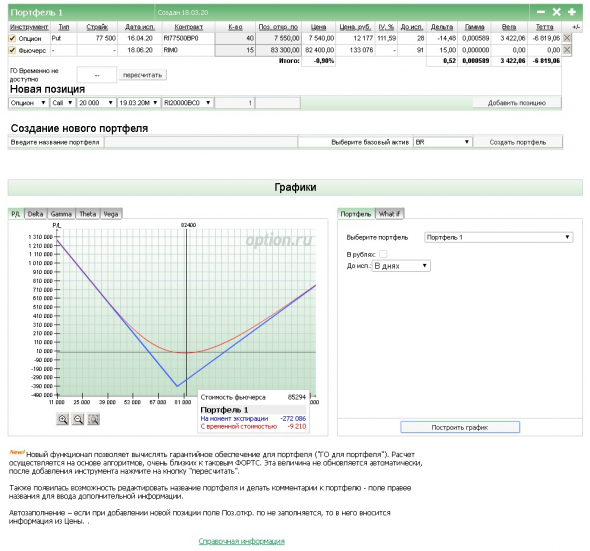

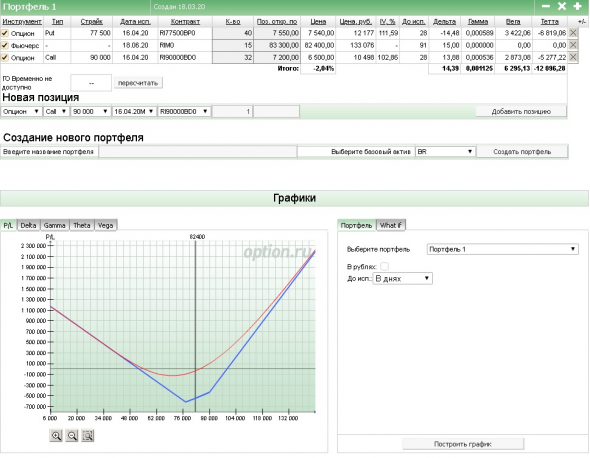

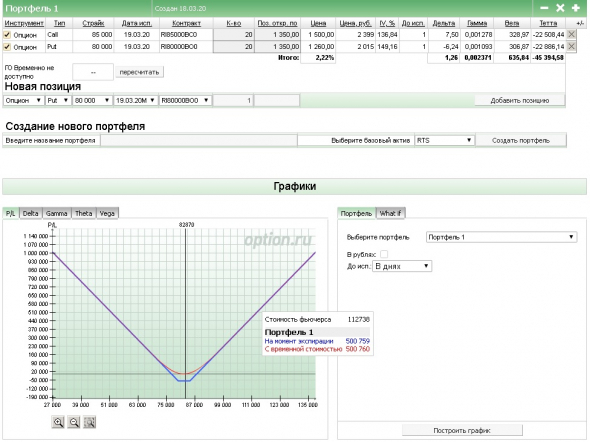

При чем опцион пут 77500 генерит просто мега убытки которых я совсем не ожидал. Потом прикинул что РТС начнет расти в сторону 94000, чутка переформатировал позицию и получилось следующее:

( Читать дальше )

- комментировать

- Комментарии ( 16 )

Разгон депо, опционы, СИшка, 19.03.2020.. Экспирация..

- 19 марта 2020, 19:52

- |

ГО пока высокое, свободных денег мало… По итогу дня небольшой минус..

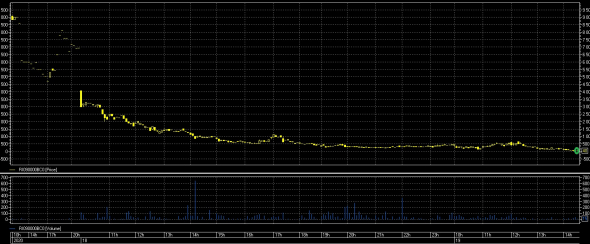

Нефть:

( Читать дальше )

Закупаемся сбербанком

- 19 марта 2020, 19:12

- |

Привет всем!

Начался кризис и это отличная возможность заработать на хороших компаниях, которые падают в цене! Лучшими долгосрочными инвестициями я считаю инвестиции в Сбербанк. Покупаться будут акции через фьючерс (контракт на будущее, в нашем случае- это контракт, который истекает 18.06.20-го года). В одном фьючерсе 100 акций.

Еще недавно фьючерс стоил 26000 рублей, а теперь стоит 16160.

Именно по этой цене мы в первый раз купили один фьючерс и потратили на это 16160 рублей.

Но это первый способ инвестирования.

Есть более существенный способ увеличить свой капитал- это продавать страховки на падение Сбербанка.

В первом способе мы купили один фьючерс 18.03.20-го по 16160 рублей и продали его 19.03.29-го по 17011 рублей.

Во втором случае, мы продали две страховки, что фьючерс на Сбербанк упадет и получили за это премию в 1849 рублей за каждую страховку. Сегодня мы с прибылью откупили две страховки и продали новые страховки до 15.04.20-го.

( Читать дальше )

Подскажите,как правильно покупать опционы??

- 19 марта 2020, 17:56

- |

ЕЩЕ ОПЦИОНЫ

- 19 марта 2020, 14:49

- |

smart-lab.ru/blog/604271.php

-решено немного еще полудоманить-поиграть в лотерейку...

Теперь на опциках РИ(экспира сегодня)

Взято на авось(под экспиру) 40 шт. опционов КОЛЛ стр. 90000 около 50-60 р шт на сумму около 3000 р.(немного рановато к сожалению)

Надежда на вытаскивание Куклом к экспире РИХа на уровень выше 90000...

ЖДЕМССС… развязки.

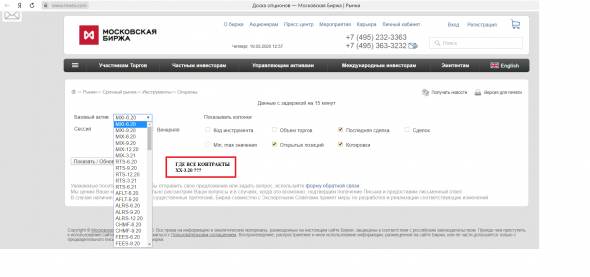

ОПЦИОННАЯ ДОСКА НА САЙТЕ МОС.БИРЖИ Зашёл по https://www.moex.com/ru/derivatives/optionsdesk.aspx? и таки нету инфы по сегодняшним контрактам

- 19 марта 2020, 13:07

- |

По поводу вчерашней открытой опционной позиции 3.20

- 19 марта 2020, 12:22

- |

Ожидал движение в сторону 90000 по рих

smart-lab.ru/blog/tradesignals/604613.php

Профиль позиции

Был вопрос не ужеле к завтрашнему утру будет -45000 по счету))) Вообщем почти так и получилось (по факту было -30000), хз почему опционы примерно на уровне открытия были. Я так до конца и не понял почему. Вообщем при формировании опционной позиции лучше обращать внимание на тетту(временное снижение стоимости опциона-распад). Чем ближе к экспирации тем она больше. Еще момент — более правильно открывать позицию опцион колл — фьюч шорт, или опцион пут фьюч лонг. Так и распада меньше будет, и ликвидности на одной ноге больше. Это очень выручает, фьюч сгоняет попырому вверх, а мы пока закроем не сильно упавший опцион пут, в результате получим больше прибыли.

По позиции я закрыл колл по 3200, а пут по 150 в общем норм, но рисково))) ожидаю в целом по рих 90000, но так понимаю желающих ближе к экспирации брать опцион 85000 выше 4000 (90000 по фьюч) будет не много. Как то так. Соответственно если фьюч будет ниже картина будет еще хуже.

Подскажите об исполнении опционов/экспирации фьючерсов BR 4.20

- 19 марта 2020, 10:27

- |

Дата исполнения опционов BR 4.20 26.03.2020

Дата экспирации фьючерса BR 4.20 01.04.2020

Вопросы:

1. 26.03.2020, к примеру, наливают фьючи и цена может меняться как угодно до 01.04.2020?

2. В америке так же экпирация опцинов на Brent 26.03.2020?

3. Фьючерс BR 4.20 расчетный, а не поставочный?

4. Если сравнивать фьючерс на S&P и фьючерс на Brent (Американские и Европейские фондовые площадки), то какой фьючерс, на данный момент, больше по объемам торгов?

Не могу понять вот что, если к примеру предполагаю, что цена нефти на экспирацию будет 20$, то необходимо прогнозировать цену Brent именно на 26.03.2020? А если прогнозирую, что в итоге поставки фьючерса будут по 20$, то необходимо прогнозировать на 01.04.2020, но уже без опционов с разницей от 26.03.2020 по 01.04.2020 ?

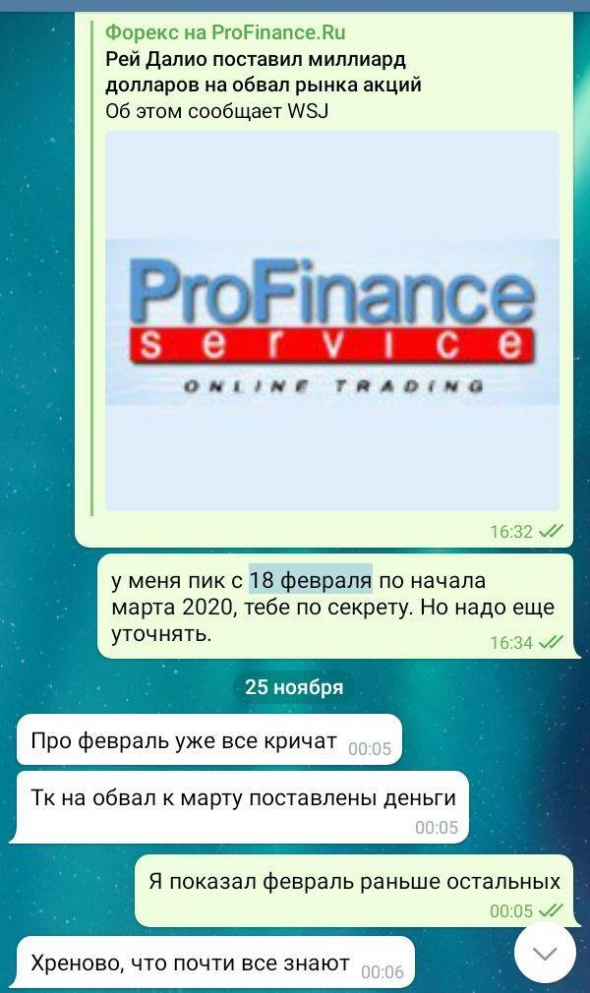

КТО ОБРУШИЛ РЫНКИ. Имена в студию!

- 19 марта 2020, 09:36

- |

Публикую скрин из телеграм, моя переписка с другом.

От 24-25 ноября 2019 г.

( Читать дальше )

А я за Васю.

- 19 марта 2020, 08:31

- |

Главное, чтобы счёт не порвало. Коля Лосепас, я с тобой.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал