SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Разгон депо, опционы, СИшка, 11.03.2020.. изменения..

- 11 марта 2020, 20:11

- |

Купил страховку на след. квартал и дешевенький хедж до завтра… играюсь фьючиками в диапазоне 71-75..

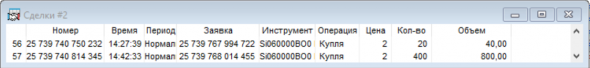

сделки:

Общие позиции:

( Читать дальше )

сделки:

Общие позиции:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Портфель ИИС: 11.03.2020 изменения..

- 11 марта 2020, 20:06

- |

Чего-то Сишка не откатывает… Фиговый признак… Похоже на плоскую коррекцию… Купил хедж до конца текущего квартала..

73000 колы 40штук… Дорого, а что делать? Потери в случае дальнейшего роста даже до 80 уровня будут в 5 раз больше..

И попробую поиграть фьючиками в диапазоне 71-75..

сделки:

Общие позиции:

( Читать дальше )

73000 колы 40штук… Дорого, а что делать? Потери в случае дальнейшего роста даже до 80 уровня будут в 5 раз больше..

И попробую поиграть фьючиками в диапазоне 71-75..

сделки:

Общие позиции:

( Читать дальше )

Если коррекция,(то месяц) и продавцы(опционов ,банкуйте),если разворот тренда,то год ,тогда посидем ,на дне..? или на "ДНО".М.Горький (писатель,в прошлом

- 11 марта 2020, 16:01

- |

Коррекция если, то колебания, как правило по 3-6тыс пунктов, и вверх на вторую волну на 142.000-155.000 «уползем»,… то покупатели коллов и путов, ваш выход будет значимый(предопределен профит, в купе если с фьючом работать)......?

Если же будем болтаться в коридоре( то есть нефть,«заставит, фьюч на РТС»плясать"(2-3тыс пунктов), то продавцы как обычно покупают стредлл месяч-ые или кварталь-ые и продают (недельные), или края или центр, и вы в «шоколаде.......?

Время и обстоятельства, диктуют, что сейчас год-2020, „звездный для интрадейщиков и спекулянтов.....

и Господь Бог, говорит-“ ты хоть лотерейку, то возьми», я тебя вознессу, к пьедесталу.....

Ваш выход, Господа, Разумные Рисковики…

Если же будем болтаться в коридоре( то есть нефть,«заставит, фьюч на РТС»плясать"(2-3тыс пунктов), то продавцы как обычно покупают стредлл месяч-ые или кварталь-ые и продают (недельные), или края или центр, и вы в «шоколаде.......?

Время и обстоятельства, диктуют, что сейчас год-2020, „звездный для интрадейщиков и спекулянтов.....

и Господь Бог, говорит-“ ты хоть лотерейку, то возьми», я тебя вознессу, к пьедесталу.....

Ваш выход, Господа, Разумные Рисковики…

Разгон депо, опционы, СИшка, 10.03.2020.. Барабум..

- 10 марта 2020, 19:30

- |

Убыточек по дню… продалось лимитками неск. фьючей… И пришлось этот шорт захеджить дорогущими колами 72000...

Купил колов нефти по дешевке(вдруг отскочит? времени вагон еще)..

Сделки:

Общие позиции:

( Читать дальше )

Купил колов нефти по дешевке(вдруг отскочит? времени вагон еще)..

Сделки:

Общие позиции:

( Читать дальше )

Портфель ИИС: 10.03.2020 изменения.. большой барабум..

- 10 марта 2020, 19:21

- |

День был трудный… Упали не особо сильно по фишкам… закрылся шорт по сберу на фондовой секции, купилось несколько бумаг по ордерам в засолку..

На срочке относительно небольшой убыток… думал будет хуже… частично выпаривал интрадеем на РИ..

На сишке на след. квартал купил стреддел 40 путов+20фьючей..

На текущий квартал продалось лимитками несколько фьючей..

Сделки:

( Читать дальше )

На срочке относительно небольшой убыток… думал будет хуже… частично выпаривал интрадеем на РИ..

На сишке на след. квартал купил стреддел 40 путов+20фьючей..

На текущий квартал продалось лимитками несколько фьючей..

Сделки:

( Читать дальше )

Я застрял в лонге

- 10 марта 2020, 17:58

- |

В лонге Сишных колов.

Даю прибыли течь в унитаз.

Прибыля тают на глазах, жду экспиры.

Прибыль сейчас есть, а завтра нет, а Лось есть всегда, Лось надежнее!

Почему такой перекос в реальности или это все психология?

Даю прибыли течь в унитаз.

Прибыля тают на глазах, жду экспиры.

Прибыль сейчас есть, а завтра нет, а Лось есть всегда, Лось надежнее!

Почему такой перекос в реальности или это все психология?

Опционная печка топит!

- 10 марта 2020, 14:54

- |

Спасибо добрым людям, раздающим свободу за такие копейки

От маржин колла было совсем недалеко… это просто спасение.

Даже в мирное время сложно получить такую сделку

P.S. раздел «Опционы»

От маржин колла было совсем недалеко… это просто спасение.

Даже в мирное время сложно получить такую сделку

P.S. раздел «Опционы»

Загипнотизированные кролики

- 10 марта 2020, 11:47

- |

ДЕжавю у меня сегодня… Похожая картина была в 2008 году. Я сидел, смотрел в монитор, и не мог принять решение. Надеялся, что вот вот, вот сейчас… вот УЖЕ!!! Но нет. Чудес не бывает. БЫл закрыт по маржинколу. Остался должен брокеру даже что-то :) Кролики! примите решение. Лучше ужасный конец, чем ужас без конца!

P.S.> В этот раз я на другой стороне баррикад.

Этого падения я ждал весь прошлый год. Продал фьючи RI на уровне 151000, но отстопили с минимальной прибылью.

На фортсе позиции только в опционах. И они как раз мечта всех местных лудоманов %)

куплены по 500 рублей сейчас стоят 30000!!! Страшно даже представить сколько это процентов.

P.S.> В этот раз я на другой стороне баррикад.

Этого падения я ждал весь прошлый год. Продал фьючи RI на уровне 151000, но отстопили с минимальной прибылью.

На фортсе позиции только в опционах. И они как раз мечта всех местных лудоманов %)

куплены по 500 рублей сейчас стоят 30000!!! Страшно даже представить сколько это процентов.

Выходите из опционов, хеджируйтесь - в первые минуты торгов

- 10 марта 2020, 09:40

- |

Потому что расчет волатильности начинается с момента начала торгов и несколько минут вола будет на уровне предыдущей сессии.

А дальше понятно что будет.

Вола взлетит, путы подорожают выйти будет сложнее.

А дальше понятно что будет.

Вола взлетит, путы подорожают выйти будет сложнее.

Будет ли очередной сезон драмы?

- 10 марта 2020, 00:00

- |

Интересно: Появятся ли в ближайшем будущем посты за авторством Allirog с темами «Новости вокруг суда с Interactive Brokers», "SEC высказался по ситуации марта 2020", ну и т.п. в том же духе?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал