опционы

Путешествие по морю штормов

- 23 октября 2019, 09:55

- |

По мотивам последних обсуждений.

Куда унесёт нас ураган? Выдержат ли паруса? Оставит ли в живых злая буря свою новую игрушку? Так спрашивает себя каждый капитан перед дальним плаванием, расслабившись за игрой в орлянку.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 23 )

4 варианта, как заработать на дельтахэдже опционов.

- 22 октября 2019, 18:06

- |

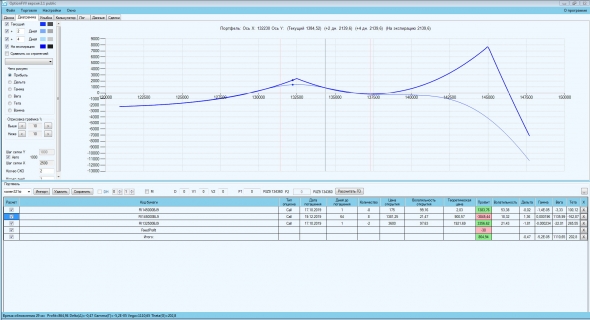

Я для дельта хеджа использую option workshop, но каждый может использовать свое ПО.

Как пользоваться софтом записал видосы тут

Итак начнем.

Вариант номер 1.

Этот вариант самый безопасный, главное не переборщить с ГО.

Использовать его лучше, когда до экспирации остается мало времени и дельта меняется быстро, я использую его на недельках.

Тут все просто покупаем пут и колл центрального страйка. И запускаем дельтахэдж. Если цена улетает нам приносит прибыль купленные опционы, если цену пилит и колбасит, нам приносит дельтахэдж. Тут рисков особых нет, только если резко и сильно упадет цена опционов, а дельта хэдж не успеет наколбасить прибыль. Лучше запускать, когда резко упала вола и сильно в цене просели опцики, что часто бывает.

( Читать дальше )

Рубрика конкурса БОТ / иГРЫрАЗУМа-2019 «Задай свой БОТ-вопрос конкурсанту». Участник FullCup.

- 22 октября 2019, 11:27

- |

Коллеги, всем добра! В рамках проведения конкурса БОТ / иГРЫрАЗУМа-2019 открывается анонсированная недавно рубрика вопросов конкурсантам. Конкурс уже перевалил за экватор и идет к своему финалу, участники за прошедшее время успели познакомиться с работой своих сокомандников, вполне вероятно, накопился ряд вопросов к участникам, да и просто, думаю, будет интересно пообщаться более предметно.

По формату рубрики – планируется пул неких типовых вопросов,, ну и далее в комментариях можно будет задавать свои, форма общения свободная. Абсолютный приоритет дается вопросам от участников, на вопросы от сторонних посетителей можно отвечать опционально, по желанию.

Так же, призываю вести дискуссию в корректной деловой форме, хотя думаю, с этим особых проблем не будет, особо эмоциональные товарищи от конкурса уже откололись, ). На случай особо надоедливых и мешающих работе, если таковые будут – есть инструмент добавления в ЧС.

Итак, сегодня предлагаю пообщаться с конкурсантом FullCup

( Читать дальше )

BR-11.19 открытые позиции в опционах

- 22 октября 2019, 11:18

- |

До экспирации в опционах BR-11.19 осталось 6 дней из которых 2 приходятся на выходные. Основной объем открытых позиций приходится на диапазон 50-62 страйков. Самый большой объем в коллах 62 страйка — 77 тыс.контрактов, в путах 50 страйка — 56 тыс.контрактов. Деньги не малые! С учетом того, что цена фьючерса BR-11.19 на 1 октября 2019 года была 59.49 (за месяц торговли практически не изменилась) маловероятно до 28 октября движение в сторону максимально открытых позиций. Хеджирование данных позиций на рынке мы не видим. Ставки сделаны серьезные. Наблюдаем. А может это великий физик?

Комиссия биржи много грусти и повод задуматься а стоит ли.

- 21 октября 2019, 07:19

- |

Как вы думаете сколько стоит собрать и разобрать эту опционную конструкцию?

Прибыль по конструкции 1100р.

Шляпа эта ваша ЛЧИ... или здравствуйте! я Папа Смурф и я скальпер...

- 21 октября 2019, 01:00

- |

стартовая растет и растет, мосбазарчик к сожалению считает все через одно место,

начинал со 100 уже 430, ну как здесь показывать суперприбыль… реально 156%, а в зачете 36%

да смешно еще и из общего зачета выкинули, теперь я робот(активный трейдер)… обалдеть оказывается нельзя много заявок ставить

ешкинкот (your skin coat), а я себе так нервы остужаю… ставлю/убираю, ставлю/убираю и так весь день

но ничего… раз такие пироги используем это себе во благо, начинаем штурмовать капиталистов, если ГО удваивает стартовую, значит надо всего 1.500.000 набить со 100 тыр и я капиталист, тоже достойно, мы принимаем бой!

смешно! опционы стартовую не растят, а льготное ГО растит, манагеры Мосбазарчика обьясняют это тем, что не хотят преимущество давать кому-то, а если хитросделанный опционщик в стреддле сидит и его актив рванет процентов 10-15, там тыщи процентов как с куста будут, врунишки, просто скальперы им поперек горла, а опционы надо кому-то продавать, фабрика подвоза лохов…

( Читать дальше )

Общий ежемесячный сводный отчет по результатам участия в конкурсе БОТ / иГРЫрАЗУМа-2019. Отчетная дата – 17.10.19.

- 20 октября 2019, 20:13

- |

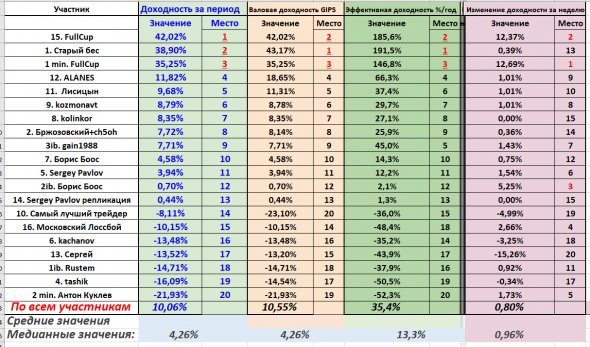

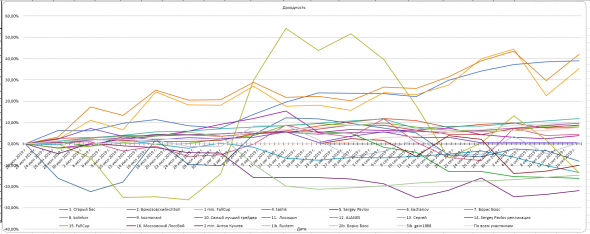

Коллеги, всем добра! Представляем вашему вниманию сводную статистику участников на отчетную дату 17.10.19. Традиционная уже благодарность Старый бес за формирование таблиц и графиков. Таблицы с забитыми суммами средств на счетах пока выкладывать не будем, т.к. уже не помещаются целиком на экран для заскринивания и придется их как-то дробить и склеивать, лучше опубликуем потом на финише мероприятия.

Итак, на отчетную дату имеем следующее:

Рис. 2. Графики изменения доходности.

( Читать дальше )

Подстава от финама. Расторжение договора в одностороннем порядке. Потеря счёта в ЛЧИ.

- 18 октября 2019, 22:41

- |

Добрый вечер, уважаемые формучане!

Хочу представить на ваш суд небольшую историю о моём первом участии в ЛЧИ и взаимоотношениях с брокером Финам.

Начну с небольшой предыстории:

Примерно полгода назад я открыл свой первый счёт на ММВБ через брокера Финам. Поскольку в технической части я на тот момент не особо разбирался, то по предложению менеджера Финам открыл единый счёт ИИС. Спустя несколько месяцев торговли я немного поднабрался опыта и решил попробовать поторговать опционами, но на моём едином счёте такая возможность отсутствовала. На тот момент брокер меня полностью устраивал, так что я искал возможность переоткрыть свой ИИС в виде пакета моносчетов с сохранением срока ИИС и без вывода денежных средств с уплатой налога. Оказалось, что сделать такое внутри брокера невозможно и мне предложили вариант перевести счёт к другому брокеру, а потом обратно. Заниматься подобной ерундой мне не хотелось, поэтому я решил немного приобщить близкого мне человека к фондовой бирже, а заодно самому немного попрактиковаться в торговле опционами на его счёте. В результате чего он открыл ИИС в Финам в виде пакета моносчётов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал