опционы

Почему на MOEX нет опционов на акции? Вопрос опционщикам и бирже. Почему нет опционов на акции. Довольно странно, что есть опционы на фьючерсы, но нет на акции. Что позы никому хеджить не надо?

- 04 мая 2016, 20:35

- |

- ответить

- ★2

- Ответы ( 13 )

Опционы на Brent отменили, потомучто...

- 04 мая 2016, 19:44

- |

Опционы на Brent отменили, потомучто...

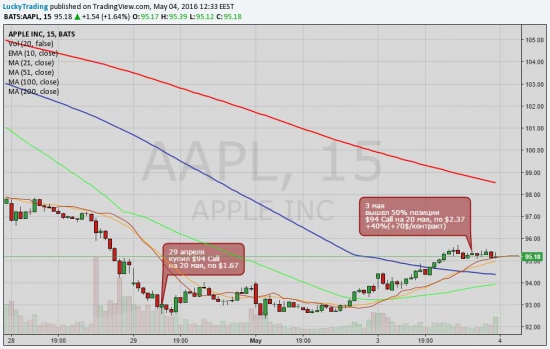

А ты как провел первомай? FCX +90% AAPL +40%

- 04 мая 2016, 17:17

- |

$FCX купил $13 Put на 20 мая, по $0.73

— Опционы на акции (@lucky_trading) 29 апреля 2016 г.

3 мая вышел 50% $13 Put на 20 мая, по $1.00 +35% (+27$/контракт)

3 мая вышел 50% $13 Put на 20 мая, по $1.40 +90% (+67$/контракт)

$AAPL купил $94 Call на 20 мая, по $1.67

— Опционы на акции (@lucky_trading) 29 апреля 2016 г.

3 мая вышел 50% $94 Call на 20 мая, по $2.37 +40% (+70$/контракт)

( Читать дальше )

Открытые позиции. Опционы

- 04 мая 2016, 07:56

- |

Почему это важно, потому что они во первых торгуют с бОльшим опытом и эффективней «чувствуют» рынок, а во вторых скорей всего предпринимают какие-то действия при приближении рынка к их проданной позиции. Опять же бытующее мнение, что когда цена топит(сильный фон), то никакие крупные игроки не удержат рынок) Соглашусь. Но как часто такое происходит? А как часто такое происходит за 5-7дней до экспирации? Последние два контракта было именно так, базис не доходил до этих больших пиков 2500пунктов или 1страйк. И по рынку были мелкие идеи что можно было и пройти этот страйк. Но этого не допустили. Плотненько сбивали пену с волны)

( Читать дальше )

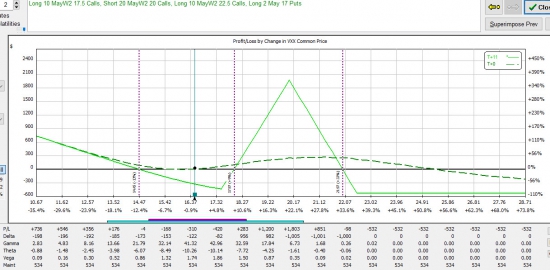

VXX. Колловая бабочка с путами.

- 04 мая 2016, 06:22

- |

Купил 10 недельных 17,5-й страйк коллов на VXX (экспирация 13 Мая) за 0,43.

Продал 20 недельных 20-й страйк коллов на VXX (экспирация 13 Мая) за 0,16.

Купил 10 ) недельных 22,5-й страйк коллов на VXX (экспирация 13 Мая) за 0,08.

Цена бабочки 0,21.

И купил 2 пута 17-й страйк на VXX (экспирация 20 Мая) за 1,6.

Основная идея – встать в длинную позицию по VXX за минимальную цену. Если рост VIX продолжится, будет какую дельту продать. Более длинные путы послужат страховкой, если рост закончится и тренд развернется.

Продадим бабочки на ралли, и останемся с путами, на случай возможного разворота.

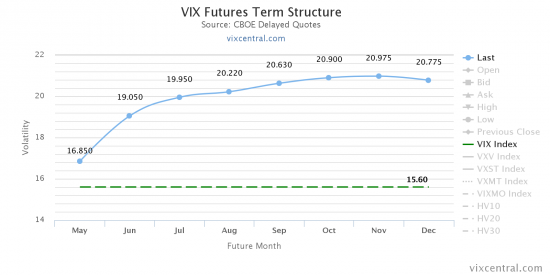

Контанго во фьючерсах на VIX намекает на то, что рост VIX, скорее всего, не закончился.

( Читать дальше )

Ситуация по рынку в картинках, на завтра :)

- 03 мая 2016, 20:10

- |

Предыдущий топик: http://smart-lab.ru/blog/325226.php

Мои результаты:

http://smart-lab.ru/blog/325743.php

Рынок регулярно даёт возможности тем, кто эти возможности видит и извлекает из них прибыль.

Amat victoria curam (Победа любит подготовленных).

Предыдущие топики:

http://smart-lab.ru/blog/tradesignals/324395.php

http://smart-lab.ru/blog/tradesignals/323359.php

http://smart-lab.ru/blog/tradesignals/316824.php

( Читать дальше )

Разберём хеджирование опционами collar на живом примере.

- 03 мая 2016, 20:01

- |

Пример учебный. Eсли видите явный косяк, то you are kindly welcome исправлять ошибки и добавлять комментарии.

Кто узнает для себя новое — с вас плюсики к моей карме.

Итак, поехали:

Компания Husky Energy.

Акции: www.google.ca/finance?cid=665858

Опционы: www.m-x.ca/nego_cotes_en.php?symbol=HSE*

Опционы 17 июня

Long 100 акций: $14.95х100= -$1495

Sell 1 out-of-market (OTM) Call 17.00 +$20

Buy 1 OTM Put 12.00 -$20

Затрат: $1495

Теперь результаты при различных ценах закрытия 17 июня:

$12 и ниже: продаём акции через Put $12 и получаем max.убыток -$295

$13: продаём акции и получаем убыток -$195

$14: продаём акции и получаем убыток -$95

$15: Продаём акции и получаем прибыль +$5

$16: Продаём акции и получаем прибыль +$115

$17 и выше: Продаём акции по $17 и получаем max.прибыль +$205

Перестраховка? Ограничиваем прибыль при планировании убытка и риска? Что думаете о таком хеджировании?

опционы, эспирация br-5.16 подскажите ! ВАСЯ помоги, шепни чтобы не маржинколили

- 03 мая 2016, 18:13

- |

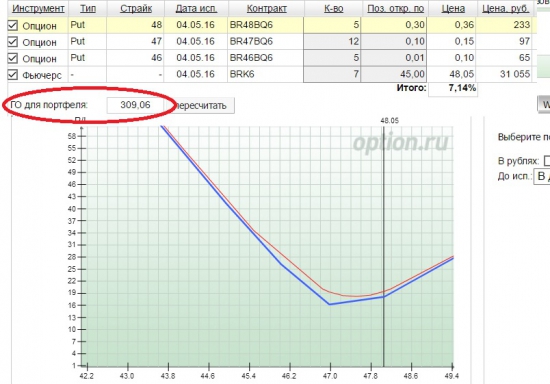

прикупил кучу 48 путы и колы… теперь думаю что делать - как уменьшить ГО ??? ведь утром стаканы будут пустые на опциоонах хрен закроешь путы.

ГО на 48путы с утра уже будет большим ?? или когда ГО станет большим ?

какое ГО будет 48пут+лонгBRнапример от 46 ???

я еще сдуру 67колов на рубль набрал … вот беда !!!!

PS.ответ пришел сам надо купить 7 фьючерсов и ГО будет 300руб… Опционщики! это верно ???

Опционы на акции: сделки по Вегасу и Кентуцки

- 03 мая 2016, 17:09

- |

Целиком у меня все в бложке

Зашортил вчера ЛВС и Йам покупкой путов. Анализ оправдался, помогло и общее падение рынка на Европе и Азии.

Хороший профит по LVS +71%, по Йам слабо — закрыл рано потому, что опцион выбрал не очень удачно — адский спред, полный неликвид, надо было брать месячный. Учту в следующий раз а пока +13%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал