рубль

Сезонность баксорубля. Миниграаль для инвесторов.

- 04 февраля 2017, 13:37

- |

Данные брал с официального сайта ЦБ. Все расчеты произведены вручную в Экселе.

Для начала табличка доходности доллара в рублях. Выглядит она так

Далее прилагаю график сезонности по годам. Всего их 4 за разные периоды и один ср. арифметическое этих четырех.

( Читать дальше )

- комментировать

- ★79

- Комментарии ( 22 )

Взаимосвязь рубля и нефти сорта URALS (+регрессия)

- 04 февраля 2017, 00:13

- |

Предлагаю посмотреть тоже самое на примере нефти Urals, с учётом спреда от Brent по Neste: Urals-Brent price difference

Перевёрнутый USDRUB

( Читать дальше )

"Паритет" нефти и доллара будет?

- 03 февраля 2017, 21:12

- |

"Паритет" нефти и доллара будет?

1 баррель = 58

нефтедолларовое равновесие

"Паритет" нефти и доллара будет? или нефтедолларовое равновесие? (1 $ = 58, 1 баррель = 58)

- 03 февраля 2017, 21:03

- |

Песец и рубль

- 03 февраля 2017, 16:20

- |

Видите монетку?

А знаете, что изображено на обратной стороне? Неожиданное продолжение под катом.

На форуме (http://www.vtbcapital.ru/events/2016/moscow/broadcasting/) я поинтересовался у руководства ЦБ и Минфина, не опасно ли, по их мнению, не выключать печатный станок в текущих условиях?

Ведь денежная масса растет (http://www.cbr.ru/statistics/?PrtId=ms&pid=dkfs&sid=dm) опережающими темпами к ВВП (http://www.gks.ru/bgd/free/B04_03/IssWWW.exe/Stg/d01/182vvp9.htm). Это и логично, ведь ставки высокие, и на фоне дешевых депозитов из-за подавленной сокращением импорта инфляции это побуждает спекулянтов скупать облигации стремительным домкратом, как в 90-е.

Без роста ВВП выхода из этой ловушки нет. Если просто сокращать ставки купона (резать доходность), поднимать уровень обеспечения (резать плечи), выкупать бонды, то это, как правило, приводит к распродаже бумаг, росту ставок на денежном рынке, убыткам игроков. А финансовый кризис очень быстро перекидывается на реальный сектор экономики, которому и так не сладко. В результате ВВП падает еще больше, а валюта, следуя основному правилу рыночной экономики, обесценивается, уравнивая сдувшуюся товарную и разбухшую денежную массы.

На горизонте нескольких лет девальвационных рисков нет, поскольку имеется солидная подушка в виде международных резервов и возможностей для заимствования. Но только вот модель нашей экономики такова, что при росте ВВП растут и накопления в резервный фонд (за счет нефтегазовых доходов), а при расходовании этих фондов и заимствованиях растет только денежная масса, а не ВВП. Так происходит, потому что банкам становится невыгодно давать дешевые кредиты, а предпринимателям — брать дорогие, поскольку вкладывать в производство неинтересно, когда на денежном и фондовом рынках можно заработать больше. Слом произойдет, только если нефть будет стоить так офигительно дорого, что экспортеры будут давить на рубль настолько сильно, что ставки наконец пойдут вниз, и только ленивый не начнет брать кредиты, и соответственно, ВВП будет расти.

«А что, блин, если нет? „© Когда запасы иссякнут, и возможности заимствований будут исчерпаны, ставки резко пойдут вверх, денежная масса раздуется еще больше, и… Так уже происходило в 1998 г., и нет ни одной причины, почему этого же не может произойти в будущем. Тем более, что рост долговой нагрузки может продолжаться ооочень долго, даже Сбербанк КИБ сегодня предположил, что она вырастет с нынешних 18% к ВВП до 150. И не надо показывать пальцем на америку. Они занимала ПО ОКОЛОНУЛЕВЫМ ставкам. И я бы с удовольствием закредитовался под ноль двадцаткой триллионов, если б было где. Но российские эмитенты-то занимают далеко не под ноль!

Но руководство Банка России не видит рисков. Эльвира Сахипзадовна долго рассказывала о ставках и перспективах сельского хозяйства. Лишь министр финансов Антон Силуанов, похоже, уловил суть, и ответил в том смысле, что да, выключаем, выключаем уже [печатный станок].

И тут я все понял. ©

Достал я из кармана свою любимую монету, ту, что на верхней картинке. А на обратной стороне у нее вот что:

( Читать дальше )

Нет поводов надеяться?

- 03 февраля 2017, 16:05

- |

Нисходящий канал с 14.11.16 (жёлтый) пока продолжается. С 6.01.17 сформировался слегка расходящийся треугольник (малиновый ), который близок к горизонтальному каналу (чёрный пунктир). Таким образом поведение рынка очень неустойчивое. Входить в сделку в любом направлении очень рисковано. Более-менее надёжен выкуп доллара у нижней границы и продажа у верхней границы малинового треугольника с коротким стопом(за пределами треугольника). Однако риск очень велик/

Какие мысли?

Минфин: Ежедневный объем покупки иностранной валюты с 7 февраля по 6 марта составит 6,3 млрд рублей.

- 03 февраля 2017, 14:47

- |

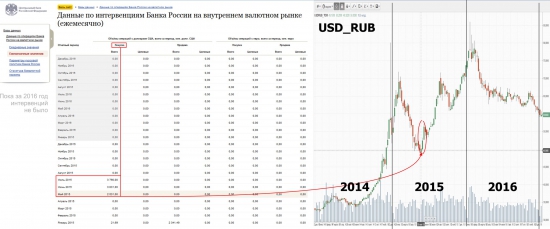

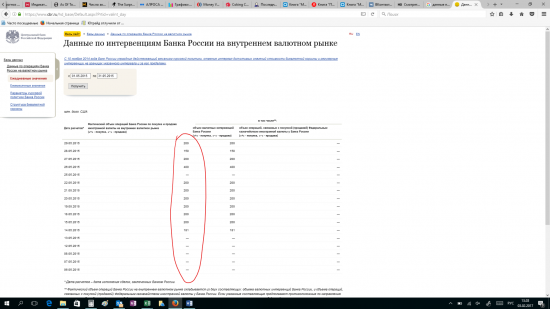

тогда в мае купили 2,5, в июне — 3,8 и в июле 3,7 млрд $.:

Покупки по дням в мае 2015:

( Читать дальше )

Будет ли кризис?Рубль по 50?Как громко лопнет пузырь?

- 03 февраля 2017, 14:23

- |

Последнее время вышло много новостей и произошло много событий. Как они повлияли и как повлияют на ситуацию на рынках.

Рубль ждет новый обвал. И нефть все таки ждет участь угля. Так что этот год порадует нас волатильностью, собственно, как и следующий.

( Читать дальше )

Девальвация рубля.

- 03 февраля 2017, 14:06

- |

На этой неделе Минфин в целях сокращения дефицита бюджета должен был начать покупку валюты на рынке ежедневным объемом около $100 млн. По предварительным расчетам это должно привести к ослаблению рубля на 10%.

В Минфине подсчитали, что при цене нефти российской марки Urals $50 за баррель покупка валюты на рынке на сумму, превышающую заложенные в бюджет $40 за баррель, приведет к ослаблению курса рубля до 66,32 руб. за доллар. При цене $55 курс составит 64,9 руб. за доллар. Если на дополнительные нефтегазовые доходы не покупать валюту и не складывать ее в Резервный фонд, то курс будет 61,5 и 58,05 соответственно.

Сейчас российская нефть стоит $52 за баррель, а курс доллара колеблется в диапазоне 59,3–60,9 руб.

По данным Минфина, в прошлом году Резервный фонд потерял на курсовой разнице за январь – декабрь 531,5 млрд руб., Фонд национального благосостояния — 861,3 млрд руб.

Пока рубль весьма стойко реагирует на предполагаемое начало интервенций. После заявлений Минфина курс лишь считанное число раз поднимался в район 60,5 руб. за доллар. В тоже время, если скачок с 60 до 65 рублей за доллар произойдет слишком быстро, это может поднять на волну активность рыночных спекулянтов, которые могут утащить курс рубля еще выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал