трейдинг

Семь месяцев на фондовом рынке

- 24 апреля 2025, 15:47

- |

Тогда на счёте у меня было 6,6 млн. рублей.

Что изменилось за это время?

Собственно ничего особенного. Сейчас на счёте 7,5 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Акции Ubiquiti падают, но не выходят из игры (анализ волн Эллиотта)

- 24 апреля 2025, 14:26

- |

Недельный график цен Ubiquiti показал цикл волн Эллиотта на грани завершения. Он состоял из пятиволнового импульса вверх, обозначенного I-II-III-IV-V, и коррекции зигзагом ABC с расширяющейся плоскостью в волне B. Согласно теории, как только коррекция заканчивается, предыдущий тренд возобновляется. Здесь предыдущий тренд был явно направлен вверх, отсюда наши ожидания бычьего разворота. Обновленный график ниже показывает, что произошло дальше.

Недельный график цен Ubiquiti показал цикл волн Эллиотта на грани завершения. Он состоял из пятиволнового импульса вверх, обозначенного I-II-III-IV-V, и коррекции зигзагом ABC с расширяющейся плоскостью в волне B. Согласно теории, как только коррекция заканчивается, предыдущий тренд возобновляется. Здесь предыдущий тренд был явно направлен вверх, отсюда наши ожидания бычьего разворота. Обновленный график ниже показывает, что произошло дальше.( Читать дальше )

Премия за риск на российском фондовом рынке

- 24 апреля 2025, 14:05

- |

Премия за риск (Equity Risk Premium, ERP) – доходность сверх безрисковой ставки, которая компенсирует риск инвестиций в акции. Определяется как разница между доходностью индекса акций и безрисковой ставкой:

ERP = Rm – Rf

где:

Rf - безрисковая ставка (доходность 10-летних гособлигаций);

Rm - доходность индекса акций.

ERP – составная часть модели оценки капитальных активов (Capital Asset Pricing Model, CAPM), в основе которой зависимость между доходностью индекса акций и риском (волатильностью) отдельной акции.

Формула CAPM для расчета доходности инвестиций в акции:

R = Rf + ß × (Rm – Rf) = Rf + ß × ERP

где:

R - доходность инвестиций в акции определенного эмитента;

Rf - безрисковая ставка;

Rm - доходность индекса акций;

β — бета акций данного эмитента.

CAPM также используется для оценки стоимости собственного капитала непубличных компаний через бету акций из аналогичного сектора.

Растущая и положительная ERP означает, что акции более привлекательны, чем облигации. Снижающаяся и отрицательная ERP означает, что облигации более привлекательны, чем акции.

( Читать дальше )

ФЬЮЖН: Лидеров в нашем забеге трое - SMLT, IRKT, SPBE

- 24 апреля 2025, 13:55

- |

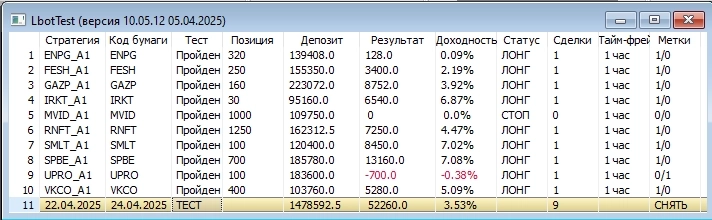

Некоторые акции SMLT, IRKT, SPBE приросли аж на 7% за 2 дня. Но есть и слабые в портфеле ENPG, MVID, UPRO. Вот такая диверсификация, дающая в итоге 3.5% по ФЬЮЖН А

По фьючерсам чуть больше, почти 10%. Они же будут опережать и в случае падения )

ФЬЮЖН

( Читать дальше )

Диверсификация.

- 24 апреля 2025, 13:44

- |

Диверсификация — это стратегия управления рисками, которая помогает защитить капитал от потерь. Её суть в том, чтобы распределить средства между разными активами, отраслями, валютами и инструментами.

Вот основные правила:

1. Распределяйте между разными классами активов.

Не вкладывайте все деньги в один тип активов (например, только в акции или недвижимость). Используйте комбинацию:

— Акции (высокий риск/доходность).

— Облигации (низкий риск, стабильный доход).

— Недвижимость (защита от инфляции).

— Товары (золото, нефть — «убежища» в кризисы). $TGLD

— Денежные средства (ликвидность для срочных нужд).

2. Географическая диверсификация. Инвестируйте в разные страны и регионы. Экономики развитых и развивающихся рынков часто движутся асинхронно. Например:

— Доля в акциях США, Европы, Азии. — Вложения в развивающиеся рынки (например, Индия, Бразилия).

При этом у российского инвесторам сейчас с этим могут быть проблемы. Не уверен, что сейчас легко открыть брокерский счет у иностранного брокера, да и все меньше вариантов остается для перевода денег за рубеж.

( Читать дальше )

О долгосрочном прогнозировании рынков

- 24 апреля 2025, 13:41

- |

Почему рыночные прогнозы так похожи на прогноз погоды – и почему это важно понимать

Вы ведь наверняка сталкивались с долгосрочными прогнозами погоды? Они существуют, их регулярно публикуют, но… сколько раз они вас подводили? То обещают солнечную неделю, а вместо этого — затяжной дождь. То прогнозируют мягкую зиму, а потом ударяют морозы. И знаете что? Это абсолютно нормально!

Дело в том, что погода — это сложная, динамичная система, где сотни факторов взаимодействуют друг с другом. Новые данные поступают постоянно, и синоптики корректируют свои прогнозы, потому что упрямство здесь бессмысленно. Природу не обманешь, и если модель ошибается, её нужно исправлять — иначе последствия могут быть катастрофическими.

Рынок — это та же погода, только в мире финансов

А теперь представьте, что рынок — это гигантская атмосфера, где вместо циклонов и антициклонов бушуют тренды, коррекции и финансовые «шторма». Здесь тоже есть свои законы, но они не абсолютны. Можно строить долгосрочные прогнозы, определять цели, но… мир меняется каждую секунду. Новости, политика, настроения толпы, неожиданные кризисы — всё это вносит коррективы.

( Читать дальше )

Как цели помогают расти на Мосбирже

- 24 апреля 2025, 12:59

- |

Спрашиваем у молодого трейдера Сергея Тимонина.

Краткая биография Сергея:

- Раскачал капитал с 500 рублей до 106 000 рублей за 8 месяцев

- Один из трейдеров в ПРОПе Whitelist

- Прошёл обучение в ПРОПе за 12 дней

- Создал свою трейдерскую команду MEG: за полгода она увеличилась почти вдвое — с 16 до 28 человек

Сергей, как ты считаешь, важно ли ставить цели в торговле?

Точные цели мотивируют меня. Когда срок поджимает, появляется дополнительная мотивация бежать к результату, даже если приходится преодолевать страхи и контролировать эмоции.

Например, недавно я поставил цель – достичь 100 000 рублей до Нового года. С приближением 31 декабря надежда на шестизначную сумму начала пропадать, но мысль о том, что у меня есть задача помогла мне торговать интенсивнее, а где-то даже агрессивнее. Я активнее писал знакомым трейдерам, следил за ситуациями, и в итоге добился желаемого.

Помогают ли цели управлять эмоциями во время торговли?

Безусловно. Но важно не гнаться за мелкими ежедневными цифрами, которые стимулируют азарт и нервозность, если их не достигаешь. Я стараюсь сосредоточиться не на конкретных суммах, а на качестве торговых ситуаций, которые приведут меня к желаемому результату. Если эмоции берут верх, я переключаюсь на анализ ситуации.

( Читать дальше )

Мой финансовый план - 2077

- 24 апреля 2025, 10:17

- |

Размышляя о кризисе среднего возраста решил, в очередной раз, разобраться с тем, зачем мне вообще инвестиционный портфель. Продумал план изъятий вплоть до 2077 года, когда мне будет 90 лет 🙂

Для тех, у кого Ютуб не работает, можете посмотреть в Дзене, в ВК видео, или почитать на сайте.

А как вы планируете распоряжаться своим портфелем в течение жизни?

трейдинг (беттинг)

- 24 апреля 2025, 09:22

- |

похоже Полковник переоткрыл Татарского сына или Татарский сын слямзил у Полковника — в ихних исторических анналах разбираться влом...

вот что пишет Полковник

вот тока насчет размера прибыльной сделки врет как Сильвестр Меринг..

если по расчетам некоторых тофарищей отсюда по тренду вероятность плюса 0,55… а минуса соответственно 0,45… то вероятность поровну не прокатит, ибо комиссия по равному, а налог 13% врозь....

тогда получается, что хочешь не хочешь % размера выйгрышной сделки должен быть больше размера пройгрышной… плюс еще в добавок прибыль на карман...

а так да — безрисковая игра Полковника из расчета 0,5% почти на уровне Татарского сына 0,3%, но Полковник играет без плеча с откудова по его словам

( Читать дальше )

Анализ рынка 24 апреля. Рынку нужен допинг для роста! Россия готова к Сделке! Что с рублем?

- 24 апреля 2025, 08:37

- |

🎞 Ютуб-версия: www.youtube.com/watch?v=FhV7a0pvV3U

📱 ВК-версия: vk.com/video-221504876_456239747

🧘 Дзен-версия: dzen.ru/bogdanoffinvest

00:00 — Логика рынка

08:20 — S&P500, Nasdaq, Hang seng

09:44 — IRUS (Индекс Мосбиржи), RTSI (Индекс РТС)

12:28 — Сбер, Т-банк, ВТБ, Газпром, Газпром нефть, Лукойл, Роснефть, Татнефть, Новатэк, МТС, Мечел, Сегежа, Сургутнефтегаз прив.

16:00 — Юань рубль, рубль доллар, прогноз рубля.

16:30 — Фьючерс на газ, Природный газ США, Нефть, Фьючерс нефти

18:47- DXY, US10Y, VIX, Серебро, фьючерс на серебро, Золото, фьючерс на золото

19:36- TMF, Apple, Tesla, Китайские акции

21:12 — Итоги по рынку акций

23:00 — RNFT, ABIO

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал