фрс

Доллар растет...

- 06 ноября 2016, 23:53

- |

- комментировать

- Комментарии ( 10 )

Шутки в сторону: по курсу тренд. Обзор на предстоящую неделю от 6.11.2016

- 06 ноября 2016, 22:24

- |

На уходящей неделе:

— Заседание ФРС

ФРС не решилась дать однозначный сигнал о повышении ставки в декабре, что неудивительно на фоне усиления паники перед выборами президента США и падении фондовых рынков.

Тем не менее, сопроводительное заявление ФРС включает в себя достаточное количество ястребиных сигналов, которые подчеркивают намерение о повышении ставки 14 декабря.

Конечно, при условии определения победителя по результату голосования 8 ноября и победы Клинтон, т.к. в случае победы Трампа спокойствие на рынках вряд ли наступит до конца текущего года.

Основные моменты сопроводительного заявления ФРС:

— Перемена риторики в отношении роста инфляции.

Отсутствует более раннее указание на то, что инфляция останется на низких уровнях в краткосрочной перспективе и отсутствует формулировка о том, что низкие цены на энергоносители сдерживают инфляцию.

( Читать дальше )

Викенд. Позиционирование под выборы

- 04 ноября 2016, 23:30

- |

Преимущество о котором я писал ранее — отработано. Да, я лично считаю что равновесная цена должна быть выше по золоту и серебру, но похоже рынок определил ее как 1300. По золоту мы уверенно выше 200 дневной средней и остановились на уровне сильной поддержки ранее. Рынок конечно может пойти выше но потенциал этого движения трудно определить — рынок уже отработал накопленное движение и сделал слишком молниеносную коррекцию которая с большего тоже отработана.

Вывод — ухожу на выходные в позиционной сделке по лонгу доллара. Рост евро последних дней меня изумляет. Но с большего картина вовсе не поменялась. Еще останется возможность сделать движение в понедельник. Но это будет зависить как от котировок так и от новостного фона за неделю.

Менее опасной сделкой будет взять декабрьский кол по GLD или GC (кому как лучше) с дельтой в районе 0.3-0.4. Самой опасной — спот и фьюч с большими плечами. Мне кажется, что движухи подобной Брекситу не будет — рынок однозначно отреагировал на 50 на 50 вероятности выборов, и хотя мне кажется потенциал роста золота выше чем падения — он не такой выгодный как на брексите. Выгодный в плане загрузки позиции до события. Результат референдума — более или менее однозначное событие. А выборы, особенно эти — могут затянуться до декабря, с опротестованиями как было с Бушем, да и от Обамки можно ждать нежданчика, много чего. Да и даже если Трапм прорвется — времени будет уйма. Даже если золото скакнет на 50 -100 долларов, потенциал хода будет уже на 1700. Это не будет раз и все.

( Читать дальше )

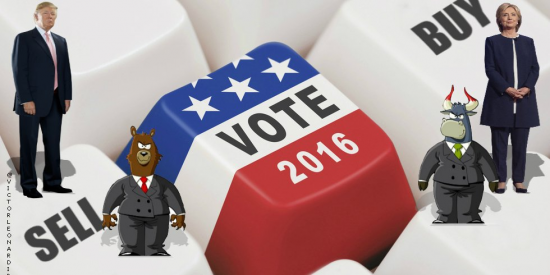

Как отреагируют рынки на результаты выборов в США?

- 04 ноября 2016, 17:23

- |

Индекс страха VIX поднялся до уровня — 20,00. Это говорит про повышение волатильности S&P500. К чему стоит готовиться? Какие 3 компании США стоит продавать именно сейчас? Как повлияют результаты выборов в США? Почему доллар будет расти или падать? Куда пойдет нефть и какие валюты могут вырасти в любом случае?

Ответы на все эти вопросы смотрите в этом видео.

( Читать дальше )

Рынки замерли в ожидании NFP

- 04 ноября 2016, 14:27

- |

Сегодняшние данные по рынку труда достаточно важны для рынков, хотя бы потому, что это последний отчет по труду перед президентскими выборами и предпоследний перед завершающим год заседанием Федерального Резерва.

Я уже не говорю от том, что коррекция на фондовом рынке уже началась и сегодняшние цифры покажут насколько рынки правы, в своей обеспокоенности.

Если посмотреть на последние несколько нонфармов, можно заметить четкую тенденцию трех подряд снижений цифр по новым рабочим местам и роста в четвертый месяц. Так было ровно три раза: 3 месяца снижения и четвертый месяц роста.

Сейчас, в начале ноября, как раз публикуется тот самый отчет, который может стать четвертым месяцем роста. Данные за октябрь ожидаются на уровне 170-175 тысяч, аккурат столько же ожидали и в прошлый месяц, но данные вышли на уровне 156 тысяч.

(Читать дальше...)

Рынки полностью сосредоточились на выборах

- 04 ноября 2016, 14:14

- |

Финансовые рынки постепенно обретают некоторую долю страха инвесторов, так званный Risk Off. Мировые фондовые площадки находятся под давлением. Биржевой индекс S&P500 может просесть и закрепиться ниже уровня 2100. Нефтяные котировки падают, а безопасные инструменты такие, как франк, иена, золото и серебро растут в цене. Все это лишь по одной причине – Дональд Трамп может стать новым Президентом США.

Напомним о том, что 8 ноября 2016 года пройдут новые президентские выборы США. Перед этим, как мы знаем, целых 8 лет правил представитель демократов – Барак Обама. Победа его преемницы Хилари Клинтон выглядит для рынков статусом-кво. Ее политика более-менее понятна и слабо отличается от текущей Президента США. Политика Трампа, представителя республиканцев, совсем иная. Он рассказывает о том, как поборет госдолг США и ведет протекционизм, вернув американские корпорации домой, а вместе с ними их капитал. Все это делает Дональда Трампа одним большим риском для той стабильности финансовых рынков, которая образовалась с весны 2016 года.

( Читать дальше )

По рынку и про развитие реального бизнеса за счёт привлечённого на бирже финансирования.

- 03 ноября 2016, 20:31

- |

( Читать дальше )

C запозданием про Банк Японии

- 03 ноября 2016, 16:54

- |

Банк Японии доказал, что у него еще остались «патроны».

Последствия для иены (статья от середины октября)

«…Вертолетные деньги могут оказаться ценным инструментом. В частности, привлекательной особенностью этого инструмента является то, что он работает даже тогда, когда традиционная денежно-кредитная политика является малоэффективной, а уровень гос. долга непомерно высок…»

— Бен Бернанке (2016).

Прошло уже почти 3 месяца с момента заседания Банка Японии (BoJ) в конце июля. Напомню, тогда публика ожидала запуска нового инструмента (предложенного японцам бывшим председателем ФРС) — «вертолетных денег» (helicopter money). Такая политика предполагает прямое финансирование стимулирующих фискальных программ японского правительства Банком Японии. Тем более, именно в конце июля премьер-министр Абэ объявил о новом пакете стимулирующих мер.

Однако ничего подобного не последовало. Рынок был разочарован, и весь оптимизм инвесторов (вместе с предшествовавшим заседанию ослаблением иены) испарился.

( Читать дальше )

"Фундаментальный анализ от "А" до "Я" с Фредериком", часть 5.

- 03 ноября 2016, 12:13

- |

Уважаемые коллеги!

Сегодня в 21:00 вас ждем онлайн-вебинар «Фундаментальный анализ от „А“ до „Я“ с Фредериком», часть 5.

На пятом вебинаре речь пойдет об индикаторах внутреннего спроса.

На внутренний спрос приходится львиная доля ВВП США, поэтому эти данные всегда достаточно важны.

На этом вебинаре мы узнаем, какие индикаторы отражают состояние внутреннего спроса, как это может повлиять на решение ФРС и на движения индексов и валют.

Будут рассмотрены такие индикаторы:

— Retail Sales;

— Durable Goods Orders;

— Personal income и тд.

Поспешите пройти регистрацию по ссылке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал