SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фрс

США оставят золото Германии у себя

- 24 июня 2014, 19:06

- |

Еще в январе 2013 г. Центробанк Германии заявил, что вернет на родину все немецкое золото, которое было отдано на хранение в Банк Франции и Федрезерв.

Бундесбанк хотел вернуть все золото себе, но не смог.

Всего Германия планировала вернуть 374 тонны желтого металла, из них 300 тонн находятся в ФРС. Прошло 18 месяцев, но немцы смогли вернуть лишь ничтожные 37 тонн, причем из США репатриировали всего 5 тонн, остальное — из Парижа.

Германия является второй страной в мире по объему золотых резервов, но весомая их часть хранится за пределами страны.

Тот факт, что, несмотря на серьезные намерения, золото вернуть не удалось, спровоцировал вопросы о сохранности немецкого богатства: или оно уже продано или отдано в аренду?

Итак, возник вопрос о местонахождение части немецкого золота, но Ангела Меркель решила спустить этот вопрос на тормозах. В конце концов, прекращение разговоров на тему возврата золота Германии устраняет потенциальную угрозу для американо-германских отношений.

( Читать дальше )

Бундесбанк хотел вернуть все золото себе, но не смог.

Всего Германия планировала вернуть 374 тонны желтого металла, из них 300 тонн находятся в ФРС. Прошло 18 месяцев, но немцы смогли вернуть лишь ничтожные 37 тонн, причем из США репатриировали всего 5 тонн, остальное — из Парижа.

Германия является второй страной в мире по объему золотых резервов, но весомая их часть хранится за пределами страны.

Тот факт, что, несмотря на серьезные намерения, золото вернуть не удалось, спровоцировал вопросы о сохранности немецкого богатства: или оно уже продано или отдано в аренду?

Итак, возник вопрос о местонахождение части немецкого золота, но Ангела Меркель решила спустить этот вопрос на тормозах. В конце концов, прекращение разговоров на тему возврата золота Германии устраняет потенциальную угрозу для американо-германских отношений.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Обзор мировой экономики. Замедление экономики Китая может стать одним из самых интересных сюжетов года

- 23 июня 2014, 11:49

- |

Китай

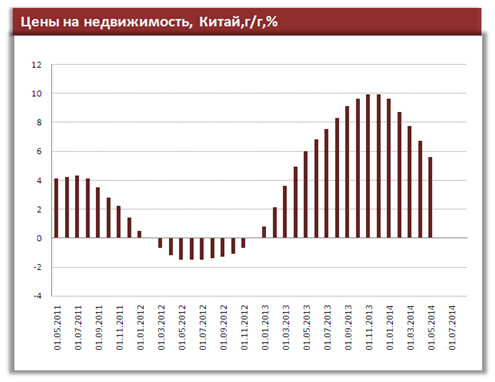

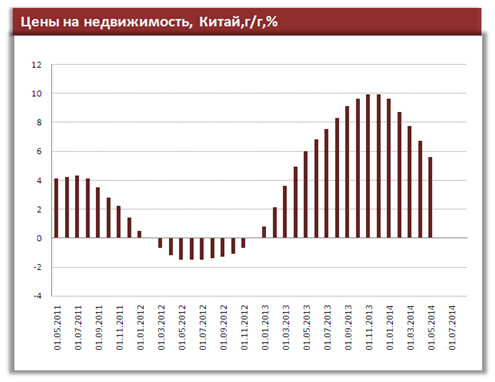

Наибольшие опасения вызывает падение темпов роста цен на недвижимость. Если в начале года стоимость жилья в крупнейших городах росла почти на 10% в годовом выражении, то майские данные показывают рост всего на 5,6%. В месячном выражении цены падают в 52 городах из 77. Очевидно, что сектор недвижимости, составляющий 15% от ВВП Китая, сейчас находится под серьёзной угрозой кризиса. Строительные компании, не имеющие доступа к кредитам в традиционных государственных банках, являются одними из основных клиентов, так называемой теневой банковской системы Китая. Ухудшение их финансового состояния может спровоцировать кризис ликвидности на рынке небанковского кредитования, объём которого по разным оценкам составляет от 2 до 7 трлн. долларов (20-70% от ВВП страны).

( Читать дальше )

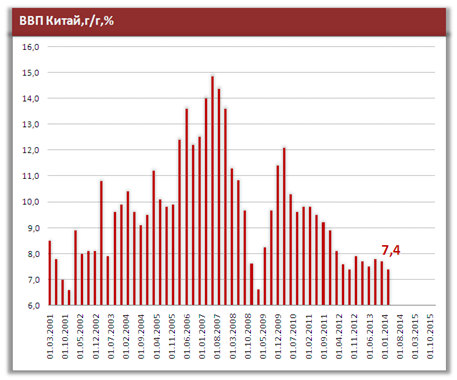

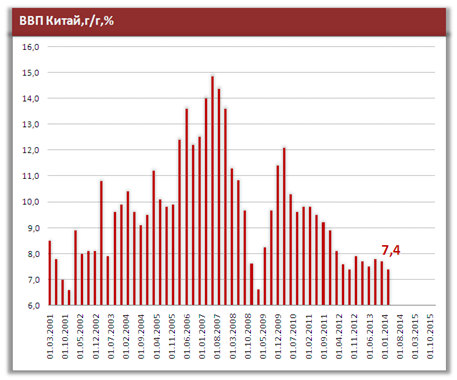

- Первый квартал показал замедление роста экономики Китая до 7,4%

- Наиболее уязвимым выглядит сектор недвижимости, цены на которую в мае упали в 52 городах из 77

- Увеличение государственных расходов может поддержать экономику до конца года, но факторы, влияющие на замедление достаточно сильны

Наибольшие опасения вызывает падение темпов роста цен на недвижимость. Если в начале года стоимость жилья в крупнейших городах росла почти на 10% в годовом выражении, то майские данные показывают рост всего на 5,6%. В месячном выражении цены падают в 52 городах из 77. Очевидно, что сектор недвижимости, составляющий 15% от ВВП Китая, сейчас находится под серьёзной угрозой кризиса. Строительные компании, не имеющие доступа к кредитам в традиционных государственных банках, являются одними из основных клиентов, так называемой теневой банковской системы Китая. Ухудшение их финансового состояния может спровоцировать кризис ликвидности на рынке небанковского кредитования, объём которого по разным оценкам составляет от 2 до 7 трлн. долларов (20-70% от ВВП страны).

( Читать дальше )

Марк Фабер: «Золото упало из-за СМИ»

- 23 июня 2014, 11:01

- |

Золото упало с рекордных $1,934/унцию, достигнутых в сентябре 2011 года, более чем на 30%, и стоит у минимумов — по материалам AForex.

Золото упало с рекордных $1,934/унцию, достигнутых в сентябре 2011 года, более чем на 30%, и стоит у минимумов — по материалам AForex.Известный инвестор-ультрапессимист», автор финансового бюллетеня Gloom, Boom & Doom Report, Марк Фабер, считает, что падение популярности золота объясняется массированной информационной атакой на желтый металл.

«Никто в CNBC или Bloomberg не дает позитивные прогнозы по металлу — будто сговорились. О золоте постоянно плохо говорят в СМИ, официальные лица ФРС и экономисты. Все они не являются держателями золота, они все вложились в акции»,- сказал Фабер в интервью все тому же CNBC.

Фабер также обиделся на СМИ за прозвище, которое те дали инвестирующим в желтый металл – «золотые жуки»: «Я же не называю тараканами инвесторов в акции», — возмутился Фабер. Несмотря на негативные коннотации в репортажах, Фабер верит в золото, на основании того, что этот актив сильно недооценен относительно всех других. В портфеле Фабера золото занимает до 25%. Смеется тот, кто смеется последний.

Старт текущей недели пройдёт с небольшим повышением.

- 23 июня 2014, 09:30

- |

За прошедшую неделю российский валютный индекс РТС потерял чуть более 1%, при этом германский индекс DAX обновил свой исторический максимум и прибавил 0.75%, лондонский индекс FTSE-100 прибавил 0.7%, а основные индексы в США закрыли неделю на новом историческом максимуме и завершили неделю ростом, в пределах 1.3%. Из всего азиатского региона вновь можно выделить только японский фондовый рынок, который показал рост 1.7%, при том, что остальные площадки азиатского региона находились почти всю неделю под небольшим давлением.

Если взглянуть на российский рублёвый индекс ММВБ, то по итогам прошедшей недели он вновь показал боковую динамику и так и не сумел выбраться в плюс по итогам текущего года. Открытие текущего года по индексу ММВБ было на отметке 1504 пункта, поэтому индекс по-прежнему показывает отрицательную динамику, даже не смотря, на стабильные и высокие цены нефть. На предстоящую неделю ключевое сопротивление 1500-1520 пунктов будет по-прежнему актуальным.

( Читать дальше )

Если взглянуть на российский рублёвый индекс ММВБ, то по итогам прошедшей недели он вновь показал боковую динамику и так и не сумел выбраться в плюс по итогам текущего года. Открытие текущего года по индексу ММВБ было на отметке 1504 пункта, поэтому индекс по-прежнему показывает отрицательную динамику, даже не смотря, на стабильные и высокие цены нефть. На предстоящую неделю ключевое сопротивление 1500-1520 пунктов будет по-прежнему актуальным.

( Читать дальше )

Эксперты: QE3 необходимо поскорее сворачивать

- 22 июня 2014, 23:06

- |

Федеральной резервной системе следует завершить программу количественного смягчения как можно раньше, так как QE3 тормозит американскую экономику, заявили известный инвестор Стэнли Дракенмиллер и бывший член правления ФРС Кевин Уорш.

По их мнению, стратегия выхода ЦБ США из политики стимулирующих мер должна быть предсказуемой.

«Если ставки повысятся быстро или неожиданно, восхваляемое сбалансированное восстановление может оказаться под ударом», — заявили они.

Суть их аргументов заключалась в том, что программа по выкупу облигаций принесла больше пользы богатым, а не малому и среднему бизнесу.

«Более высокие цены на активы не переходят в значимые увеличения капитальных расходов, а слабый рост инвестиций в бизнес негативно сказывается на занятости», — заявили они.

Напомним, ранее чиновники ФРС США пятый раз подряд приняли решение снизить объемы программы ежемесячной покупки активов. Объем стимулирования вновь будет снижен на $10 млрд. Кроме того, чиновники прогнозируют более быстрое повышение процентных ставок.

( Читать дальше )

EUR/USD: цели на июль

- 22 июня 2014, 14:27

- |

- Заседание ФРС 18.06 — повод для коррекции в EUR/USD

- Смягчение денежной политики ЕЦБ во многом в цене

- ТА: коридор 1.35-1.37; повышательный риск июля — тестирование 1.37.

( Читать дальше )

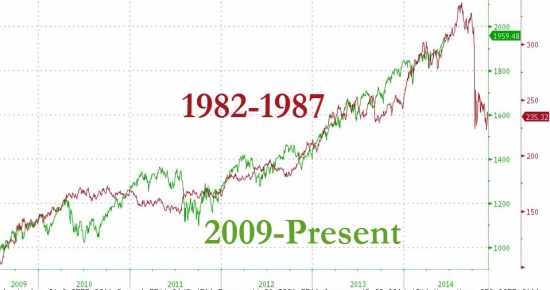

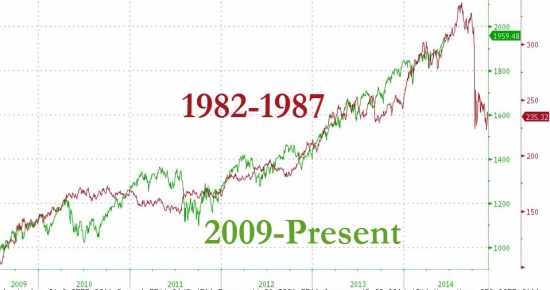

Статья, опубликованная в 1987 в Los Angeles Times...

- 21 июня 2014, 11:49

- |

Традиционно настроенные ждать обвала рынка авторы ресурса Zerohedge приводят отрывок статьи, опубликованной весной 1987 года в LA Times. Возможно, от этих строк у некорторых бычьи настроенных оптимистов действительно встанут волосы дыбом, и мурашки побегут по коже...

Ничего не отличается и в этот раз...

«Одним из крупнейших бычьих факторов является растущая во всем мире ликвидность, и растет она благодаря экспансивной денежно-кредитной политики центральных банков. По мнению некоторых аналитиков, этот факт является катализатором для роста иностранных инвестиций, которые двигают цены на американские акции всё выше, независимо от того, что происходит с американской экономикой...

Низкие процентные ставки также помогают росту акций, сделав Казначейские ценные бумаги, депозитные сертификаты и другие процентные инвестиционные инструменты менее привлекательными. Застой в экономике, тем временем, сдерживает ФРС от повышения процентных ставок и предотвращает инфляционный перегрев...

( Читать дальше )

Ничего не отличается и в этот раз...

«Одним из крупнейших бычьих факторов является растущая во всем мире ликвидность, и растет она благодаря экспансивной денежно-кредитной политики центральных банков. По мнению некоторых аналитиков, этот факт является катализатором для роста иностранных инвестиций, которые двигают цены на американские акции всё выше, независимо от того, что происходит с американской экономикой...

Низкие процентные ставки также помогают росту акций, сделав Казначейские ценные бумаги, депозитные сертификаты и другие процентные инвестиционные инструменты менее привлекательными. Застой в экономике, тем временем, сдерживает ФРС от повышения процентных ставок и предотвращает инфляционный перегрев...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал