SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фрс

Размещения / погашения 7-11.05

- 07 мая 2012, 08:57

- |

После празднования «золотой недели» Япония возвращается на рынок тремя размещениями. У Австралии три размещения и большое погашение в пятницу. Швейцария помимо стандартного размещения MMDRCs во вторник, размещает бонды в среду, а в четверг у нее относительно большое погашение. Много европейских аукционов при практически отсутствующих погашениях. Также на неделе – большие размещения в США. Общая плотность размещений способна вызвать напряженность на финансовых рынках, особенно в первую половину недели.

Весь календарь размещений и погашений государственных облигаций на www.debtcalendar.net . Уточняется и дополняется ежедневно.

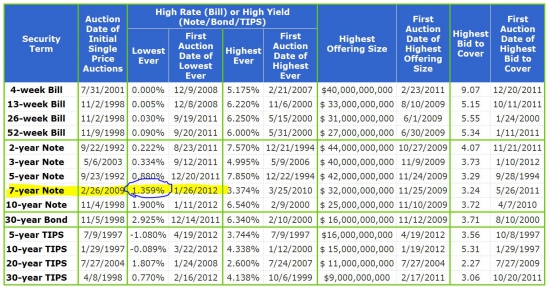

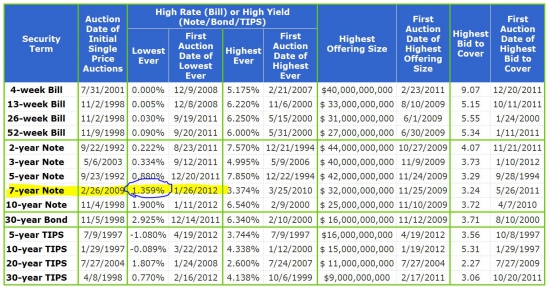

Р. S. Отметим в качестве интересного факта ажиотажный спрос на американские бумаги на последнем твист аукционе в пятницу.

Весь календарь размещений и погашений государственных облигаций на www.debtcalendar.net . Уточняется и дополняется ежедневно.

Р. S. Отметим в качестве интересного факта ажиотажный спрос на американские бумаги на последнем твист аукционе в пятницу.

- комментировать

- Комментарии ( 1 )

Не стоит ждать никакого апокалипсиса в евро. Текущая ситуация и мысли на второе полугодие.

- 06 мая 2012, 14:48

- |

В последнее время опять началось всё больше и больше разговоров что пара евро-доллар пробьёт отметку 1.30 и полетит намного ниже. Ряд крупных инвестдомов ещё с прошлого года предрекают отметку 1.20 а есть и такие отважные гуру, кто ждёт вообще 1.10. Всё это опять очень стало напоминать развод декабря прошлого года и январь и февраль текущего, когда всех зомбировали проблемами в Европе и крупные игроки начали выкупать все рынки.

Да, мы уже неоднократно видели в этом году тест отметки 1.30 по паре евро-бакс и в феврале и в марте и в апреле, но большинство просто не видело какая «плита» объёмы на покупку там стоят со стороны азиатского региона, в большей степени с Китая и это не спроста.

Попробую высказать свои мысли по текущему инструменту, в частности от которого во многом и будет зависеть динамика на всех рвнках акций. Да, я не спорю, что дела в Европе обстоят двлеко не лучшим образом, но это всё уже заложено в текущие цены, никакого крупного банкротсва в этом году власти точно не допустят и если что ещё раз запустят LTRO, сказки про Грецию и её выход из зоны евро вообще уже достали, она от туда выходит уже с 2009 года но что то всё никак. Основной страх и давление на валюту евро был связан именно с долговым рынком и всёбоялись что страны зоны евро не смогут рефинансировать тот огромный объём, который запланирован был на этот год и что самое интересное большая его часть именно на первое полугодие и вуаля, без всяких проблем и потрясений и через 2 программы LTRO-1 и LTRO-2 почти все страны уже провели размещений более чем на 60% из запланированного на этот год, и на второе полугодие останется всего-лишь около 30% и это при том что доходности у всех проблемных стран стоят на довольно комфортном уровне и ЕЦБ при этом уже почти как два месяца не участвовал в аукционах. И вот теперь подумайте сами, количество денег в системе почти не изменно и они претекают из одних активов в другие в зависимости от ситуации, когда рынки акций находятся под давлением, то деньги перетекают в безрисковые активы — облигации, и вот теперь давайте возьмём сегодняшие дни: всегда самым надёжным безрисковым активом были американские бонды, но какой сейчас смысл в них вкладываться при текущей мизирной доходности да ещё и к тому же что не будет пока никакого КУЕ-3 а значит не будет спроса со стороны ФЕДА, и вот именно поэтому, даже не смотря на проблемы в Европе именно вложение в их гособлигации с нормальной доходностью в текущий момент намного выгоднее, где власти вправе ещё предпринять дополнительные меры, такие как понижение ставки и ещё один запуск печатного станка, что не могут себе позволить те же штаты. Именно поэтому Китай уже как несколько месяцев продаёт свои Американские трежеря и прекдладывается в европейскиеи и именно поэтому спрос на евро не ослабнет так как размещения происходят в евро а не в долларах. И если рынки и дальше будут разыгрывать карту что не будет никакого КУЕ-3 а оно до августа и не будет, да и не особо нужно оно сейчас в штатх, так как и они уже разместились в этом году на 65% запланированного объёма на год без участия ФРС, и если продажи на долговом рынке США и будут то будут они в большей степени в пользу европейцев, что и будет поддерживать спрос на евро.

( Читать дальше )

Да, мы уже неоднократно видели в этом году тест отметки 1.30 по паре евро-бакс и в феврале и в марте и в апреле, но большинство просто не видело какая «плита» объёмы на покупку там стоят со стороны азиатского региона, в большей степени с Китая и это не спроста.

Попробую высказать свои мысли по текущему инструменту, в частности от которого во многом и будет зависеть динамика на всех рвнках акций. Да, я не спорю, что дела в Европе обстоят двлеко не лучшим образом, но это всё уже заложено в текущие цены, никакого крупного банкротсва в этом году власти точно не допустят и если что ещё раз запустят LTRO, сказки про Грецию и её выход из зоны евро вообще уже достали, она от туда выходит уже с 2009 года но что то всё никак. Основной страх и давление на валюту евро был связан именно с долговым рынком и всёбоялись что страны зоны евро не смогут рефинансировать тот огромный объём, который запланирован был на этот год и что самое интересное большая его часть именно на первое полугодие и вуаля, без всяких проблем и потрясений и через 2 программы LTRO-1 и LTRO-2 почти все страны уже провели размещений более чем на 60% из запланированного на этот год, и на второе полугодие останется всего-лишь около 30% и это при том что доходности у всех проблемных стран стоят на довольно комфортном уровне и ЕЦБ при этом уже почти как два месяца не участвовал в аукционах. И вот теперь подумайте сами, количество денег в системе почти не изменно и они претекают из одних активов в другие в зависимости от ситуации, когда рынки акций находятся под давлением, то деньги перетекают в безрисковые активы — облигации, и вот теперь давайте возьмём сегодняшие дни: всегда самым надёжным безрисковым активом были американские бонды, но какой сейчас смысл в них вкладываться при текущей мизирной доходности да ещё и к тому же что не будет пока никакого КУЕ-3 а значит не будет спроса со стороны ФЕДА, и вот именно поэтому, даже не смотря на проблемы в Европе именно вложение в их гособлигации с нормальной доходностью в текущий момент намного выгоднее, где власти вправе ещё предпринять дополнительные меры, такие как понижение ставки и ещё один запуск печатного станка, что не могут себе позволить те же штаты. Именно поэтому Китай уже как несколько месяцев продаёт свои Американские трежеря и прекдладывается в европейскиеи и именно поэтому спрос на евро не ослабнет так как размещения происходят в евро а не в долларах. И если рынки и дальше будут разыгрывать карту что не будет никакого КУЕ-3 а оно до августа и не будет, да и не особо нужно оно сейчас в штатх, так как и они уже разместились в этом году на 65% запланированного объёма на год без участия ФРС, и если продажи на долговом рынке США и будут то будут они в большей степени в пользу европейцев, что и будет поддерживать спрос на евро.

( Читать дальше )

Представитель ФРС Чарльз Плоссер (комментарии об экономике и фондовом рынке

- 03 мая 2012, 21:32

- |

- Плоссер ожидает продолжения экономического роста на фоне дальнейшего роста занятости

- Инфляция, вероятно, будет оставаться около целевого уровня ФРС, составляющего 2%

- ВВП США, вероятно, вырастет на 3% в этом и следующем году

- Уровень безработицы должен снизиться до 7,8% к концу году

- Плоссер приветствует решение ФРС огласить прогнозы по экономике и политике

- Прогнозы повысят понимание политики процентной ставки

- ФРС должна следовать подходу «сбалансированной» денежно-кредитной политики

- ФРС не может сделать многого в отношении занятости в долгосрочной перспективе

- Возможно, ФРС придется активно сокращать баланс

- Европа все еще является большим источником неопределенности

- Плоссер ожидает продолжения экономического роста на фоне дальнейшего роста занятости

- Быстрое ослабление инфляции может заставить ФРС принять меры

Голливуд говорит – банкиров будем мочить в сортире

- 02 мая 2012, 21:43

- |

В последние послевоенные десятилетия, только элиты СССР и элиты США разговаривали со своим народом по средствам кинематографа. Кинематограф СССР контролировала коммунистическая верхушка совместно с отделами КГБ, впаривая овцам как правило военно-аскетичную тематику. Аскетичные павки корчагины и «матросовы» должны были помогать партийной элите красиво жить. Американский же кинематограф контролировал капитал в тесной связке с агенством Национальной Безопасности.

В то время как итальянцы, французы и англичане пытались делать аполитичное кино. В центре, которого был человек с улицы, СССР и США делали кино идеологическое.

СССР почил в бозе, преданный своей элитой. Поэтому единственная сильная идеологическая линия могла остаться только у США. Однако система коммуникации через Голливуд в США была практически потеряна в 90-е и 2000-е годы, когда стало неудобно задавать все вопросы, кроме финансово-прибыльных. А значит, идеологии места уже не было и в США.

( Читать дальше )

В то время как итальянцы, французы и англичане пытались делать аполитичное кино. В центре, которого был человек с улицы, СССР и США делали кино идеологическое.

СССР почил в бозе, преданный своей элитой. Поэтому единственная сильная идеологическая линия могла остаться только у США. Однако система коммуникации через Голливуд в США была практически потеряна в 90-е и 2000-е годы, когда стало неудобно задавать все вопросы, кроме финансово-прибыльных. А значит, идеологии места уже не было и в США.

( Читать дальше )

Инфляция пока еще помеха для новой порции ликвидности.

- 02 мая 2012, 11:11

- |

Формула плохо, значит хорошо, потому что денег дадут, очень самонадеянна. Участники рынка переоценивают возможности ФРС и ЕЦБ в деле печатного станка. Вероятно, Бен Бернанке всей душой хочет еще подкинуть денег в виде QE3 и уверен, он это сделает сразу как только представиться такая возможность. Но не в ближайшие месяцы, поскольку сейчас, при всем желании такой возможности нет, поскольку инфляционные риски в текущий момент превышают все возможные положительные эффекты от будущего QE.

Европа уже столкнулась с ростом инфляции до величины 1,3% в марте, всего лишь за месяц, темп просто огромный для развитой экономики. У США инфляция в этом году так же держится на стабильно высоких значениях, от 0,2% до 0,4% в месяц. В годовом исчислении инфляция в США, сейчас находиться возле отметки 3%в год.

Ранее перед запуском QE2, в сентябре октябре 2010 года, месячная инфляция была равна 0,1-0,2%, годовая была чуть выше 1%. Так или иначе, но после второго раунда, инфляция особенно в годовом исчислении стала увеличиваться, достигнув почти 4% в сентябре 2011, после чего стала снижаться. Но пока еще она не снизилась, достаточно сильно и если ФРС вновь запустит станок сейчас, в мае или июне как этого хотят участники рынка, то США рискуют получить рост инфляции до значений, превышающих 5% в год. Что тогда Бернанке ответит конгрессу, который постоянно указывает главе ФРС про инфляционные риски.

( Читать дальше )

Европа уже столкнулась с ростом инфляции до величины 1,3% в марте, всего лишь за месяц, темп просто огромный для развитой экономики. У США инфляция в этом году так же держится на стабильно высоких значениях, от 0,2% до 0,4% в месяц. В годовом исчислении инфляция в США, сейчас находиться возле отметки 3%в год.

Ранее перед запуском QE2, в сентябре октябре 2010 года, месячная инфляция была равна 0,1-0,2%, годовая была чуть выше 1%. Так или иначе, но после второго раунда, инфляция особенно в годовом исчислении стала увеличиваться, достигнув почти 4% в сентябре 2011, после чего стала снижаться. Но пока еще она не снизилась, достаточно сильно и если ФРС вновь запустит станок сейчас, в мае или июне как этого хотят участники рынка, то США рискуют получить рост инфляции до значений, превышающих 5% в год. Что тогда Бернанке ответит конгрессу, который постоянно указывает главе ФРС про инфляционные риски.

( Читать дальше )

Саммери торгового дня 1 мая: разбор выступлений ФРС, что же они нам хотели сказать?

- 02 мая 2012, 01:23

- |

Сегодня был большой день для ФРС. Публично выступили почти что все члены FOMC — это люди, которые решают, что будет в мировой экономике, и где будут рынки. К их словам стоит прислушаться. Привожу основные моменты их выступлений. Опять же,кому лень читать — никаких тектонических сдвигов в позиции представителей ФРС не произошло, кто был uber-dovish им и остался, кто является ястребом, лишь подтвердил свои взгляды. Ничего существенного про QE3 мы не услышали. Однако, в этих выступлениях есть многое, что способно пролить свет на позицию ФРС и на будущее рынков. Итак, по порядку

Сегодня был большой день для ФРС. Публично выступили почти что все члены FOMC — это люди, которые решают, что будет в мировой экономике, и где будут рынки. К их словам стоит прислушаться. Привожу основные моменты их выступлений. Опять же,кому лень читать — никаких тектонических сдвигов в позиции представителей ФРС не произошло, кто был uber-dovish им и остался, кто является ястребом, лишь подтвердил свои взгляды. Ничего существенного про QE3 мы не услышали. Однако, в этих выступлениях есть многое, что способно пролить свет на позицию ФРС и на будущее рынков. Итак, по порядкуПрезидент ФРб Сан-Франциско Джон Уилльямс сказал, что похоже,

экономика США вырастет на 2,5% в этом году. Консенсус прогноз составляет 2.3%, в то время как ФРС ожидают 2.4-2.9%. По мнению Уилльямса, рост ускорится в 2013 году. Жилищный сектор до сих пор весьма слаб. Производство развивается хорошими тепами. Потребление – не то, что будет двигателем экономики в ближайшие несколько лет. Рост придет из других областей (из каких?) Если инфляция устойчиво поднимется над уровнем 2% ФЕД будет вынужден убрать чашу с пуншем. Но что в данном случае означает «устойчивый»? Он заявил, что поддержит дальнейшее смягчение, если инфляция упадет, в безработица захлебнется на уровне около 8%. Уилльямс – один из самых голубинных представителей ФРС.

экономика США вырастет на 2,5% в этом году. Консенсус прогноз составляет 2.3%, в то время как ФРС ожидают 2.4-2.9%. По мнению Уилльямса, рост ускорится в 2013 году. Жилищный сектор до сих пор весьма слаб. Производство развивается хорошими тепами. Потребление – не то, что будет двигателем экономики в ближайшие несколько лет. Рост придет из других областей (из каких?) Если инфляция устойчиво поднимется над уровнем 2% ФЕД будет вынужден убрать чашу с пуншем. Но что в данном случае означает «устойчивый»? Он заявил, что поддержит дальнейшее смягчение, если инфляция упадет, в безработица захлебнется на уровне около 8%. Уилльямс – один из самых голубинных представителей ФРС.( Читать дальше )

Ястребы и голуби ФРС пришли к согласию: больше никакого смягчения. Лэкер: ФРС поднимет ставки в 2013 г.

- 01 мая 2012, 19:06

- |

Президент ФРБ Ричмонда Джеффри Лэкер ожидает, что ФРС повысит ставки уже в середине 2013 г., а не в конце 2014 г., как говорится в заявлении регулятора. Стоит отметить, что Лэкер был единственным, кто выступал против сохранения долгосрочной политики нулевых ставок.

«Я возражал, потому что я не верю, что экономические условия будут способствовать исключительно низким ставкам по федеральным фондам на столь длительном этапе времени, — сказал Лэкер. — Моя оценка ситуации говорит о том, что сохранение повышения потребуется к середине 2013 года, так как потребуются меры для борьбы с ценовым давлением».

В этот раз глава ФРБ Ричмонда был чуть более конкретен в своем высказывании. Ранее, в марте, он заявлял о необходимости повышения ставки по федеральным фондам в 2013 г., не указав конкретно, в какой части временного периода это потребуется.

Напомним, что Лэкер уже давно скептически относится к возможности денежно-кредитной политики существенно повысить уровень занятости. Впрочем, Лэкер обладает правом голоса в Федеральном комитете по открытым рынкам в этом году, но не в 2013 г.

( Читать дальше )

«Я возражал, потому что я не верю, что экономические условия будут способствовать исключительно низким ставкам по федеральным фондам на столь длительном этапе времени, — сказал Лэкер. — Моя оценка ситуации говорит о том, что сохранение повышения потребуется к середине 2013 года, так как потребуются меры для борьбы с ценовым давлением».

В этот раз глава ФРБ Ричмонда был чуть более конкретен в своем высказывании. Ранее, в марте, он заявлял о необходимости повышения ставки по федеральным фондам в 2013 г., не указав конкретно, в какой части временного периода это потребуется.

Напомним, что Лэкер уже давно скептически относится к возможности денежно-кредитной политики существенно повысить уровень занятости. Впрочем, Лэкер обладает правом голоса в Федеральном комитете по открытым рынкам в этом году, но не в 2013 г.

( Читать дальше )

Календарь размещений / погашений на неделю 1.05-4.05

- 01 мая 2012, 08:40

- |

Япония из-за праздников будет отсутствовать на рынке. Празднование 1 Мая изменит также стандартное расписание аукционов ЕЦБ. Австралия после оглашения решения по учетной ставке (1.05) проведет размещения на 1.7 млрд на двух аукционах. Понедельник и четверг – дни больших оплат/выплат в США. Также на неделе — сразу два английских Gilt-размещения.

Календарь размещений и погашений на май — www.debtcalendar.net

( Читать дальше )

Календарь размещений и погашений на май — www.debtcalendar.net

( Читать дальше )

США удачно разместили 7 летние гос. облигации

- 26 апреля 2012, 23:13

- |

Штаты разместили 7 летние бонды на 29 миллиардов, под рекордно низкие ставки 1.347% это самое удачное размещение 7 леток за всю историю, тем самым побит рекорд от февраля 2009.

Спрос превысил предложение в 2,83 раза, при среднем значении в 2,81. Доля крупных банков составила 38,2%, среднее значение этого показателя составляет 39,6%. Внутренний спрос составил 17,6%, при среднем в 14,3%.

Ждем коррекции в США, ибо ни кто не верит в возобновление бычьего тренда

Спрос превысил предложение в 2,83 раза, при среднем значении в 2,81. Доля крупных банков составила 38,2%, среднее значение этого показателя составляет 39,6%. Внутренний спрос составил 17,6%, при среднем в 14,3%.

Ждем коррекции в США, ибо ни кто не верит в возобновление бычьего тренда

BERNANKE: WE REMAIN PREPARED TO DO MORE

- 25 апреля 2012, 22:23

- |

BERNANKE: WE REMAIN PREPARED TO DO MORE

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал