SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фрс

Ястребы и голуби ФРС пришли к согласию: больше никакого смягчения. Лэкер: ФРС поднимет ставки в 2013 г.

- 01 мая 2012, 19:06

- |

Президент ФРБ Ричмонда Джеффри Лэкер ожидает, что ФРС повысит ставки уже в середине 2013 г., а не в конце 2014 г., как говорится в заявлении регулятора. Стоит отметить, что Лэкер был единственным, кто выступал против сохранения долгосрочной политики нулевых ставок.

«Я возражал, потому что я не верю, что экономические условия будут способствовать исключительно низким ставкам по федеральным фондам на столь длительном этапе времени, — сказал Лэкер. — Моя оценка ситуации говорит о том, что сохранение повышения потребуется к середине 2013 года, так как потребуются меры для борьбы с ценовым давлением».

В этот раз глава ФРБ Ричмонда был чуть более конкретен в своем высказывании. Ранее, в марте, он заявлял о необходимости повышения ставки по федеральным фондам в 2013 г., не указав конкретно, в какой части временного периода это потребуется.

Напомним, что Лэкер уже давно скептически относится к возможности денежно-кредитной политики существенно повысить уровень занятости. Впрочем, Лэкер обладает правом голоса в Федеральном комитете по открытым рынкам в этом году, но не в 2013 г.

( Читать дальше )

«Я возражал, потому что я не верю, что экономические условия будут способствовать исключительно низким ставкам по федеральным фондам на столь длительном этапе времени, — сказал Лэкер. — Моя оценка ситуации говорит о том, что сохранение повышения потребуется к середине 2013 года, так как потребуются меры для борьбы с ценовым давлением».

В этот раз глава ФРБ Ричмонда был чуть более конкретен в своем высказывании. Ранее, в марте, он заявлял о необходимости повышения ставки по федеральным фондам в 2013 г., не указав конкретно, в какой части временного периода это потребуется.

Напомним, что Лэкер уже давно скептически относится к возможности денежно-кредитной политики существенно повысить уровень занятости. Впрочем, Лэкер обладает правом голоса в Федеральном комитете по открытым рынкам в этом году, но не в 2013 г.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Календарь размещений / погашений на неделю 1.05-4.05

- 01 мая 2012, 08:40

- |

Япония из-за праздников будет отсутствовать на рынке. Празднование 1 Мая изменит также стандартное расписание аукционов ЕЦБ. Австралия после оглашения решения по учетной ставке (1.05) проведет размещения на 1.7 млрд на двух аукционах. Понедельник и четверг – дни больших оплат/выплат в США. Также на неделе — сразу два английских Gilt-размещения.

Календарь размещений и погашений на май — www.debtcalendar.net

( Читать дальше )

Календарь размещений и погашений на май — www.debtcalendar.net

( Читать дальше )

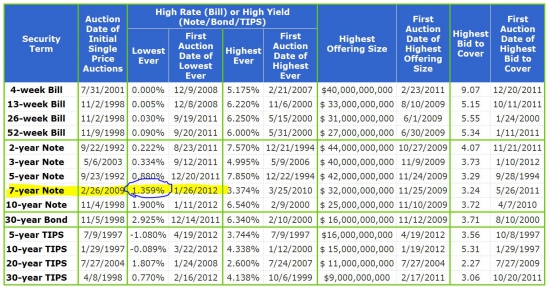

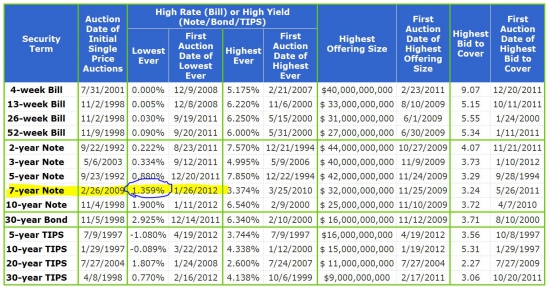

США удачно разместили 7 летние гос. облигации

- 26 апреля 2012, 23:13

- |

Штаты разместили 7 летние бонды на 29 миллиардов, под рекордно низкие ставки 1.347% это самое удачное размещение 7 леток за всю историю, тем самым побит рекорд от февраля 2009.

Спрос превысил предложение в 2,83 раза, при среднем значении в 2,81. Доля крупных банков составила 38,2%, среднее значение этого показателя составляет 39,6%. Внутренний спрос составил 17,6%, при среднем в 14,3%.

Ждем коррекции в США, ибо ни кто не верит в возобновление бычьего тренда

Спрос превысил предложение в 2,83 раза, при среднем значении в 2,81. Доля крупных банков составила 38,2%, среднее значение этого показателя составляет 39,6%. Внутренний спрос составил 17,6%, при среднем в 14,3%.

Ждем коррекции в США, ибо ни кто не верит в возобновление бычьего тренда

BERNANKE: WE REMAIN PREPARED TO DO MORE

- 25 апреля 2012, 22:23

- |

BERNANKE: WE REMAIN PREPARED TO DO MORE

Смотрим Бернанке онлайн: ИТОГИ

- 25 апреля 2012, 22:10

- |

www.ustream.tv/channel/4944768

Первый вопрос насчет QE!

Бен

— Мы готовы использовать accomodation policy если экономические условия будут соответствовать

BERNANKE SAYS FED PREPARED TO TAKE MORE BALANCE SHEET ACTIONS

BERNANKE SAYS `THOSE TOOLS REMAIN ON THE TABLE

Почему вы не используете прямо сейчас меры количественого смягчения?

— мы не находимся под угрозой дефляции. МЫ не сделаем больше, т.к. делаем достаточно, чтобы поддержать экономику, если мы используем больше мер, мы потеряем доверие. это будет безуммно (Reckless)

что то мне подсказывает, что будет некоторый слив после

Господа, Фед всегда говорит, что он примет меры. Когда будет необходимо… никакой конкретики и в этот раз! прогнозы достаточно hawkish

( Читать дальше )

Первый вопрос насчет QE!

Бен

— Мы готовы использовать accomodation policy если экономические условия будут соответствовать

BERNANKE SAYS FED PREPARED TO TAKE MORE BALANCE SHEET ACTIONS

BERNANKE SAYS `THOSE TOOLS REMAIN ON THE TABLE

Почему вы не используете прямо сейчас меры количественого смягчения?

— мы не находимся под угрозой дефляции. МЫ не сделаем больше, т.к. делаем достаточно, чтобы поддержать экономику, если мы используем больше мер, мы потеряем доверие. это будет безуммно (Reckless)

что то мне подсказывает, что будет некоторый слив после

Господа, Фед всегда говорит, что он примет меры. Когда будет необходимо… никакой конкретики и в этот раз! прогнозы достаточно hawkish

- No chance Fed alone could offset “fiscal cliff” economy faces in early 2013 as taxes are set to be hiked dramatically absent any policy shifts by Congress

- Inflation above 2% target would erode Fed’s credibility

- Progress has been made in Europe; Cites firewall, Fiscal Compact, Greek deal

( Читать дальше )

Прогнозы ФРС

- 25 апреля 2012, 22:04

- |

- 3 Fed members expect first hike in 2012 (unchanged)

- 3 in 2013 (unchanged)

- 7 in 2014 (vs 5 prior)

- 4 in 2015 (unchanged)

- 0 in 2015 (vs prior 2)

End of 2014 rate forecast

- 7 below 1% (prior 9)

- 3 between 1-2% (unchanged)

- 7 between 2-3% (prior 5)

к концу 2014 прогнозы по ставкам

7 членов — ниже 1% (ранее 9)

GDP:

- 2012 2.4-2.9% vs 2.2-2.7% prior

- 2013 2.7-3.1% vs 2.8-3.2% prior

- 2014 3.1%-3.6% vs 3.3-4.0% prior

прогнозы более ястребины чем раньше

Core PCE:

- 2012 1.9-2.0% vs 1.4-1.8% prior

- 2013 1.6-2.0% vs 1.4-2.0% prior

- 2014 1.8-2.0% vs 1.6-2.0%

- 2012 7.8-8.0% vs 8.2-8.5% prior

- 2013 7.3-7.7% vs 7.4-8.2% prior

- 2014 6.7-7.4 vs 6.7-7.6% prior

Итоги заседания ФРС

- 25 апреля 2012, 20:34

- |

- ФРС оставила процентную ставку без изменений на уровне 0-0,25%

- Исключительно низкие процентные ставки гарантированы до по меньшей мере конца 2014 года

- Рынок труда улучшился в последние месяцы

- Уровень безработицы снизился, но остается повышенным

- Рынок жилья остается в депрессивном состоянии несмотря на улучшения

- Инфляционные ожидания остаются стабильными

- Инфляция немного подросла на ценах энергоносителей

- ФРС видит существенные риски замедления экономики

- Экономика расширяется умеренными темпами

- Рост будет умеренным, затем начнет постепенно подниматься

- ЛАКЕР: условия не предполагают сохранения ставок на исключительно низком уровне до 2014 года

- расходы домохозяйств продолжают расти

22:00 комитет по открытым рынкам (FOMC) опубликует прогнозы по экономике

22:15 Бен Бернанке проведет пресс-конференцию

Что говорят экономисты?

- ФРС сохраняет статус кво

- Принципиально новой информации в заявлении немного

- 2 часть стейтмента оставили без изменений

- стейтмент можно рассматривать как более агрессивный (hawkish)

- стейтмент полностью соответствует предыдущим заявлениям ФРС

- важно смотреть теперь на прогнозы и выступление Бернанке

- вывод из стейтмента — QE3 не рассматривается в данный момент

- рынок желал бы видеть упоминание о QE3 или о том, что будет после окончания операции Twist в конце июня

- Кто-то, напротив, говорит, что стейтмент более мягкий (dovish) чем предыдущий, но окончательные выводы надо делать после пресс-конференции Бернанке

- вряд ли это как-то вытолкнет EUR/USD из сформировавшегося диапазона

Заявление комитета по открытым рынкам ФРС

- 25 апреля 2012, 20:33

- |

— процентная ставка сохранена на уровне 0-0,25%

— комитет проголосовал 9 против 1

— ФРС оставила дисконтную ставку на уровне 0,75%

— доллар торгуется без изменений

— экономика умеренно растет

— ситуация на рынке труда улучшилась, но безработица по-прежнему высокая

— инфляция выросла, что отражает цены на нефть и бензин

— рынок жилья остается подавленным

— долгосрочные инфляционные ожидания стабильные

— ФРС ожидает умеренного роста, его постепенного ускорения

— безработица постепенно снизится

— мировая финансовая напряженность по-прежнему представляет существенный риск

— рост цен на нефть, газ, как ожидается, будет временным

— инфляция будет находиться на целевом уровне или ниже

— ФРС будет сохранять крайне мягкую денежно-кредитную политику

— процентные ставки останутся исключительно низкими до конца 2014 г

— продолжим продлевать срок действия ценных бумаг

— намерены регулярно пересматривать объемы и состав активов

— расходы домохозяйств, инвестиции компаний выросли

— Лэкер против сохранения ставок крайне низкими

— комитет проголосовал 9 против 1

— ФРС оставила дисконтную ставку на уровне 0,75%

— доллар торгуется без изменений

— экономика умеренно растет

— ситуация на рынке труда улучшилась, но безработица по-прежнему высокая

— инфляция выросла, что отражает цены на нефть и бензин

— рынок жилья остается подавленным

— долгосрочные инфляционные ожидания стабильные

— ФРС ожидает умеренного роста, его постепенного ускорения

— безработица постепенно снизится

— мировая финансовая напряженность по-прежнему представляет существенный риск

— рост цен на нефть, газ, как ожидается, будет временным

— инфляция будет находиться на целевом уровне или ниже

— ФРС будет сохранять крайне мягкую денежно-кредитную политику

— процентные ставки останутся исключительно низкими до конца 2014 г

— продолжим продлевать срок действия ценных бумаг

— намерены регулярно пересматривать объемы и состав активов

— расходы домохозяйств, инвестиции компаний выросли

— Лэкер против сохранения ставок крайне низкими

Календарь размещений/ погашений на неделю 23-27.04

- 23 апреля 2012, 09:38

- |

Для США эта неделя больших размещений (били + ноты). Календарь не обещает какого-либо дополнительного спроса на валюту Японии. Спрос на евро может упасть в среду. Относительно большие размещения Австралии попытаются, вероятно, помочь AUDу бороться с текущими невзгодами (погашение 27.04 и возможное понижение ставки 1.05). Вообще, в текущей ситуации, без сомнения, нельзя не учитывать влияния на рынок как грядущих заседаний Центробанков (ФРС – 25.04, Банка Японии – 27.04), так и календарного фактора надвигающихся праздников (Япония отдыхает в «золотую неделю» с 30.04 по 5.05, Астралия 25.04, Китай 30.04 – 1.05, а 1.05 День труда отмечают также Франция, Германия, Италия, Греция, Испания и Бразилия).

Календарь размещений и погашений — www.debtcalendar.net, уточняется и дополняется ежедневно.

Календарь размещений и погашений — www.debtcalendar.net, уточняется и дополняется ежедневно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал