s&p500

Практическое применение волнового принципа. 13.06

- 13 июня 2018, 17:48

- |

С недавнего времени, мы начали показывать на практических примерах, как работает волновой принцип Эллиотта. Любой человек, даже не разбираясь в технических деталях, но понимая фундаментальные основы принципа (иррациональность рынка, цикличность: движение настроения толпы от крайнего оптимизма к пессимизму и наоборот), услышав или увидев как повсюду предлагают что-то сделать, сразу понимает: в какой части логистической кривой находится движение. Вспомним, как ещё недавно все “хоронили” доллар и какие прекрасные перспективы у евро (к примеру). Теперь оказывается, в Еврозоне проблемы, как-будто их раньше небыли, а они появились только 3 месяца назад. Однако такое развитие ситуации было предсказуемым, и удивило разве что экспертов и экономистов.

Хорошим также является недавний пример по нефти. В закрытом разделе 19.05 были даны два графики с комментариями (ссылка):

( Читать дальше )

SP500 а что все молчат?

- 10 июня 2018, 09:36

- |

покупайте, дурачьё!шуркаете свои ртс.

Сиплого покупайте.

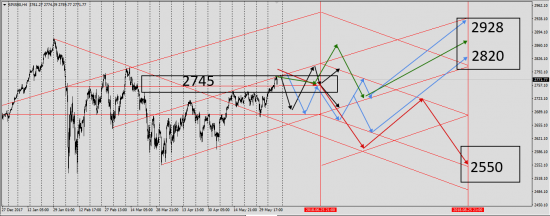

Фигура та — треугольник продолжения.

цели +300

3000

почему сипок будет расти.

Да ввп гляньте. пересмотр на 4.6%

а русский ввп в долларах уже

минус

-6%

С рублями своими тоже долбанулись.

взяли и продали на 62.9.

ну дело ваше.

ивестируйте в рубли крепкие.

для меня выход один с рублями. покупать доллары.

слабо верится в 53 рубля, как вы все как один пророчите.

а в 49 ещё меньше верится.

ну продавайте до 49. что ж тут. не прочь покупать и по таким уровням.

Американские фондовые рынки могут вновь обвалиться

- 09 июня 2018, 20:37

- |

Goldman Sachs предупреждает о риске новой коррекции на фондовых рынках США.

Ситуация на долговом рынке вызывает тревогу – американские долговые бумаги инвестиционного уровня повторяли движение акций в течение последнего месяца, однако в четверг произошла, своего рода, дивергенция: облигации пошли вниз, в то время как акции вверх.

В четверг 5-ти летний Markit CDX North America Investment Grade Index расширился на 3 базисных пункта на фоне сокращения спреда между 2-х и 10-ти летними облигациями.

Markit’s North American Investment Grade CDX Index состоит из 125 самых ликвидных в Северной Америке долговых бумаг, имеющих инвестиционный рейтинг.

В конце этой недели произошло расхождение между акциями и облигациями – доходность акций продолжила расти, а доходность от продажи страховки от дефолта по облигациям из Markit’s North American Investment Grade CDX Index напротив упала.

То есть кредитные инструменты покупались без энтузиазма, в отличие от акций, что говорит о фундаментальных расхождениях в оценке риска.

( Читать дальше )

До часа "X" осталась ровно неделя.

- 07 июня 2018, 18:52

- |

( Читать дальше )

S&P 500 открывает дорогу к росту

- 07 июня 2018, 13:07

- |

В США торги завершились хорошим подъёмом индексов; по S&P 500 после возможного снижения к 2740 п. открывается дорога на 2800 п. и далее. Технически можно говорить о высокой вероятности раскрытия консолидации вверх теперь уже с уверенным дальнейшим движением вверх, хотя фигура «вымпел» и была в слабой бычьей форме.

Саммит G7 пока не принёс позитивных результатов, но и явного разлада нет.

В Азии также небольшие господствуют покупки.

На рынке европейских суверенных бондов доходности практически всех бумаг на горизонте 10 лет прибавляют 2-4 б.п… Доходность по американским 10-летним UST находится возле 2,8%.

Нефть просела на данных по запасам в США, но затем вновь ушла на $76 за баррель Brent.

Драгметаллы в целом остаются в волатильном боковике, хотя и подрастают. Промышленные металлы в уверенном плюсе, продовольствие несильно дорожает.

Среди важной статистики сегодня отметим пересмотренные данные по ВВП еврозоны и заявки на пособи в США.

Утренние данные показали продажи иностранными инвесторами японских акций и снижение производственных заказов по Германии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал