АКЦИИ

===Операции с акциями KMAZ

- 25 ноября 2019, 11:30

- |

Эмитент: КАМАЗ

Тикер акций: KMAZ

Кто продает? ПАО "КАМАЗ"

Кто покупает? Daimler AG

Количество акций до сделки: 15%

. В случае если оставшееся после прекращения у лица соответствующего права количество голосов, которым такое лицо имеет право распоряжаться совместно с иными лицами, составляет пять или более процентов общего количества голосов, приходящихся на голосующие акции, составляющие уставный капитал эмитента, полное фирменное наименование, место нахождения, ИНН, ОГРН каждого юридического лица или фамилия, имя, отчество каждого физического лица, совместно с которыми лицо имеет право распоряжаться определенным количеством голосов, приходящихся на голосующие акции, составляющие уставный капитал эмитента: не указывается в связи с самостоятельным распоряжением.

Дата события: 15.11.2019

Дата публикации: 25.11.2019 09:42:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=33

- комментировать

- Комментарии ( 0 )

===Операции с акциями KMAZ

- 25 ноября 2019, 11:30

- |

Эмитент: КАМАЗ

Тикер акций: KMAZ

Кто продает? ПАО "КАМАЗ"

Кто покупает? Daimler Truck AG

Количество акций после сделки: 15%

. В случае приобретения лицом права совместного распоряжения — полное фирменное наименование, место нахождения, ИНН, ОГРН каждого юридического лица или фамилия, имя, отчество каждого физического лица, совместно с которыми лицо приобрело право распоряжаться определенным количеством голосов, приходящихся на голосующие акции, составляющие уставный капитал эмитента: не указывается в связи с самостоятельным распоряжением.

Дата события: 15.11.2019

Дата публикации: 25.11.2019 09:44:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=33

===Операции с акциями GAZP

- 25 ноября 2019, 11:25

- |

Эмитент: Газпром

Тикер акций: GAZP

Кто продает? ПАО "Газпром"

Кто покупает? Акционерное общество «Газпром газораспределение»

. Основание для отчуждения соответствующей организацией голосующих акций эмитента: продажа обыкновенных именных акции ПАО «Газпром», регистрационный номер 1-02-00028-A от 30.12.1998, посредством приема и удовлетворения заявок на покупку акций с использованием биржевой технологии заключения сделок на ПАО Московская Биржа.

Дата события: 22.11.2019

Дата публикации: 25.11.2019 09:32:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=934

Использование математических методов для прогнозирования в трейдинге

- 25 ноября 2019, 10:28

- |

Использование математических методов для прогнозирования в трейдинге

Этой статьей я хочу дать пищу для размышлений тем трейдерам, которые ищут свой подход к торговле и не пугаются, когда видят формулу и пытаются с помощью нее что то просчитать. Не собираюсь писать нравоучения, устраивать жаркие споры и дискуссии о ТА. Имейте уважение к точке зрения других. В то же время, если будут конструктивные вопросы или дискуссия по теме, которую я здесь затронул, буду рад обсудить по существу.

Много раз видел в сообщениях на смарт-лабе язвительные мнения о прогнозировании с использованием математических методов и вообще отрицание математики в трейдинге. Самое удивительное для меня в таком отношении, это то, что все противники математической формализации, на самом деле, сами занимаются прогнозированием – как направления движения цены (выбор между лонгом и шортом), так и интервалов торговли (цены входа и выхода из позиции). Кто-то делает это интуитивно ( не задумываясь о мыслительных процессах, которые совершает ваш мозг при этом), кто-то смотрит свечки (волны, Фибо и проч.). Сомневаюсь, что трейдер для определения лонг или шорт тупо бросает монетку – типа орел, лонг, решка – шорт (тем, кто так и поступает – просьба дальше не читать ))..). Но ведь графики, свечи, волны – все это способы графического анализа известных параметров торговли, таких как цены открытия, максимум, минимум и закрытия на интервале, объем (есть еще число открытых позиций, суммарный спрос и предложение – о них я говорить здесь не буду). Так уж исторически сложилось, что анализ цен проводился графически. И во времена, когда компьютеров еще не было, графики чертили на кальке, а интерполировали и экстраполировали линейками (были такие специально изогнутые линейки). Просто тогда не было другого способа. А когда компьютеры появились, мнение о том, как надо анализировать уже было основательно сложившимся. И в принципе работало. Добавились различные индикаторы. Короче говоря, сформировался сложившийся ранее подход о том, как надо и каким образом анализировать ситуацию на рынке. Кроме того, традиционный свечной анализ – это же ведь анализ поведения цены на интервале, просто результат выражен графически через свечи, показывающие соотношение цен открытия, максимума, минимума и закрытия (OHLC). Это не какая то абсолютная и независимая догма, а скорее — результат обобщения исторического опыта.

( Читать дальше )

Mikhaylevskiy Group. Week 47

- 25 ноября 2019, 10:06

- |

Во-первых хочу пожелать исключительно всем, как минимум удачной недели, как максимум: чтобы подведение годовых итогов Вас порадовало.

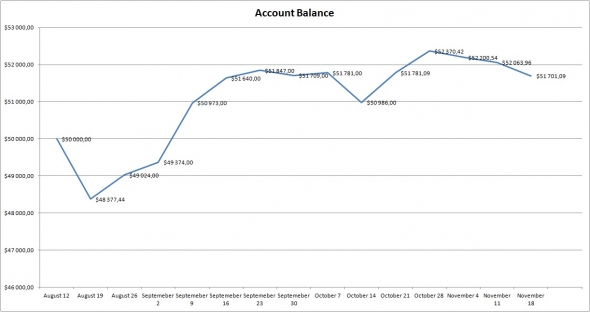

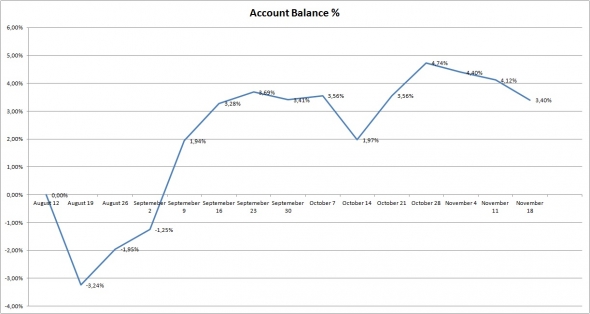

Далее, как обычно: текущее изменение баланса и текущие открытые позиции на американском рынке.

Никак не подберу формат написания поста здесь. Так, чтобы мне нравилось.

Текущим инвесторам и потенциальным я делаю рассылку на почту в формате PDF, что значительно удобней для всех. Также в рассылки с недавнего времени публикуются текущие открытые позиции на Российском рынке.

Если интересно, скиньте сообщение на почту [email protected] с темой open position и я включу вашу почту в рассылку.

( Читать дальше )

Индекс МБ сегодня

- 25 ноября 2019, 09:37

- |

Индекс пробил 2955 подскочил к 2968, но до спекцели 2980 пока не добил.

Добирал лонги на пробое 2955 — стопнул при уходе ниже.

Неделя закрыта выше 2930. Ждем вторую попытку добить до 2980.

Сегодня ожидаю опен 2950-55. Тактика прежняя — выше 2955 добираем лонг к 2980.

Среднесрочная цель 3080. Задача закрепиться 2983+.

Удачи

Прогнозы. Выборочный оптимизм

- 25 ноября 2019, 07:54

- |

Рынки, как и ранее, в основном, спокойны. Даже оптимистичны. Спокойствие и оптимизм – это одновременно и накопление рисков. Но накопление рисков длится уже около года, и как долго продлится еще – вопрос открытый.

Рынки, как и ранее, в основном, спокойны. Даже оптимистичны. Спокойствие и оптимизм – это одновременно и накопление рисков. Но накопление рисков длится уже около года, и как долго продлится еще – вопрос открытый.- По ощущениям (строже сказать нельзя) подходит к концу долгосрочный растущий тренд на американском рынке акций. При этом ставка на него – всё ещё ставка на повышение. И на этой неделе она сохраняется. Ориентиры, многократно ранее названные – 3 150 — 3 300 п. по индексу S&P500 – сохраняются как целевые.

- Российские акции могут, напротив, оказаться под давлением. Индекс МосБиржи две последние недели закрывался в минусе. И хоть минус и незначительный (откат индекса от максимума – всего 2%), коррекция не вполне вписывается в мировой растущий тренд. А говорить она может о перегреве отечественных акций. Многие справедливо считают российские бумаги одними из наиболее привлекательных, учитывая низкую относительную стоимость и высокую дивидендную отдачу. Но этот расчет появился еще около полугода назад и с тех пор планомерно закладывался в цены. А за это время индекс вырос примерно на 20%, заметно опередив большинство страновых рынков акций. Российские акции остаются недорогими и поэтому должны быть защищены от сильных потерь, но в настоящее время они волне могут продолжить боковую или нисходящую динамику даже на фоне растущих западных рынков.

- Кстати, рубль, вне зависимости от происходящего на фондовом рынке, вполне способен к продолжению укрепления. Графики его пар с долларов и евро имеют устойчивый нисходящий уклон. Причем пока рубль укреплялся, население пополняло запасы подешевевшей иностранной валюты. Правда, основная часть валюты куплена дороже нынешних уровней. Создалась комфортная для рубля ситуация: спрос на доллары и евро удовлетворен, их цены к рублю ниже, чем цены большинства покупок инвалюты, а навес предложения долларов и евро только начинает создаваться. С высокой вероятностью в перспективе месяца или чуть большего срока мы увидим рубль выше, укрепившимся еще на 3 или даже 5% к резервным валютам.

- Некоторым подспорьем может выступить нефть, которая, вероятно, еще не завершила тенденции своего роста, начатой в июне-августе. Вероятно, 70 долл./барр. или более мы не увидим, но 65-68 – достижимые значения.

- Спорной остается судьба золота. На несколько месяцев или лет вперед основным направлением цены, скорее всего, станет снижение в сторону себестоимости (она колеблется от 600 до 1000 долл./унц). Однако каким будет краткосрочное направление, сказать сложно. Делать золото стратегическим защитным активом вряд ли оправданно. Играть сейчас, что на понижение, что на повышение – играть на удачу.

- Еще один тренд, который можно считать относительно предсказуемым – тренд понижения пары EUR|USD. Наверняка, потенциал понижения небольшой, вплоть до 5%, но вряд ли более. Однако направление к покорению рубежа 1,05, пусть и с отступлениями, сохраняется.

- Что до облигационного рынка России, то как и неделю назад, перегретым можно считать сектор ОФЗ (короткие выпуски дают доходности вблизи 6% годовых, серьезно ниже ключевой ставки, которая сама была в конце октября на 0,5%). Возможно, дорог уже и рынок первоклассных корпоративных облигаций. Что касается высокодоходного сегмента облигаций, то на нем в 2019 году только создается хоть какая-то ликвидность. И она не создана. Пока что сегмент, фактически, не коррелирует с прочими рынками. Неприятностью для него станет ослабление рубля. Но ставить на это ослабление преждевременно.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 15 - 22 ноября 2019

- 25 ноября 2019, 01:31

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Яндекс взлетел на 15.2%1 на фоне роста индекса Мосбиржи на 1.0% и укрепления рубля.Совет директоров решил изменить структуру управления компании и ввести в нее некоммерческий Фонд общественных интересов, который получит часть управленческих функций: фонд сможет участвовать в принятии решений о согласовании сделок по консолидации 10% и более голосующих или экономических акций в одних руках, выдвинуть в совет директоров двух человек из 12 (Интерфакс). Депутат Горелкин отозвал законопроект о значимых интернет-ресурсах (Ведомости). Целевая доля в бумаге уменьшилась. На неделе были совершены сделки по продаже.

- ММК вырос на 2.4%. Позитивен рост цен на плоский прокат в Китае и экспортных цен на горячекатаный прокат. Негативно снижение цен на плоский прокат в РФ, а также повышение стоимости железной руды и коксующегося угля в Китае. Совокупный экономический эффект от реализации инвестиционной стратегии Магнитогорского металлургического комбината за период с 2015 по 2025 год составит 686 млн. долларов к EBITDA в год, сообщил топ-менеджмент компании в ходе Дня инвестора в Лондоне (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал