АКЦИИ

Тренировка трейдера акций США - сетапы 2019-11-04 & insight in hindsight

- 05 ноября 2019, 16:38

- |

- Сетапы реальных акций, буду стараться постить до открытия рынка.

- В общем случае мои позиции уже давно открыты. Я не говорю про свои акции, возможно какие-то из выложенных сетапов я буду использовать сам, если появятся свободные средства.

- Никаких рекомендаций, всё for entertainment & training purposes only.

- Это не сигналы — мой уровень как трейдера недостаточно высок для этого. Если вы решите торговать выложенные ниже сетапы и у вас получится заработать — хорошо, если не получится — тоже хорошо, будет наука. There will be blood losses / errors!

- Если триггера нет 10 дней, снимается с радара

- Стоп на основе цены закрытия. Ликвидация позиции если закрылась ниже уровня стопа, и на следующий день подрезала предыдущий минимум.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

===Операции с акциями TRMK

- 05 ноября 2019, 14:20

- |

Эмитент: Трубная МетКомп

Тикер акций: TRMK

Кто продает? ПАО "ТМК"

Кто покупает? Акционерное общество «Волжский трубный завод»

. Количество голосующих акций эмитента, приобретенных соответствующей организацией: 318 156 штук (0,0308% уставного капитала эмитента).

Дата события: 05.11.2019

Дата публикации: 05.11.2019 12:57:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=274

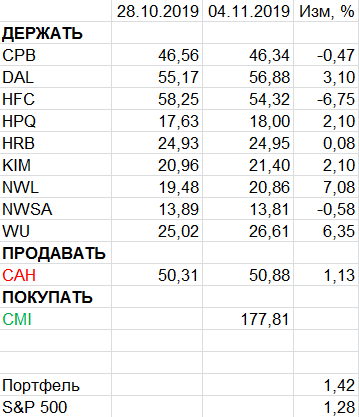

Пересмотр портфеля американских акций 04-11-2019

- 05 ноября 2019, 13:19

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой позиции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

Модные приговоры

- 05 ноября 2019, 11:52

- |

Оке. Что именно я сгенерировал?!

Как я уже писал мое видение рынка это меняющиеся периоды случайного блуждания со вспышками какой то детерминированности, которые трейдер стремящийся к извлечению профита (а не чего то там еще) и должен торговать.

А как вообще подход в торговле я использую? А тут нужно вспомнить тех самых отцов-учителей которые лет 20 назад изрядно наследили на просторах инета. Атаман, Юра.… всех не упомнишь, но и не важно. Их конкретные подходы для российского фондового рынка оказались бесполезны, зато подход оказался понятным, логичным и что самое главное подходящими для меня. То есть сидишь ты такой с компьютером в обнимку, чего то там считаешь, ищешь закономерности (неэффективности, тут каждый может назвать как захочет), а затем исходя из предположения что эта закономерность продлится еще какое то время, начинаешь использовать на рынке. В чем природа возникающих закономерностей интересна для тех кто хочет понять суть рынка, а тем кто хочет просто рубить бабло наверно не очень. Но если откинувшись в кресло немножко пофантазировать можно вспомнить о таких природных явлениях имеющих числовые оценки как «золотое сечение», персистентность, толстые хвосты, нормальное распределение. Можно пофантазировать на тему что толпа (а фондовый рынок хоть он и фондовый прежде всего рынок, то есть толпа людей) в какие то критические моменты ведет себя шаблонно. Что есть какие то переходы в разные состояния рынка которые можно обсчитать. Что гуру и всякие теханализы с волнами Элиота создают паттерны поведения итп итд. Все это заполировать понятиями точка бифуркация, нелинейность, хаос… а можно на все это плюнуть и просто искать закономерности. Это не требует ни ума, ни какой то прозорливости или образования. Это как искать в куче сена иголку-кому то повезет и он найдет ее сразу, кому то нет, он будет искать ее долго, может всю жизнь, ну а кто то вообще не найдет. Все само собой IMXO.

( Читать дальше )

Картина дня: Торговый оптимизм

- 05 ноября 2019, 11:26

- |

Корпоративные события:

- Российские банки начинают снижать ставки по ипотеке. Так, глава Сбербанка Герман Греф объявил о снижении ставки до 9,3% вслед за уменьшением ключевой ставки ЦБ РФ. Газпромбанк также снизил с 1 ноября ставки на 0,2-0,6 п.п.

- Чистая прибыль Мосэнерго по РСБУ за 9 месяцев этого года сократилась на 14% до 12,1 млрд руб. Выручка снизилась на 1,9% до 133,6 млрд руб., а EBITDA на 12,3% до 24,23 млрд руб. в сравнении с тем же периодом прошлого года.

- Согласно отчетности Энел Россия по РСБУ за январь-сентябрь 2019 года, чистая прибыль компании выросла на 37% до 4,64 млрд руб., а выручка практически не изменилась (+0,45%) и составила 52,89 млрд руб.

- Директор по сбыту и маркетингу «Русала» Роман Андрюшин рассказал о том, что российский автопром мог бы увеличить потребление алюминия в пять раз. В среднем использование алюминия на один автомобиль составляет 170 кг., однако в России это значение не превышает 70 кг из-за недостаточной квалификации российских производителей. При производстве электромобилей на одну единицу может использоваться до 500 кг алюминия.

- Московская биржа в настоящее время тестирует сервис для купли-продажи валюты крупными лотами посредством аукциона. Данный сервис должен быть запущен до конца этого года, а аукционы не повлияют на волатильность рубля.

- Американский Минфин сообщил о продлении отсрочки введения санкций против «Группы ГАЗ» до 31 марта 2020 года.

- За 10 месяцев 2019 года Газпром увеличил добычу газа на 0,4% в сравнении с тем же периодом прошлого года. Экспорт газа в страны дальнего зарубежья снизился на 1,8%.

- Совет директоров Детского мира рекомендовал выплатить дивиденды за 9 месяцев 2019 года в размере 5,06 руб. на одну акцию. Последний день для покупки акций с дивидендами – 13 декабря.

- Ведомости пишут о просьбах Аэрофлота отменить требование об установке видеокамер в самолетах, которое будет стоить российским авиакомпаниям сотни миллионов долларов. Введение данной инициативы просят отменить с 2020 года на более поздний срок.

- Чистая прибыль компании Полюс за первые 9 месяцев этого года выросла в 2,6 раза в сравнении с тем же периодом прошлого года и составила 80,8 млрд руб. Выручка подросла на 32% до 176 млрд руб.

- С 24 по 29 октября АФК «Система» в рамках «buyback» выкупила акций на 275,9 млн руб. (19,88 млн акций или 0,2% от уставного капитала). С начала обратного выкупа компания уже приобрела 85 млн акций. Сегодня акции компании приближаются к локальному максимуму в 15 руб.

- Саудовская Аравия официально объявила об IPO компании Saudi Aramco. Сбор заявок должен начаться 4 декабря, а торги – 11 декабря этого года. Saudi Aramco в 2018 году получила чистую прибыль в размере $111 млрд, что делает ее самой прибыльной компанией в мире.

( Читать дальше )

===Операции с акциями TATN

- 05 ноября 2019, 10:15

- |

Эмитент: Татнефть

Тикер акций: TATN

Кто продает? Акционерное общество «Тольяттисинтез»

Кто покупает? ПАО "Татнефть" им. В.Д.Шашина

Количество акций после сделки: 100%

. Количество и доля голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, которым эмитент имел право распоряжаться до наступления соответствующего основания: 0%, 0 шт.

Дата события: 01.11.2019

Дата публикации: 05.11.2019 09:34:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=118

Утренний комментарий по финансовым рынкам за 05.11.2019

- 05 ноября 2019, 10:12

- |

Доброе утро!

• Ключевым фактором роста рисковых активов выступает прогресс в торговых переговорах между США и Китаем. Уверенность в скором подписании первой части соглашения крепнет. Еще в пятницу западные СМИ сообщали, что по всем основным вопросам стороны уже достигли компромисса.

• Си Цзиньпин сообщил, что Китай продолжит облегчать доступ на рынок для иностранных компаний и работать над бизнес-климатом. Эти требования также являются частью соглашения. Кроме того, на финальную стадию выходит подписание соглашения RCEP, которое подразумевает свободную торговлю между ключевыми экономиками АТР.

• Цены на нефть под влиянием общих позитивных настроений уверенно прибавляли и сейчас тестируют важнейший уровень — $62 за Brent. Количество буровых установок продолжает падать, что также частично поддерживает рынок. Не исключаем рост до $64 в рамках недели.

• Рубль, вероятнее всего, начнет неделю вблизи 63.80 к доллару, так как спрос на доллар по итогам вчерашнего дня вырос, при этом внутренние факторы все еще на стороне российской валюты.

( Читать дальше )

Индекс МБ сегодня

- 05 ноября 2019, 09:41

- |

Индекс открылся тестом 2900, где добирался спекшорт (закрыт 2890). Однако ниже 2880-85 индекс не ушел и пробив 2905 отменил сценарий локального падения. Остаток шортов закрыл.

Уходил в лонгах по нашему рынку нефти.

Сегодня ожидаю опен на 2950.

От 2950 или 2969 возможен тест уровня 2930-20.

Пока держим 2920 цель среднесрочно прежняя 3080. Оттуда жду или сильную коррекцию или разворот.

Рекомендации на сегодня — на опене сдаем половину лонгов — перезаход на 2930 или закрепление над 2970.

Цели и отмена сценария — выше.

Удачи

Прогнозы. Будет ли длинной финишная прямая?

- 05 ноября 2019, 08:45

- |

Настроения на рынках улучшаются, тогда как перспективы становятся более тревожными.

Настроения на рынках улучшаются, тогда как перспективы становятся более тревожными.Для рынков привычная практика, когда наибольший оптимизм участников сопровождает пиковые ценовые значения. А затем и пики остаются позади, и оптимизм. Сейчас мы наблюдаем появление глобального биржевого оптимизма. Его накопление, по законам жанра, происходит быстро, достаточно нескольких недель. Как правило, накопление оптимизма – необходимое и последнее условия для завершения долгосрочного цикла фондового роста.

- Где этот цикл может завершиться? В первую очередь речь о западных рынках акций и облигаций. В особенности – об американском. До целевых значений в 3 150 – 3 300 п. индексу S&P500 не так много осталось. Возможно, вершина индекса окажется и выше, но с каждым следующим пунктом вверх и вероятность продолжения роста сокращается, а дороговизна и риск просадки – увеличиваются. Причем снижение американского рынка акций, как скоро оно произойдет, окажется, скорее всего длинным, не коррекционным.

- Российские ОФЗ – еще один претендент на завершение растущего цикла. Доходности пятилетних бумаг на уровне 6,1%, при ключевой ставке в 6,5% и инфляции в районе 4% — это не про потенциал дальнейшего роста стоимости. Ситуация, конечно, далека от американского фондового рынка по своей напряженности. И все же коррекция назрела. Двигаться и дальше вверх, объективно, непросто.

- Интересно, что российские акции пока вне зоны больших рисков. Здесь есть и дивидендные доходности, и относительно низкая фундаментальная оценка. Отсутствия коррекций это не гарантирует, к тому же если глобальный риск-аппетит истощится, продажи придут и к нам. Однако и глубина падения, при случае, скорее всего, может оказаться болезненной, но не станет фатальной.

- Нефть, напротив, все еще имеет потенциал повышения. Основная причина – баланс спроса и предложения сместился в пользу спроса. Пока биржевые игроки ставят на волатильность, коммерческие – отмечают среднее превышение мирового спроса над предложением. Какой-то, пусть и ограниченный, потенциал роста цен, вероятно, есть.

- В отношении золота, как и в отношении главной валютной пары EUR|USDпонимания немного. Золото, как было, так и осталось дорогим товаром, с премией цены к себестоимости на уровне примерно 800-900 долл./унц. Однажды эта премия сыграет против драгметалла. Что до EUR|USD, здесь ожидания трендового роста доллара к резервным валютам себя некоторое время не оправдывают. Оправдают ли – вопрос риторический.

- Рубль, продолжая валютные умозаключения, со своим трендом на укрепление еще не расстался и, скорее всего, его продолжит. Долларов и евро в денежной системе РФ много (доля на депозитах – около 25-27% при нормальном значении 15-20%), нефть стабильна или растет, мировой спекулятивный капитал к нам все еще приходит. Соответственно, цели в районе 62-60 рублей за доллар и 67 – за евро остаются актуальными.

- Если к этим импровизированным прогнозам добавить торговой тактики, то остаемся в длинных позициях на рынках акций, готовясь закрыть эти позиции или перейти к игре на понижение. Остаемся в рубле. Играем на повышение в нефти. Готовимся к высвобождению небольшой денежной подушки в портфелях высокодоходных облигаций, дабы иметь возможность оперативно захеджировать их от фондовых потрясений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал