АЛРОСА

Алроса: финансовые результаты за II кв. 2019 г. по МСФО. Падение продолжается…

- 21 августа 2019, 09:52

- |

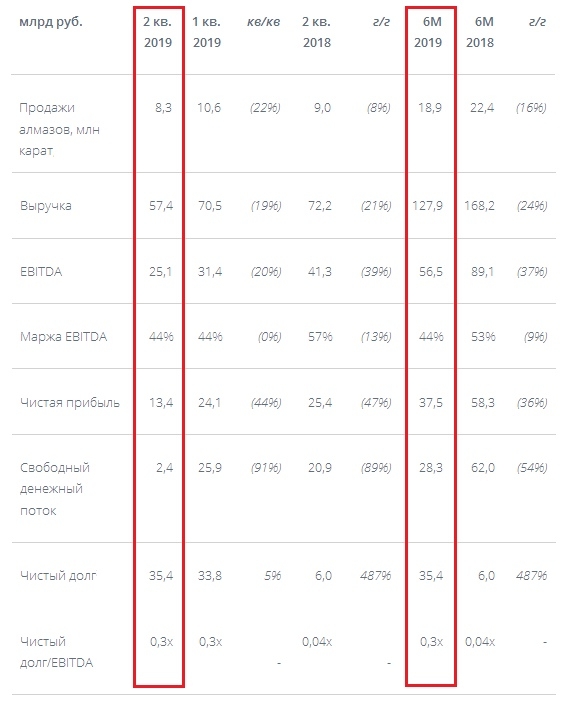

Выручка компании снизилась на 21% по сравнению с аналогичным периодом прошлого года – до 55,9 млрд руб. Показатель EBITDA упал на 39% — до 25 млрд руб., чистая прибыль Алроса за апрель-июнь составила 13,4 млрд руб., сократившись на 47%.

Слабые финансовые показатели были получены в основном в результате укрепления рубля и падения продаж. Также, отрицательное влияние оказывает средняя цена на реализацию алмазов ювелирного качества, которая снизилась на 20,7% — до $130/кар.

Слабые финансовые показатели были получены в основном в результате укрепления рубля и падения продаж. Также, отрицательное влияние оказывает средняя цена на реализацию алмазов ювелирного качества, которая снизилась на 20,7% — до $130/кар.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Коэффициенте дивидендных выплат Алроса может остаться высоким - Альфа-Банк

- 20 августа 2019, 15:05

- |

Компания повысила свой производственный прогноз до 38,5 млн карат (+1%). Объемы продаж за год должны составить 32-33 млн карат против 38 млн карат в 2018 г. Средние цены реализации выросли на 5% на фоне снижения объемов продаж до $130/тонну.

Поскольку «АЛРОСА» придерживается стратеги “priceover-volume”, мы ожидаем дальнейшего увеличения запасов и соответствующего давления на СДП. Мы считаем, что сильный баланс компании позволяет говорить об относительно высоком коэффициенте дивидендных выплат даже на фоне снижения СДП. Фундаментальные показатели спроса и предложения остаются слабыми в отрасли, где предстоящий предпраздничный сезон продаж будет, как мы считаем, определяющим с точки зрения настроения на алмазном рынке.Альфа-Банк

Алроса недооценена, но открывать длинные позиции стоит только при сильных техсигналах - Финам

- 20 августа 2019, 14:45

- |

Накануне «АЛРОСА» отчиталась ожидаемо плохо, прогноз тоже пока неутешителен. Тем не менее, на сегодняшний день это одна из недооцененных компаний, но открывать длинные позиции, исходя из низкой базы, рекомендую только при наличии сильных технических сигналов.Чичикин Алексей

ГК «ФИНАМ»

Обзор рынков для трейдинга 19 - 25 августа. Крипта, форекс, фортс, акции. Bitcoin, WTI, Usdrub и тд

- 20 августа 2019, 14:28

- |

На фоне ослабления спроса на алмазы снижение показателей Алроса было ожидаемым - Промсвязьбанк

- 20 августа 2019, 11:41

- |

АЛРОСА во II квартале 2019 года снизила EBITDA на 20% к предыдущему периоду, до 25 млрд рублей, сообщила компания. Консолидированная выручка за II квартал упала на 19% к предыдущему кварталу, до 57 млрд рублей. Free cash flow АЛРОСА остался положительным и составил 2,4 млрд руб. (по сравнению с 26 млрд рублей в I квартале). Чистая прибыль за II квартал снизилась на 44% к предыдущему периоду, до 13,4 млрд рублей.

На фоне снижения спроса на алмазы, которое наблюдается в первом полугодии 2019 года, снижение показателей компании является вполне ожидаемым. В тоже время, рынок закладывал более существенное падение финансовых показателей АЛРОСЫ. Отметим также, что АЛРОСА выплатит акционерам 100% FCF в виде дивидендов, к текущей стоимости акций компании это дает доходность в 5,3%. Из-за сложно ситуации на рынке алмазов компания снизила оценку продаж в 2019 г. до 32-33 млн карат с 38 млн карат.Промсвязьбанк

В краткосрочном периоде акции Алроса остаются зависимы от динамики цен на продукцию - Фридом Финанс

- 20 августа 2019, 11:36

- |

Выручка и чистая прибыль АК «АЛРОСА» (+0,14%) по МСФО оказались, в целом, на уровне ожиданий. За счет существенного снижения долга компания может направить на выплату дивидендов по результатам I полугодия 2019 г. до 28,3 млрд рублей. Это примерно в два раза выше прогнозов. Значимое улучшение финансовых показателей АК «АЛРОСА» в среднесрочном периоде по-прежнему представляется возможным. Однако, в краткосрочном периоде акции компании остаются зависимы от динамики цен на продукцию.Осин Александр

ИК «Фридом Финанс»

Новости компаний — обзоры прессы перед открытием рынка

- 20 августа 2019, 09:12

- |

«Роснефти» замораживают Арктику. Минфин хочет заблокировать льготы за Полярным кругом

Вопреки мораторию на новые меры господдержки нефтегазовых проектов, «Роснефть» настаивает на льготах для проекта с «Нефтегазхолдингом» в Арктике «Восток Ойл», угрожая срывом планов загрузки Севморпути. Против, как выяснил “Ъ”, выступает Минфин, который, наоборот, призывает заморозить все решения по льготам до инвентаризации проектов, то есть на неопределенный срок. Вопрос может быть решен в ближайшее время на совещании у профильных вице-премьеров — Дмитрия Козака и Юрия Трутнева.

https://www.kommersant.ru/doc/4066359

Нефтеперекачественная инстанция. «Транснефть» хочет управлять всеми пунктами сдачи и приема

( Читать дальше )

АЛРОСА: компания твёрдая как алмаз, но хрупкая

- 19 августа 2019, 21:58

- |

Если в ваш огород кинули камень, то не спешите с выводами, — алмазы при добыче ничем не отличаются от обычных грязных камней ©

Ну что ж, добрался теперь и я до финансовой отчётности Алроса по МСФО за 1 полугодие 2019 года, которая ожидаемо отметилась слабыми результатами по всем фронтам: по сравнению с аналогичным периодом прошлого года выручка упала на четверть до 127,9 млрд рублей, показатель EBITDA не досчитался 37% от своего прошлогоднего результата, довольствуясь значением в 56,5 млрд рублей, а чистая прибыль снизилась на 36% до 37,5 млрд рублей. Вряд ли для кого-то это стало большим сюрпризом, ведь с января по июнь текущего года динамика продаж алмазно-бриллиантовой продукции демонстрировала серьёзную слабость, на фоне глобального снижения спроса и неблагоприятной ценовой конъюнктуры на этом рынке.

( Читать дальше )

Полугодовая дивидендная доходность Алроса может составить более 5% - ИК QBF

- 19 августа 2019, 18:04

- |

Выручка компании сократилась на 24,3% г/г до 125,4 млрд руб., а чистая прибыль просела на 35,6% г/г до 37,5 млрд руб. Финансовые показатели вышли ожидаемо слабыми в связи со снижением продаж алмазной продукции на 32,6% г/г до $1,8 млрд. Причем спад продолжился и в июле. Несмотря на это, менеджмент компании оптимистично смотрит на будущие периоды и ожидает дефицита алмазов в ближайшие годы. В связи с этим компания планирует увеличить добычу алмазов с 36,6 млн карат в 2018 году до 38,5 млн карат в текущем году. В то же время продажи ожидаются лишь на уровне 32-33 млн карат.

Инвесторы обращают пристальное внимание на свободный денежный поток (FCF) «АЛРОСА», поскольку из него производятся выплаты дивидендов. По итогам 2 квартала 2019 года FCF составил лишь 2,4 млрд руб. после 26 млрд руб. кварталом ранее. Учитывая то, что в 3 и 4 кварталах финансовые результаты слабее, «АЛРОСА» придется приложить значительные усилия для сохранения дивидендов на прошлых уровнях. По итогам 1 полугодия «АЛРОСА» может направить на дивидендные выплаты 100% FCF или 3,8 руб. на акцию, так как соотношение чистый долг / EBITDA составляет 0,3х и не превышает допустимый уровень 0,5х. Таким образом, полугодовая дивидендная доходность может составить более 5%. Тем не менее будущие дивидендные выплаты могут быть значительно меньше при сохранении текущей конъюнктуры рынка.Иконников Денис

ИК QBF

Прибыль Алроса восстановится до 84,8 млрд рублей в 2020 году - Фридом Финанс

- 19 августа 2019, 17:57

- |

Между тем информация о планах сократить CAPEX примерно на 4,6 млрд руб. компенсирует примерно половину отставания в нашей текущей оценке чистой прибыли компании на 2019 год от текущей прогнозной средней рыночной оценки. Соотношение чистый долг/EBITDA «АЛРОСА» на конец второго квартала позволяет менеджменту рекомендовать дивиденд за первое полугодие в размере до 100% свободного денежного потока, который составил 28,3 млрд руб. Компания продолжает курс на стимулирование инвестиций в свои бумаги и сохранение стоимости вложений инвесторов в периоды спада.

По данным производственной отчетности «АЛРОСА» за июль, она столкнулась с дефицитом у огранщиков доступных кредитных средств. По-видимому, это связано с традиционной реакцией данного производственного сегмента на повышение оценки рисков. «АЛРОСА» переживала серьезное ухудшение финансовых показателей в периоды кризисов 2008-го и 2014 года. В периоды восстановления ее возможности по сохранению стоимости для инвесторов реализовывались в полной мере за счет значительного ускорения роста выручки и повышения рентабельности. В рамках своего опыта ведения бизнеса компания реализует стратегию price over volume и по-прежнему рассчитывает на улучшение рыночной ситуации в среднесрочном периоде. В июльском отчете «АЛРОСА» отмечено «увеличение чистого импорта сырья в Индию и чистого экспорта бриллиантов из этой страны». Повышение спроса на драгметаллы на фоне ожиданий нового раунда монетарного стимулирования в США и еврозоне отражает растущий потенциал спроса и смежном с рынком драгметаллов рынке драгоценных камней.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал