АЛРОСА

АЛРОСА продала самый крупный российский бриллиант из коллекции «Династия»

- 05 августа 2018, 00:56

- |

Имя покупателя и стоимость бриллианта не раскрываются. Однако уточняется, что компания выручила $10 млн от продажи всей коллекции.

Коллекция «Династия» состояла из пяти бриллиантов, которые изготовили из одного алмаза весом 179 карат. Камень был найден на кимберлитовой трубке «Нюрбинская» в 2015 году. После того как ювелиры раскололи алмаз, он был превращен в пять бриллиантов: «Династию», бриллиант «Шереметевы» в 16,67 карата, бриллиант «Орловы» в 5,05 карата и «Воронцовы» — бриллиант в форме груши весом 1,73 карата, а также бриллиант «Юсуповы» (1,39 карата).

www.rbc.ru/rbcfreenews/5b64e85e9a7947c59f238457?from=main

- комментировать

- ★1

- Комментарии ( 8 )

Конъюнктура мирового рынка алмазов остается благоприятной для Алроса

- 03 августа 2018, 16:22

- |

По мере уменьшения товарных запасов и их приближения к нормальным уровням мы видим потенциал дальнейшего роста цен на алмазы в среднесрочной перспективе. На наш взгляд, конъюнктура мирового рынка алмазов остается благоприятной для «АЛРОСА».ВТБ Капитал

Ниже представлены основные тенденции и новости прошлого месяца

Мировое производство алмазов в 2к18 снизилось на 5% г/г. В 2к18 мировое производство алмазов сократилось приблизительно на 5% г/г, до 35,7 млн карат. Это первое снижение с 2016 года. Это было обусловлено прежде всего снижением показателей Алросы после аварии на руднике Мир, которое было лишь отчасти компенсировано увеличением производства De Beers на 3% г/г и наращиванием мощности рудника Гачо Куэй.

Добывающие компании продолжают сокращать товарные запасы: продажи на 2,1 млн карат превысили объем производства. Весьма вероятно, что товарные запасы у крупнейших компаний приближаются к нормальным уровням, по достижении которых потенциал дальнейшего сокращения запасов будет ограничен.

Рыночные цены на алмазы выросли на 4–7% с начала года.

( Читать дальше )

АЛРОСА - наблюдательный совет 6 августа рассмотрит вопрос о дивидендах за I полугодие

- 31 июля 2018, 19:26

- |

2.3. Повестка дня заочного голосования Наблюдательного совета АК «АЛРОСА» (ПАО):

1. Об утверждении Положения о финансовой политике АК «АЛРОСА» (ПАО).

2. Об утверждении Положения о дивидендной политике АК «АЛРОСА» (ПАО) в новой редакции.

3. О предварительных рекомендациях внеочередному Общему собранию акционеров АК «АЛРОСА» (ПАО) по размеру дивидендов по акциям АК «АЛРОСА» (ПАО) и порядку их выплаты по результатам 1 полугодия 2018 г.

4. Отчет о ходе выполнения Программы отчуждения непрофильных активов во II квартале 2018 года.

сообщение

Новая дивидендная политика может стать новым положительным катализатором для акций Алроса

- 30 июля 2018, 17:40

- |

В пятницу мы посетили Севералмаз – ключевой актив роста АЛРОСА. Команду представлял заместитель гендиректора Валерий Калашников, и он произвел положительное впечатление в плане знаний и опыта. Модуль по переработке – сердце производственной цепочки – должен быть выведен на проектную мощность 4 млн т в год во 2П19, после разрешения проблем с рядом узких мест, включая мощность двигателя мельницы. Ожидается, что себестоимость производства будет уменьшаться, т.к. применяются меры по повышению эффективности, и со временем содержание алмазов в руде и качество (цена за карат) должны улучшиться. Наш прогноз по АЛРОСА остается позитивным с учетом оценки: мы видим потенциал роста с текущего уровня EV/EBITDA 2018П (5.1x), и считаем, что появление большей ясности по новой дивидендной политики должно стать катализатором для акций.Модуль по переработке превысит проектную мощность 4 млн т в год

АЛРОСА имеет два модуля по переработке (мощность 1 млн т + 3 млн т в год), 90% работ на которых автоматизировано и требует всего шести рабочих на смену. Поскольку дробление руды, залегающей на большой глубине, становилось все более сложным, общая мощность модулей снизилась до 3.6 млн т с проектных 4.0 млн т в год. Компания полагает, что установка более мощного двигателя (2.1 кВт против 1.6 кВт в настоящее время) должна увеличить мощности модулей выше их проектной – до 4.2 млн т в год. Работы запланированы на 2К19, а рост переработки будет заметен с 3-4К19.

Два карьера в эксплуатации, срок службы еще двух продлен до 2049

( Читать дальше )

S&P ПОВЫСИЛО РЕЙТИНГ АЛРОСЫ ДО ИНВЕСТИЦИОННОГО УРОВНЯ `BBB-'

- 27 июля 2018, 18:28

- |

Молния в Блумберге на закате недели:

S&P ПОВЫСИЛО РЕЙТИНГ АЛРОСЫ ДО ИНВЕСТИЦИОННОГО УРОВНЯ `BBB-'

Фундаментальные показатели алмазной промышленности улучшились на фоне растущего спроса, поддерживаемого ростом мирового ВВП, снижением запасов и большей предсказуемостью предложения, отмечает S&P.

Стабильный прогноз по рейтингу отражает мнение S&P о том, что сильные кредитные показатели компании и прочная рыночная позиция сбалансируют риски, связанные с волатильностью отрасли и более высокими дивидендными выплатами

Алроса дивиденды

- 26 июля 2018, 09:38

- |

Новатэк покажет исторические максимумы по выручке и EBITDA

- 24 июля 2018, 20:09

- |

Мы ожидаем роста выручки и EBITDA кв/кв на фоне улучшения макроэкономической конъюнктуры во 2К18 (котировки Brent взлетели до $74.6/барр., +11% кв/кв, в то время как рубль упал, средний курс во 2К18 составил 62руб./$ против 56.9 руб/$ в 1К18), положительного лага экспортной пошлины (+13/т), который привел к росту нетбэк цен, роста объемов продаж газа (2К18 — первый квартал, когда газовые активы «АЛРОСА» были полностью консолидированы), а также роста объемов на Ямал СПГ.АТОН

Увеличение объемов нафты также способствовало росту выручки. Мы прогнозируем, что выручка достигнет 196 млрд руб. (+9% кв/кв, +52% г/г) а EBITDA составит 64.4 млрд руб. (+14% кв/кв, +48% г/г).

Это означает, что компания обновит свои исторические максимумы по квартальному показателю выручки и EBITDA и установит новые рекорды. На чистой прибыли должно было отрицательно сказаться вышеупомянутое ослабление рубля, которое привело к масштабному убытку от аффилированных компаний в размере 19.4 млрд руб., в основном из-за убытков, связанных с валютными кредитами аффилированных структур (преимущественно, Ямал СПГ).

В связи с этим мы ожидаем падения чистой прибыли на 30% кв/кв до 30.3 млрд руб. (рост в 9.4x г/г), поскольку она по-прежнему сильно зависит от колебаний рубля из-за эффекта валютных корректировок. Компания на этой неделе также проведет квартальную телеконференцию.

Несмотря на сокращение продаж, прогноз по прибыли Алроса за 2018 год не изменится

- 24 июля 2018, 16:21

- |

Мы считаем, что представленные результаты согласуются с нашим прогнозом чистой прибыли компании по итогам 2018 г. Наша оценка прогнозной цены акций «АЛРОСы» на 12-месячном горизонте остается без изменений (130 руб.), предполагая полную доходность на уровне 43%. В отношении акций «АЛРОСы» мы подтверждаем рекомендацию «покупать».Объем добычи во 2к18 немного ниже, чем мы ожидали, но производственный план на 2018 г. остался без изменений.

( Читать дальше )

Алроса обладает сильным потенциалом роста дивидендов

- 24 июля 2018, 11:40

- |

Производство без учета затопленного рудника Мир составило 8.5 млн карат (-9% г/г) из-за более низкого содержания алмазов на трубках Юбилейная и Зарница. Квартальная добыча во втором полугодии должна увеличиться на 22% против 2К, чтобы АЛРОСА смогла достичь своего целевого показателя в 36.6 млн карат в 2018. Мы считаем эту задачу непростой, несмотря на ожидаемый сезонный рост. АЛРОСА продала 6,3 млн карат необработанных алмазов ювелирного качества, что предполагает среднюю цену реализации $164/карат — это соответствует росту средней цены на 6% за карат, что наряду с ослаблением рубля на 9% должно помочь компенсировать снижение содержания алмазов в руде на 18% г/г. Мы предварительно оцениваем EBITDA за 2К на уровне 35.6 млрд руб. (на 1П приходится 58% консенсус-прогноза на 2018) и подтверждаем нашу рекомендацию ПОКУПАТЬ по АЛРОСА с учетом оценки и сильного потенциала роста дивидендов.АТОН

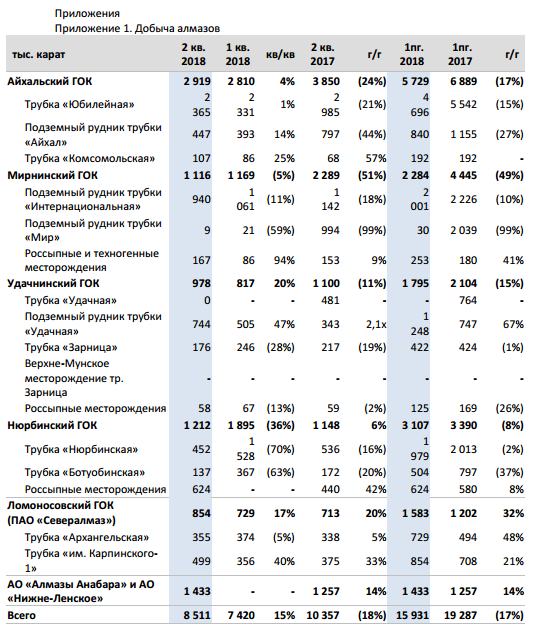

АЛРОСА - добыча алмазов во 2 кв выросла на 15% кв/кв (-18% г/г) до 8,5 млн карат

- 23 июля 2018, 10:09

- |

Ключевые показатели 2 кв. 2018 г.:

• Добыча алмазов выросла на 15% кв/кв (-18% г/г) до 8,5 млн карат, что связано с сезонным возобновлением производства на россыпных месторождениях и постепенным выходом на проектные показатели ранее запущенных активов – подземного рудника «Удачный» и «Севералмаз».

• Относительно 2 кв. 2017 г. снижение добычи обусловлено выбытием из обработки руды с трубки «Мир», снижением алмазоносности рудного сырья глубоких горизонтов трубки «Интернациональная», а также увеличением доли обработки руды с более низким содержанием алмазов с трубки «Юбилейная» и подземного рудника трубки «Айхал» Айхальского ГОКа.

• Обработка руды и песков составила 10,1 млн тонн, увеличившись на 77% кв/кв

(+1% г/г) в связи с сезонным возобновлением производства на россыпных месторождениях (+4,4 млн т) при стабильном уровне добычи руды.

• Среднее содержание алмазов в руде по Группе снизилось на 35% кв/кв (-18% г/г) до 0,84 карат/т, что в основном связано c сезонным возобновлением производства на россыпных месторождениях «Алмазы Анабара» с более низким содержанием алмазов, снижением содержания на россыпных месторождениях Мирнинского ГОКа.

• Продажи алмазов Группы АЛРОСА (не включая продажи бриллиантов) во 2 кв. 2018 г. составили 9,0 млн карат (-32% кв/кв), в том числе 6, млн карат алмазов ювелирного качества (-38% кв/кв) и 2,7 млн карат алмазов технического качества (-16% кв/кв).

• Запасы на конец 2 кв. 2018 г. снизились на 11% кв/кв (-23% г/г) до 11 млн карат на фоне устойчивого спроса на рынке на весь ассортимент алмазной продукции.

• Рост средних цен реализации на алмазы ювелирного качества: по результатам продаж в апреле-июне средние цены реализации* (с учетом изменения структуры продаж) выросли на 6% кв/кв (+18% г/г) до $164/карат, что связано с улучшением структуры продаж, стабильным спросом и низким запасов у потребителей – предприятий гранильного сектора.

• Продажи в денежном выражении (не включая продажи бриллиантов) снизились на 33% кв/кв до $1,057 млрд. Продажи бриллиантов во 2 кв. 2018 г. составили $26,2 млн: +11% кв/кв и +15% г/г.

• Прогноз на 2018 г.: оценка производства ожидается без изменений на уровне 36,6 млн карат (-8% г/г).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал