Алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

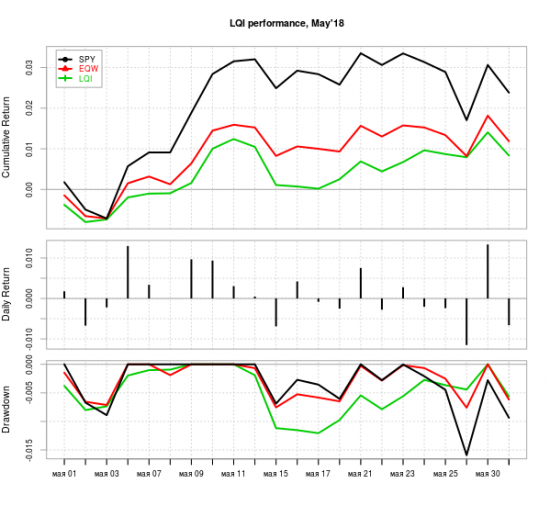

Апдейт модели LQI за Май'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 июня 2018, 02:39

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за май (результаты за прошлый месяц: smart-lab.ru/blog/468636.php). На рынках продолжалась неопределенная динамика, модель уже второй месяц подряд отстала от своих бенчмарков — SPY & EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.000 1.99

XLP 0.000 -1.57

XLE 0.062 2.98

XLF 0.123 -0.98

XLV 0.101 0.18

XLI 0.139 3.03

XLB 0.000 2.05

XLK 0.000 6.71

XLU 0.050 -1.11

IYZ 0.000 -1.53

VNQ 0.000 3.68

SHY 0.000 0.35

TLT 0.317 2.01

GLD 0.208 -1.20

Корреляция между весами и ретурнами отрицательная — (-0.11), как следствие — андерперформанс модели: +0.84% LQI vs +2.38% SPY & +1.19% EQW. В терминах максимальной просадки в течение месяца модель чуть лучше SPY и чуть хуже EQW: 1.2% у модели vs. 1.6% SPY vs. 0.8% EQW.

Динамика секторов была неоднозначная, но скорее с преобладанием роста — в плюсе оказались проциклические XLE, XLI, XLB & XLK, в убытках или около нуля закончили все защитные, за исключением TLT & VNQ. Значительная доля защитных активов в портфеле, плюс отсутствие выросшего почти на 7% за месяц кислотного в настоящее вермя сектора technology (XLK) и объясняет полученный результат.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Тернистый путь в алготрейдинге(TsLab). Трейлинги. Итоги

- 31 мая 2018, 22:03

- |

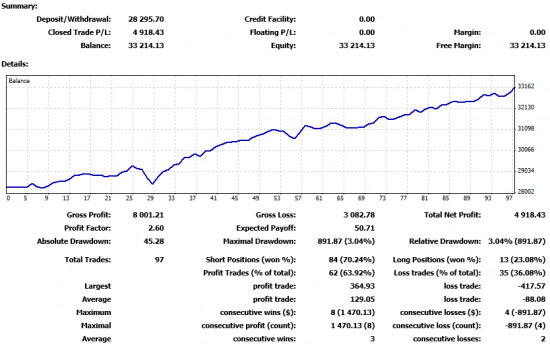

К базовому скрипту, который разрабатывался с выходом тейк равен стопу, заменила выход на выход по трейлингам.

Базовый скрипт здесь

История в профиле здесь

Для трейлингов параметры входа остались такие же, как и для базового, менялся только выход и соответственно фильтры, т.к. набор сделок с измененными выходами менялся.

Использовала 4 трейлинга, стандартный, по АТР, по фракталам, по параболе. В сокровищнице нашла еще одну интересную реализацию, но сил уже не хватило ))

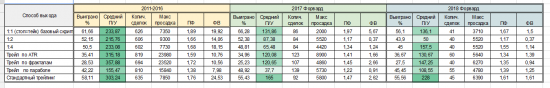

Сводные итоги эксперимента

RTS 1 контракт

Для меня исследование получилось интересным, было очень любопытно, что получится в итоге. Также полезным было вообще проработать эту тему, вспомнить матчасть, изучить новую инфу.

( Читать дальше )

История одного робота.

- 31 мая 2018, 13:39

- |

Мотивирующим фактором в написании своего фрагмента истории, стал пост https://smart-lab.ru/blog/465721.php

В 2013 году собрал команду, для написания роботов. К этому времени была рабочая стратегия, которая давала Профит на фьючерсе индекса РТС. Основана была на индикаторе RSI. Торговал я её ручками, поэтому хотелось формализовать в робота.

Программа для написания робота была выбрана Omega Research TradeStation. Котировки и дополнительную информацию брали у Юрия Кондратенко, а так же с его сайта.

После написания и запуска робота в боевом режиме, начался поиск новых идей.

Было перелопачено куча информации по алго. Несчетное количество бэктестов. Получая положительный тест стратегии, глаза начинали загораться, думая вот он тот самый «ГРААЛЬ». Но по истечении определённого времени " Система ломалась" и вера в «Вечный двигатель» угасала. В это время проходил постоянный поиск новых стратегий. Временами компьютер работал сутками, оптимизируя те или иные стратегии.

( Читать дальше )

О тренде формально. Часть 2

- 29 мая 2018, 18:23

- |

Первая часть вроде бы вызвала некоторый интерес, поэтому, как и обещал, пишу продолжение.

Напоминаю, что мы тут пытаемся формализоввать тренд и создать на основе этого фильтры и идеи для алгоритмических стратегий. Работаем в ТСЛаб.

В прошлый раз мы рассматривали “индикаторный” вариант, в этот же раз попытаемся описать тренд машинным языком по всем канонам “ручного” трейдинга;).

Итак, из миллиона вариантов описания тренда, возьмем наиболее популярный, простой и общий:”Тренд(вверх) — это последовательно повышающиеся максимумы и минимумы цены.”

Максимумы и минимумы, о которых идет речь в определении выше — это по сути изломы цены. Т.е. локальные пики и впадины. Степень их “локальности” зависит от рассматриваемого тайм фрейма. Ведь ни для кого не секрет, что тренд может быть как на минутках, так и на днях. И совсем необязательно одновременно. Поэтому вопрос тайм фрейма и “глобальности” тренда опустим. Каждый решает этот вопрос исходя из своих задач.

( Читать дальше )

Автопоиск акций на MOEX

- 29 мая 2018, 16:55

- |

Программа по очереди перебирает все бумаги отбрасывает акции со слишком низким оборотом и отбирает, бумаги с высоким Momentum и низкой корреляцией с текущим портфелем.

Хорошо бы что-нибудь аналогичное замутить с фундаментальными данными, но нормальных источников данных нет.

Выступление на AtlasBlockchain

- 29 мая 2018, 16:41

- |

Сегодня, 29 мая, у вас будет возможность встретиться с командой #Quantor, вживую задать интересующие вас вопросы на тему новых инвестиционных возможностей, интеграции алгоритмической торговли и блокчейн от #Quantor

Москва, Берсеневский пер., 2, стр. 1, оф. 301 БЕРСЛОФТ

( Читать дальше )

алго - мои любимые индикаторы

- 29 мая 2018, 11:38

- |

Может кто что посоветует получше, ведь я опять разочаровался в алго и собираюсь его бросить и вложиться в биток.

1. Среднеквадратичное отклонение. Stdev.

Использую почти во всех ботах в явном или в неявном виде. Обычно вход когда какой-то индикатор превышает какое-то значение плюс отклонение. Редко использую в фильтрах сделок по волатильности и ещё кое-как.

( Читать дальше )

Где данные-то берёте?

- 29 мая 2018, 05:52

- |

Прошу помочь в поиске real-time данных, без существенной задержки.

Сигнал, который я хочу получать: опрашиваются данные 100 различных акций(определенных заранее мною, как правило это будут penny-stocks), и выявляются те, у которых объем на текущую минуту вырос в 10 раз относительно объема предшествующей минуты. Дополнительным условием будет чтение такого сигнала на premarket. В идеале это REST API, в формате JSON, стоимость не более 5$ в месяц.

Подскажите, кто имел опыт, у каких поставщиков данных можно «снимать» такую информацию?)

Тернистый путь в алготрейдинге(TsLab). 3й скрипт. Трейлинг по ATR

- 28 мая 2018, 14:39

- |

Трейлинг по ATR от Павла Целищева видео здесь

Базовый скрипт Тейк=Стоп здесь

Стандартный трейлинг здесь

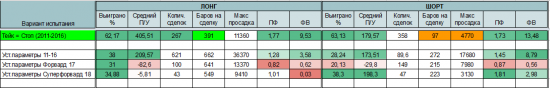

База почти финальные результаты базового скрипта где тейк=стопу, убрав выход в конце сессии

Входы на первой свече исключены

Форвард 2017 г, форвард 2018 г в тестах не участвуют

Начало не очень впечатляющее, на начальных этапах не удалось получить устойчивых параметров на всей дистанции. Применение параметров на 2017 и 2018 оставляет желать лучшего.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал